Osoby fizyczne, które decydują się na założenie własnej firmy muszą przede wszystkim dokonać wyboru formy opodatkowania. Jest to decyzja kluczowa z punktu widzenia późniejszych rozliczeń podatkowych. Przedsiębiorcy mogą wybierać spośród czterech dostępnych form opodatkowania: podatek według skali podatkowej, podatek liniowy lub ryczałt od przychodów ewidencjonowanych. Czym charakteryzuje się dana forma opodatkowania? Sprawdźmy!

Podatek według skali podatkowej

Skala podatkowa jest metodą opodatkowania PIT, na podstawie której stosowana jest tzw. progresja podatkowa. Polega na tym, że stawka podatku wzrasta wraz z przekroczeniem ustalonego ustawowo progu a zaliczki w trakcie roku mogą być wpłacane za okresy miesięczne lub kwartalne.

Skala podatkowa obowiązująca w 2023 roku wynosi:

| Podstawa obliczenia podatku w złotych | Podatek wynosi | |

| ponad | do | |

| 120 000 zł | 12% - 3 600 zł (kwota zmniejszająca podatek) | |

| 120 000 zł | 10 800 zł + 32% nadwyżki ponad 120 000 zł | |

Podstawową zaletą tej metody rozliczania PIT jest przede wszystkim fakt, że podatnik może obniżyć przychody o koszty poniesione w celu ich uzyskania, a także o straty z lat ubiegłych poniesione z działalności gospodarczej czy opłacone składki społeczne. Dodatkowo przysługują z tego tytułu ulgi podatkowe (w tym wspólne rozliczanie się z małżonkiem). Natomiast należy pamiętać, że w tej sytuacji przychody osiągnięte z pozarolniczej działalności gospodarczej łączy się z przychodami osiągniętymi z innych źródeł opodatkowanych podatkiem progresywnym (skala podatkowa). Tym samym może to spowodować zwiększenie stawki podatku z 12% na 32%, gdy suma dochodów przekroczy próg 120 000 zł.

Wybierając skalę podatkową jako formę opodatkowania dochodów, oprócz przywileju rozliczania z małżonkiem przedsiębiorca może również skorzystać z szeregu ulg podatkowych które pomniejszają dochód lub podatek w zeznaniu rocznym takich jak m.in.:

- ulga prorodzinna,

- ulga termomodernizacyjna,

- wpłaty na IKZE,

- ulga badawczo-rozwojowa,

- ulga rehabilitacyjna,

- ulga internetowa

- darowizny na cele pożytku publicznego,

- darowizny na cele krwiodawstwa,

- darowizny kościelne,

- darowizny na cele edukacji zawodowych.

Podatek liniowy

Z opodatkowania podatkiem liniowy według stawki 19% mogą korzystać m.in. podatnicy samodzielnie prowadzący działalność gospodarczą. Podatek liniowy jest prosty do wyliczenia i w swej konstrukcji przypomina schemat wyliczenia podatku według skali podatkowej. Do urzędu skarbowego wpłacany jest w okresach miesięcznych lub kwartalnych 19-procentowy podatek od dochodu. W tej sytuacji jest również możliwe rozliczenie straty z lat ubiegłych oraz pomniejszenie przychodu o poniesione koszty związane z działalnością.

Opodatkowanie podatkiem liniowym jest korzystne w przypadku przedsiębiorców którzy w trakcie roku uzyskują wysokie dochody. Pomimo faktu, że w przypadku tej formy opodatkowania nie występuje kwota wolna od podatku ta forma opodatkowania jest korzystna w przypadku wysokich dochodów. Wybierając podatek liniowy, podatnik ma prawo odliczenia zapłaconej składki zdrowotnej do wysokości limitu 10 200 zł (limit obowiązujący w 2023 roku).

- ulga na działalność badawczo - rozwojową,

- ulga termomodernizacyjna,

- wpłaty na IKZE,

- darowizny na cele edukacji zawodowych

Ryczałt od przychodów ewidencjonowanych

Przedsiębiorcy rozliczający się ryczałtem ewidencjonowanym płacą podatek wyłącznie od osiągniętego przychodu. Nie mają oni możliwości pomniejszania go o koszty jego uzyskania natomiast w wyliczeniu zaliczki na podatek uwzględniają zapłacone w danym miesiącu składki społeczne oraz 50% zapłaconych składek zdrowotnych. Dlatego też, opodatkowanie w formie ryczałtu od przychodów ewidencjonowanych jest korzystne głównie w przypadku przedsiębiorców którzy nie ponoszą wysokich kosztów w ramach prowadzonej działalności.

W zależności od rodzaju wykonywanej działalności stawka ryczałtu może wynosić 2%, 3%, 5,5%, 8,5%, 10%, 12%, 12,5%, 14%, 15%, 17%.

Należy pamiętać, że za pomocą ryczałtu nie mogą się rozliczać przedsiębiorcy, którzy uzyskali przychody z pozarolniczej działalności gospodarczej przekraczające 2 000 000 euro. Poza tym wyłączenie ma również zastosowanie w odniesieniu do podmiotów rozpoczynających działalność samodzielnie lub w formie spółki, jeżeli podatnik lub co najmniej jeden ze wspólników, przed rozpoczęciem działalności w roku podatkowym lub w roku poprzedzającym rok podatkowy, wykonywał w ramach stosunku pracy lub spółdzielczego stosunku pracy czynności wchodzące w zakres działalności podatnika lub spółki.

Wybierając ryczałt od przychodów ewidencjonowanych jako formę opodatkowania przedsiębiorca musi mieć również na uwadze, że sporządzając zeznanie roczne PIT-28 nie będzie mógł rozliczać się wspólnie z małżonkiem oraz korzystać z ulgi prorodzinnej. Odliczenia jakie przysługują podatnikom na ryczałcie to:

- ulga termomodernizacyjna,

- wpłaty na IKZE,

- ulga rehabilitacyjna,

- ulga internetowa,

- darowizny na cele pożytku publicznego,

- darowizny na cele krwiodawstwa,

- darowizny kościelne,

- darowizny na cele edukacji zawodowych.

- Wniosek o zmianę formy opodatkowania - wzór z omówieniem

- Zmiana formy opodatkowania w nowym roku podatkowym

- Formy opodatkowania - jaki rodzaj opodatkowania wybrać?

- Zmiana formy opodatkowania za pośrednictwem CEIDG

Wybór formy opodatkowania - terminy

Wybór formy opodatkowania przez przedsiębiorców rozpoczynających działalność oraz jej zmiana przez podatników kontynuujących działalność dokonywana jest na tych samych zasadach.

Przedsiębiorcy rozpoczynający prowadzenie działalności, a także kontynuującą ją, w celu wyboru formy opodatkowania mają obowiązek do 20. dnia miesiąca następującego po miesiącu, w którym został osiągnięty pierwszy przychód z tego tytułu w roku podatkowym dokonać aktualizacji formularza CEIDG-1 oznaczając wybraną formę opodatkowania podatkiem dochodowym.

Przykład 1.

Pan Aleksander w 2022 roku rozliczał uzyskane dochody w oparciu o podatek liniowy. Od 2023 roku w związku z planowanym spadkiem dochodów nieprzekraczających 120 000 zł chciałby zmienić formę opodatkowania na skalę podatkową. Do kiedy pan Aleksander jest zobowiązany dokonać aktualizacji CEIDG-1?

W celu zmiany formy opodatkowania dochodów z podatku liniowego na skalę podatkową pan Aleksander musi dokonać aktualizacji CEIDG-1 do 20. dnia miesiąca następującego po miesiącu w którym uzyskał pierwszy przychód w danym roku. Tak więc uzyskując pierwszy przychód w marcu 2023 roku pan Aleksander musi dokonać zgłoszenia najpóźniej do 20 kwietnia 2023 roku.

Przykład 2.

Pani Sandra zamierza zmienić profil swojej działalności gospodarczej i od 2023 roku zająć się świadczeniem usług kosmetycznych. W związku z tym, chce opłacać podatek dochodowy w formie karty podatkowej a nie tak jak dotychczas na zasadach ogólnych (skala podatkowa). W jakim terminie powinna poinformować o tym fakcie urząd skarbowy?

Pani Sandra nie może złożyć wniosku o zmianę formy opodatkowania na kartę podatkową ponieważ w 2023 roku opodatkowanie w formie karty może być stosowane wyłącznie przez przedsiębiorców na zasadzie kontynuacji - nie ma możliwości przejścia na kartę.

Jak wygenerować zaliczkę na podatek dochodowy w systemie wfirma.pl?

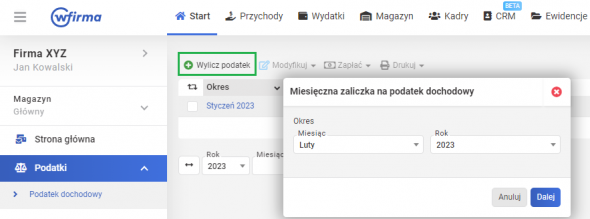

W celu wygenerowania zaliczki na podatek dochodowy w systemie wFirma.pl zarówno w przypadku opodatkowania na zasadach ogólnych (skala podatkowa), podatkiem liniowym lub ryczałtem od przychodów ewidencjonowanych należy przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK, a następnie wybrać okres za jaki ma zostać wyliczona zaliczka.

Udogodnieniem dla użytkowników systemu jest fakt, że składki ZUS po rozliczeniu ich w zakładce: START » ZUS » DEKLARACJE ROZLICZENIOWE będą automatycznie uwzględnione w wyliczeniu zaliczki na podatek dochodowy (w przypadku podatku liniowego i ryczałtu od przychodów ewidencjonowanych).

Podsumowując, wybór formy opodatkowania dochodów jest jedną z najważniejszych decyzji przedsiębiorców zarówno zakładających działalność jak również kontynuujących jej prowadzenie. Podejmując decyzję powinni przeanalizować w pierwszej kolejności która forma opodatkowania jest dla nich dostępna (biorąc pod uwagę profil działalności), na jakim poziomie przewidują wypracowywać dochody w danym roku oraz z jakich ewentualnie ulg będą mogli korzystać podczas sporządzania zeznania rocznego.