Czynny podatnik VAT nabywając towary i usługi ma prawo obniżyć kwotę podatku należnego o kwotę podatku naliczonego wynikającą z zakupu pod warunkiem, że zakupione towary czy usługi służą wykonywaniu czynności opodatkowanych. Stanowi o tym art. 86 ustawy o VAT. Podstawą do odliczenia VAT jest więc rejestracja w urzędzie skarbowym jako płatnik podatku od towarów i usług, której przedsiębiorca dokonuje na formularzu VAT-R. Jak odliczać VAT od dokonanych zakupów? Wyjaśniamy.

Jak odliczać VAT w działalności?

Ponieważ prawo do odliczenia podatku VAT ma ścisły związek z wykonywanymi przez podatnika czynnościami opodatkowanymi, przedsiębiorca powinien przypisywać nabycie towarów lub usług do określonego rodzaju sprzedaży, w celu której je nabywa. Kwalifikowanie zakupu do konkretnych czynności wykonywanych przez podatnika ma szczególne znaczenie, gdy dany przedsiębiorca wykonuje czynności zarówno opodatkowane jak i zwolnione z opodatkowania podatkiem VAT.

Częściowe odliczenie VAT

W przypadku gdy kupowane towary i usługi służą wykonywaniu czynności zarówno tych, w stosunku do których przysługuje prawo do obniżenia podatku należnego, jak i tych czynności przy których podatnik nie ma takiego prawa, odliczenie podatku przysługuje jedynie w tej części, w której zakup służy czynnościom opodatkowanym.

W sytuacji prowadzenia sprzedaży mieszanej przedsiębiorca powinien stosować się do zapisów art. 90 ustawy o VAT co oznacza, że podatnik jest zobowiązany do odrębnego określenia kwot podatku naliczonego związanych z czynnościami, w stosunku do których podatnikowi przysługuje prawo do obniżenia kwoty podatku należnego.

Często jednak przedsiębiorca ma problem z jednoznacznym określeniem kwot podatku naliczonego związanych z czynnościami opodatkowanymi. Przykładem może być sprzedaż przez telefon, gdy podatnik sprzedaje towary opodatkowane VAT oraz towary używane, które są zwolnione z opodatkowania podatkiem od towarów i usług. Jak więc z kosztów rozmów wyodrębnić te które wykonywano w celach sprzedaży opodatkowanej? Odpowiedź na to pytanie daje art. 90 ust. 2 - proporcja.

Odliczenie proporcjonalne VAT

Ustawa o VAT mówi, że jeżeli nie jest możliwe wyodrębnienie całości lub części kwot, podatnik może pomniejszyć kwotę podatku należnego o taką część kwoty podatku naliczonego, którą można proporcjonalnie przypisać czynnościom, w stosunku do których podatnikowi przysługuje prawo do obniżenia kwoty podatku należnego.

Proporcji nie ustala się jednak na podstawie jednorazowej sprzedaży. Określa się ją na podstawie obrotu osiągniętego w roku poprzedzającym rok podatkowy, w odniesieniu do którego jest ustalona proporcja.

Wyliczenie proporcji można więc ogólnie zapisać wzorem:

roczny obrót z tytułu wykonywania czynności, które pozwalają na obniżenie kwoty podatku należnego/roczny obrót całkowity (czynności opodatkowane jak i zwolnione z VAT)

Uwaga: obrót dotyczy tej sprzedaży, która została osiągnięta w roku poprzednim.

Wynik proporcji należy zaokrąglić w górę do najbliższej liczby całkowitej. Oznacza to, że gdy proporcja wyniesie 97,32% do wyliczeń należy uwzględnić ją jako 98%.

Czym jest obrót przy wyliczaniu proporcji?

W wyliczaniu proporcji problemem podatników staje się często pojęcie obrotu. Zgodnie z art. 29a ust. 1 ustawy podstawą opodatkowania jest wszystko, co stanowi zapłatę, którą dokonujący dostawy towarów lub usługodawca otrzymał lub ma otrzymać z tytułu sprzedaży od nabywcy, usługobiorcy lub osoby trzeciej, włącznie z otrzymanymi dotacjami, subwencjami i innymi dopłatami o podobnym charakterze mającymi bezpośredni wpływ na cenę towarów dostarczanych lub usług świadczonych przez podatnika. Należy więc przyjąć, że do wyliczania proporcji pod uwagę bierzemy kwoty netto.

Dodatkowo art. 90 ust. 5 i 6 mówią, że do obrotu przy wyliczaniu proporcji nie wlicza się sprzedaży związanej z dostawą towarów i usług, które na podstawie przepisów o podatku dochodowym są zaliczane przez podatnika do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji. Nie zalicza się zatem także gruntów i praw wieczystego użytkowania gruntów, jeżeli są zaliczane do środków trwałych. Przy wyliczaniu obrotu podatnik nie uwzględnia również dokonywanych sporadycznie transakcji dotyczących m.in. nieruchomości czy usług ubezpieczeniowych lub finansowych.

Jak traktować skrajne wartości proporcji?

W art. 90 ust. 10 ustawy o VAT mowa jest o tym, że jeżeli proporcja:

- przekroczyła 98% oraz kwota podatku naliczonego niepodlegająca odliczeniu, wynikająca z zastosowania tej proporcji, w skali roku, była mniejsza niż 500 zł – podatnik ma prawo uznać, że proporcja ta wynosi 100%;

- nie przekroczyła 2% – podatnik ma prawo uznać, że proporcja ta wynosi 0%.

Przedsiębiorco pamiętaj!

Jeżeli prowadzisz sprzedaż mieszaną w pierwszej kolejności wydziel grupy zakupów ze względu na te:

- związane wyłącznie z czynnościami opodatkowanymi, w stosunku do których przysługuje prawo do odliczenia VAT;

- związane wyłącznie z czynnościami nieopodatkowanymi, w stosunku do których podatnik nie ma prawa odliczać VAT;

- związane zarówno z czynnościami opodatkowanymi jak i nieopodatkowanymi, w przypadku których da się wydzielić części wydatków związanych wyłącznie z jedną lub wyłącznie z drugą grupą;

- związane zarówno z czynnościami opodatkowanymi jak i nieopodatkowanymi, co do których nie da się ustalić faktycznej wartości związanej tylko z jedną z grup.

Proporcję stosuje się bowiem tylko w przypadku wymienionym jako punkt 4 czyli tylko tam gdzie nie da się wydzielić kwot podatku naliczonego w stosunku do poszczególnych grup czynności.

Sprzedaż mieszana w systemie księgowości online wfirma.pl

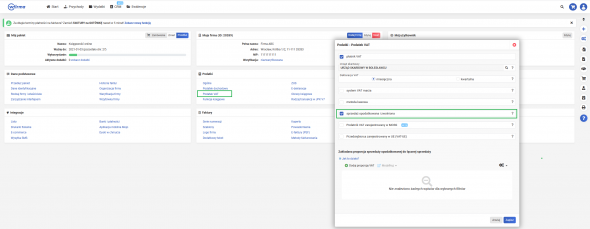

W przypadku prowadzenia sprzedaży mieszanej w systemie wfirma.pl, proporcję określa się w zakładce USTAWIENIA » FIRMA » PODATKI » PODATEK VAT. W pierwszej kolejności należy zaznaczyć opcję "" i dodać proporcję VAT.

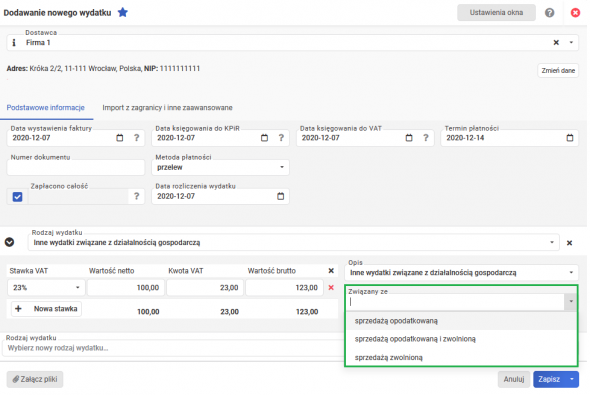

Zapisane ustawienia dotyczące proporcji będą uwzględniane przy księgowaniu wydatków związanych ze sprzedażą opodatkowaną i zwolnioną. Wprowadzając faktury zakupu w zakładce WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT należy segregować zakupy na te:

- związane tylko ze sprzedażą opodatkowaną (VAT będzie odliczany w 100%),

- związane tylko ze sprzedażą zwolnioną (VAT nie będzie odliczany),

- związane zarówno ze sprzedażą opodatkowaną jak i zwolnioną gdy nie można ich jednoznacznie rozdzielić - wówczas VAT będzie rozliczany proporcją (w pierwszym roku prowadzenia działalności mieszanej proporcję należy ustalić z naczelnikiem urzędu skarbowego).

Po zakończeniu roku, należy wyliczyć rzeczywistą proporcję sprzedaży za rok poprzedni, która będzie wstępną proporcją na rok następny. W tym celu należy wejść w zakładkę USTAWIENIA » PODATKI » PODATEK VAT, następnie należy Dodać proporcję VAT i wybrać funkcję Wylicz proporcję.

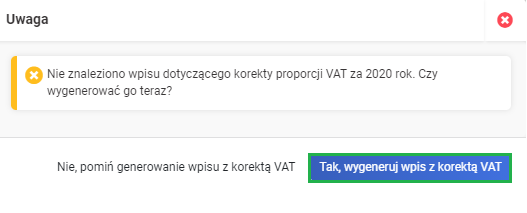

Pojawi się wówczas komunikat informujący o braku wpisu korekty VAT w rejestrze VAT z tytułu proporcji.

W sytuacji, gdy korekta ma zostać automatycznie ujęta w rejestrze VAT zakupu należało wybrać opcję: TAK, WYGENERUJ WPIS Z KOREKTĄ VAT. Po zapisaniu korekta VAT zostanie automatycznie ujęta w rejestrze VAT zakupu oraz deklaracji VAT. Szczegóły dotyczące sprzedaży mieszanej wyjaśnia artykuł: Sprzedaż opodatkowana i zwolniona (sprzedaż mieszana)