Czy w sytuacji, gdy przedsiębiorca otrzyma paragon za przejazd taksówką, może na jego podstawie dokonać ewidencji tego wydatku w KPiR? Często w trakcie wyjazdów służbowych przedsiębiorcy nie mają możliwości otrzymania faktury za przejazd i paragon stanowi jedyny dokument potwierdzający poniesienie wydatku. Sprawdźmy!

Co stanowi koszt uzyskania przychodu?

Zgodnie z art. 22 ust. 1 ustawy o podatku dochodowym od osób fizycznych, za koszty uzyskania przychodu uznaje się koszty poniesione w celu osiągnięcia przychodów lub zachowania, albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23. Ponadto konieczne jest, aby poniesienie wydatku zostało odpowiednio udokumentowane.

Dokumenty księgowe

Do prawnie uznawanych dowodów księgowych, zgodnie z par. 12 ust. 3 rozporządzenia Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów zalicza się: faktury, faktury VAT RR, rachunki oraz dokumenty celne.

Istnieje możliwość udokumentowania wydatku innym dowodem niż ww. Regulują to par. 13 i par. 14 ww. rozporządzenia, stwierdzając, iż dowodem księgowym mogą być również:

- dzienne zestawienia dowodów (faktur dotyczących sprzedaży) sporządzone do zaksięgowania ich zbiorczym zapisem,

- noty księgowe, sporządzone w celu skorygowania zapisu dotyczącego operacji gospodarczej, wynikającej z dowodu obcego lub własnego, otrzymane od kontrahenta podatnika lub przekazane kontrahentowi,

- dowody przesunięć,

- dowody opłat pocztowych i bankowych,

- inne dowody opłat, w tym dokonywanych na podstawie książeczek opłat, oraz dokumenty zawierające dane, o których mowa w par. 12 ust. 3 pkt 2.

Paragon za przejazd taksówką w kosztach

Przedsiębiorca może zastanawiać się, czy w takim razie za przejazd taksówką możliwe jest wystawienie dowodu wewnętrznego? Odpowiedź jest przecząca, ponieważ tego typu usługa nie została wymieniona w katalogu kosztów ewidencjonowanych za pomocą takiego dokumentu.

Rozporządzenie pozwala również na ujmowanie niektórych wydatków w kosztach na podstawie paragonów. Zaliczymy do nich zakup środków czystości i bhp oraz materiałów biurowych dokonany w jednostkach handlu detalicznego, gdzie paragon musi zostać zaopatrzony w datę i stempel (oznaczenie) jednostki wydającej paragon - określającymi ilość, cenę jednostkową oraz wartość, za jaką dokonano zakupu. Na odwrocie paragonu podatnik musi uzupełnić jego treść, wpisując swoje nazwisko (nazwę zakładu), adres oraz rodzaj (nazwę) zakupionego towaru.

Jednak w katalogu wydatków, które mogą być udokumentowane paragonem nie występuje przejazd taksówką. Oznacza to, iż aby móc ująć tego typu wydatek w kosztach uzyskania przychodu nie wystarczy sam paragon. Musimy wówczas poprosić o wystawienie faktury, faktury bądź rachunku.

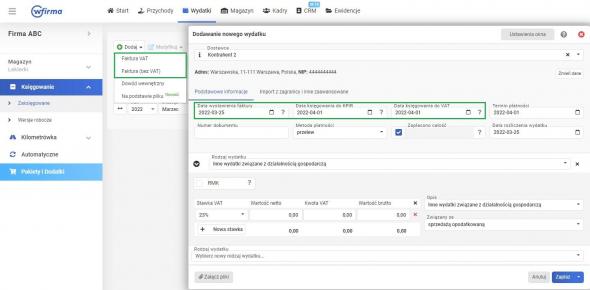

Księgowanie faktury za przejazd taksówką w systemie wFirma.pl

W celu zaksięgowania faktury za przejazd taksówką należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT / FAKTURA (BEZ VAT) / WYDATEK wybierając rodzaj wydatku INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ.