Księgowanie towarów handlowych w podatkowej księdze przychodów i rozchodów na pozór może wydawać się rzeczą bardzo prostą. W praktyce okazuje się, że niektóre sytuacje mogą przysporzyć przedsiębiorcom wielu problemów. Przykładowo, jak dokładnie określić moment ujęcia dokonanych zakupów w prowadzonej księdze przychodów i rozchodów? Odpowiedź na to oraz inne pytania dotyczące tego, jak księgować zakup towarów handlowych znajdziesz poniżej.

Definicja towarów handlowych

Towarami handlowymi są wyroby zakupione i przeznaczone do dalszej sprzedaży w stanie nieprzerobionym. Towarami handlowymi są również produkty uboczne uzyskiwane przy prowadzeniu działów specjalnych produkcji rolnej.

Zakup towarów handlowych - ujęcie w KPiR

Dla podatnika wydatki poniesione na zakup towarów handlowych są kosztami uzyskania przychodu. Zakup o takim charakterze należy ewidencjonować w podatkowej księdze przychodów i rozchodów według cen zakupu.

“cena zakupu - cenę, jaką nabywca płaci za zakupione składniki majątku, pomniejszoną o podatek od towarów i usług, podlegający odliczeniu zgodnie z odrębnymi przepisami, a przy imporcie powiększoną o należne cło, podatek akcyzowy oraz opłaty celne dodatkowe, obniżoną o rabaty, opusty, inne podobne obniżenia, w przypadku zaś otrzymania składnika majątku w drodze darowizny lub spadku - wartość odpowiadającą cenie zakupu takiego samego lub podobnego składnika."

Zakup towarów handlowych musi być wpisany do podatkowej księgi przychodów i rozchodów niezwłocznie po ich otrzymaniu, najpóźniej przed przekazaniem do magazynu lub sprzedaży. Dotyczy to zarówno podatników, którzy przyjęli kasową, jak i memoriałową metodę księgowania kosztów.

W podatkowej księdze przychodów i rozchodów na księgowanie kosztów związanych z zakupem towarów handlowych przeznaczona jest kolumna 10. “Zakup towarów handlowych i materiałów podstawowych" według cen zakupu.

Towary handlowe a udokumentowanie ich zakupu

Rozporządzenie Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów określa, jakie dowody księgowe są podstawą dokonywania w niej zapisów. Są to m. in. faktury VAT (w szczególności faktury VAT-marża, faktury VAT RR, faktury VAT MP), dokumenty celne, rachunki oraz faktury korygujące i noty korygujące. Tym samym podstawowym dokumentem potwierdzającym dokonanie transakcji jest faktura zakupu, która stanowi podstawę do wpisu w podatkowej księdze przychodów i rozchodów.

Zakupu towarów handlowych zdarza się dokonać również od osoby fizycznej nieprowadzącej działalności gospodarczej - wówczas dokumentem potwierdzającym zakup będzie umowa sprzedaży (potocznie zwana umową kupna-sprzedaży).

Towary handlowe a towar otrzymany przed fakturą

Zgodnie z ustawą zakup towarów handlowych musi być wykazany w podatkowej księdze przychodów i rozchodów niezwłocznie po ich otrzymaniu, najpóźniej przed przekazaniem do magazynu lub sprzedaży. Spełnienie wymagań, o których mowa w przepisach nie stanowi żadnego problemu, jeżeli podatnik otrzymał wraz z zakupionym towarem fakturę VAT. Często zdarza się, że przedsiębiorca najpierw otrzymuje zakupione towary, a dopiero po jakimś czasie fakturę. Dzieje się tak z uwagi na to, że sprzedawca ma prawo wystawić fakturę nie później niż 15. dnia miesiąca, następującego po miesiącu, w którym dokonano dostawy towaru lub wykonano usługę.

Zgodnie z przepisem § 15 ust. 2 Rozporządzenia Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów w takiej sytuacji podatnik powinien sporządzić szczegółowy opis zakupionego towaru handlowego, który następnie będzie podstawą dokonania zapisu w KPiR. Opis ten powinien zawierać:

- imię, nazwisko (firmę) i adres dostawcy,

- ilość i rodzaj zakupionego towaru handlowego,

- cenę jednostkową,

- wartość towaru handlowego.

Opis musi być opatrzony datą i podpisem osoby, która przyjęła towar. Podatnik powinien przechowywać ten dokument, ponieważ stanowi on dowód zapisu w KPiR. W chwili otrzymania faktury VAT od dostawcy należy do niej dołączyć wcześniej sporządzony opis.

Jeżeli okaże się, że kwota na fakturze jest inna od tej zewidencjonowanej, to na podstawie opisu należy różnicę tę ująć w podatkowej księdze przychodów i rozchodów z datą otrzymania faktury.

Towary handlowe a przekazanie na potrzeby wewnętrzne firmy

Definicja towaru handlowego mówi, że jego zakupu dokonuje się w celu dalszej sprzedaży. Zdarzają się sytuacje, gdy przedsiębiorca postanawia wykorzystać część zakupionego towaru na wewnętrzne potrzeby swojej firmy. Na przykład podatnik, który prowadzi sklep z artykułami biurowymi, postanowił część towarów handlowych (np. segregatory) przeznaczyć na potrzeby prowadzonej działalności. Sytuacja ta sprawi, że zamierzony przychód ze sprzedaży nie zostanie osiągnięty. Dlatego też ważne jest to, aby takie sytuacje zostały właściwie udokumentowane oraz skorygowane w podatkowej księdze przychodów i rozchodów.

Przesunięcie towaru handlowego na potrzeby wewnętrzne firmy należy skorygować w księdze przychodów i rozchodów poprzez dokonanie korekty w kolumnie 10. “Zakup towarów handlowych oraz materiałów podstawowych”. Koszt powinien znaleźć się w kolumnie 13. “Inne wydatki związane z działalnością gospodarczą”.

Podstawą dokonania przesunięcia jest dowód wewnętrzny lub dokument magazynowy “RW”. Dokumenty te należy sporządzić w chwili pobierania towaru handlowego. Powinny one zawierać:

- numer kolejny dokumentu,

- opis zdarzenia,

- datę,

- nazwę przekazywanego towaru,

- wartość przekazywanego towaru.

Towary handlowe a koszty uboczne zakupu

Koszty uboczne zakupu to należność za transport, załadunek i wyładunek. Wartości te trzeba ująć w księdze przychodów i rozchodów w kolumnie 11. “Koszty uboczne zakupu”. Koszty ubezpieczenia np. ubezpieczenia w drodze (które także wliczają się do kosztów ubocznych) księguje się na podstawie polis i innych dokumentów, które wystawiają zakłady ubezpieczeniowe.

Wyjątkiem od powyższej reguły są koszty transportu poniesione w związku z zakupem towarów handlowych. Podatnik powinien zaksięgować go do kolumny 13 KPiR “Inne wydatki związane z działalnością gospodarczą”, ponieważ koszt ten nie jest związany z zakupem towaru.

Przypisanie wydatku związanego z kosztami transportu do złej kolumny w podatkowej księdze przychodów i rozchodów nie będzie miało żadnego wpływu na wyliczenie zaliczki na podatek dochodowy. Jednak aby prowadzona księga była rzetelna należy zwracać uwagę na to, by zapisy w niej były zgodne z postanowieniami rozporządzenia MF.

Jak zaksięgować zakup towarów handlowych w systemie wFirma.pl?

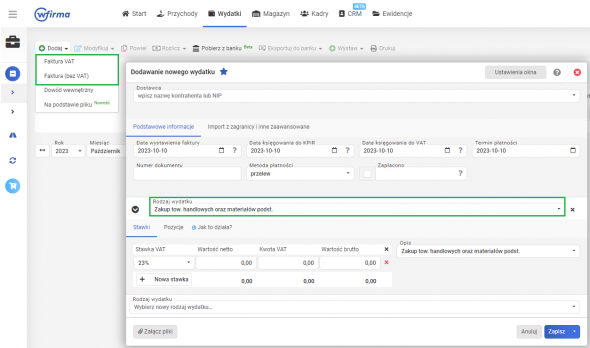

Faktury bądź rachunki dokumentujące zakup towarów handlowych i materiałów podstawowych w systemie księguje się przez zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT / FAKTURA (BEZ VAT) lub WYDATEK (w przypadku nievatowca) jako rodzaj wydatku: ZAKUP TOWARÓW HANDLOWYCH ORAZ MATERIAŁÓW PODSTAWOWYCH.