Jeszcze do końca 2015 roku sposób księgowania faktur korygujących nie był jednoznaczny, ponieważ stanowiska Ministerstwa Finansów i organów skarbowych wraz z doradcami podatkowymi były odmienne. Od 2016 roku przepisy są już jednoznaczne, a co najważniejsze - zmieniły się na korzyść podatników. Jak powinna zostać zaksięgowana faktura korygująca na gruncie podatku dochodowego i VAT zgodnie z przepisami? Wyjaśniamy.

Faktura korygująca do końca 2015 roku

Do końca 2015 roku kwestia księgowania faktur korygujących nie była jednoznaczna, ponieważ same stanowiska Ministerstwa Finansów i organów podatkowych były różne.

W opinii Ministra Finansów faktura korygująca przychody, jak i koszty nie była związana z nowym wydarzeniem gospodarczym, a z sytuacją udokumentowaną fakturą pierwotną, co nie budziło wątpliwości w przypadku, gdy korekta dotyczyła zmiany ceny, błędów w stawce VAT lub innych błędów w pierwotnej fakturze. Oznaczało to, że konieczne było cofnięcie się do okresu, z którego pochodziła faktura pierwotna. Jeżeli roczna deklaracja została złożona, a podatek dochodowy zapłacony - podatnicy musieli generować korekty.

Niejednoznaczne stanowiska pojawiały się przy zwrotach towarów. W tym przypadku zdaniem MF podatnicy również powinni cofnąć się do okresu, z którego pochodzi faktura pierwotna. Z kolei zdaniem organów skarbowych oraz doradców podatkowych zwrot towaru był osobnym zdarzeniem. Dlatego też fakturę korygującą ich zdaniem można było księgować na bieżąco, co pozwalało uniknąć korygowania rocznych deklaracji.

Faktura korygująca od 2016 roku

Od 2016 roku przepisy podatkowe ujednoliciły opinię Ministerstwa Finansów i organów skarbowych w zakresie księgowania faktur korygujących na korzyść podatników - obowiązują one również w roku 2017. Zgodnie ze zmianą fakturękorygującą zarówno przychody, jak i koszty należy księgować, cofając się do okresu faktury pierwotnej tylko wtedy, gdy korekta dotyczy błędu rachunkowego lub innej oczywistej pomyłki.

Oznacza to, że w każdym innym przypadku, jeśli faktura pierwotna została wystawiona poprawnie, a dopiero później wystąpiły okoliczności powodujące obowiązek wystawienia korekty (zwrot towaru, rabat itp.), faktury korygujące można księgować na bieżąco. W tym przypadku nie ma już więc obowiązku cofania się do poprzednich okresów i generowania korekt deklaracji.

Faktura korygująca przychody

Na gruncie podatku dochodowego, jeśli korekta wynika z błędu rachunkowego lub innej oczywistej omyłki, konieczne jest cofnięcie się do okresu, w którym została ujęta pierwotna faktura. Stąd, jeżeli faktura korygująca jest wynikiem innego zdarzenia (np. zwrotu towaru), księgowania dokonuje się w okresie bieżącym.

| Uwaga! Jeśli w danym miesiącu kwota przychodów jest niższa niż wartość korekty, pomniejsza się przychody tylko w części, na którą pozwala ich wysokość, a pozostałą wartość korekty ujmuje się jako koszt. |

Na gruncie VAT przy fakturach korygujących zmniejszających podstawę opodatkowania sprzedawca co do zasady musi posiadać potwierdzenie odbioru korekty przez nabywcę. Dopiero wtedy może ująć korektę w rejestrze sprzedaży VAT.

Za potwierdzenie odbioru faktury korygującej uznaje się m.in.:

- potwierdzenie jej otrzymania przesłane w wiadomości e-mail,

- faks potwierdzający odbiór faktury korygującej,

- pisemne potwierdzenie odbioru korekty,

- potwierdzenie przyjęcia przesyłki poleconej przez adresata,

- przesłanie odręcznie podpisanej faktury korygującej.

| Uwaga! Potwierdzenia odbioru korekty przez nabywcę nie wymaga się przy:

|

Faktura korygująca koszty

Zasady księgowania faktur korygujących koszty są analogiczne jak w przypadku korekty przychodów. Na gruncie podatku dochodowego, jeśli korekta wynika z błędu rachunkowego lub innej oczywistej omyłki, konieczne jest cofnięcie się do okresu, w którym została ujęta pierwotna faktura. Jeżeli faktura korygująca jest wynikiem innego zdarzenia (np. zwrotu towaru), księgowania dokonuje się w okresie bieżącym.

| Uwaga! Jeśli w danym miesiącu kwota kosztów jest niższa od wartości korekty, pomniejsza się je, zrównując do zera, a pozostałą kwotę korekty księguje jako zwiększenie przychodu. |

Na gruncie VAT fakturę korygującą koszty zawsze księguje się zgodnie z datą jej odebrania.

Księgowanie faktury korygującej wydatek w systemie wfirma.pl

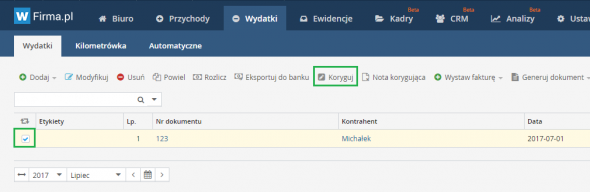

Aby zaksięgować fakturę korygującą wydatek w systemie wfirma.pl należy wejść w zakładkę WYDATKI, gdzie odszukujemy i oznaczamy fakturę pierwotną. Następnie z górnego paska menu wybieramy opcję “Koryguj”.

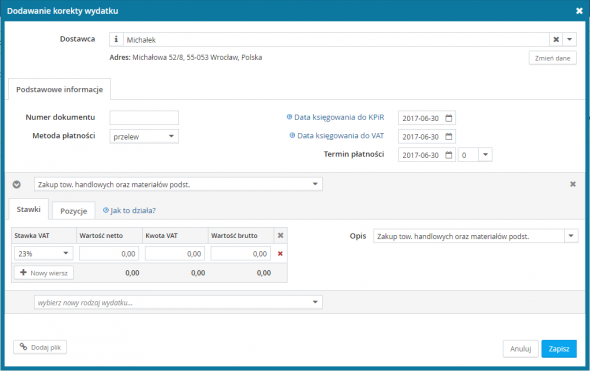

W oknie Dodawanie korekty wydatku należy uzupełnić dane z otrzymanej faktury korygującej takie, jak numer dokumentu, metodę płatności, daty jak również wartość, którą należy poprzedzić znakiem minus.

Księgowanie faktury korygującej sprzedaż w systemie wfirma.pl.

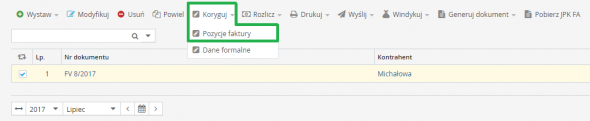

W celu wystawienia faktury korygującej należy przejść do zakładki PRZYCHODY » SPRZEDAŻ, zaznaczyć fakturę, którą należy skorygować i wybrać z górnego paska menu KORYGUJ » POZYCJE FAKTURY

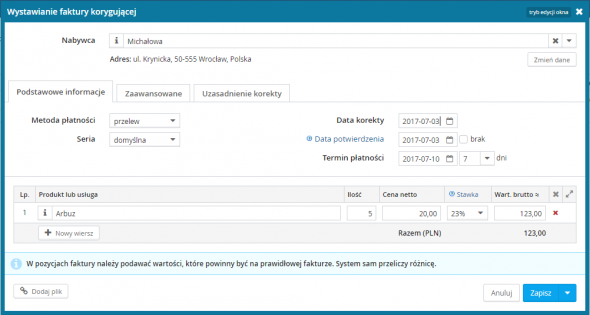

W pozycjach faktury należy wpisać wartości, które powinny znajdować się na fakturze. System sam przeliczy różnicę.

W zakładce Uzasadnienie korekty należy podać powód sporządzenia faktury korygującej.