Ulga na dzieci jest bardzo popularna i najkorzystniejsza dla podatników. Należy pamiętać, iż prawo do skorzystania z niej jest dość skomplikowane. Przepisy dot. ulgi były już kilka razy nowelizowane. Duża liczba nowelizacji przepisów powoduje, że z każdą zmianą coraz trudniej ustalić, czy mamy prawo do ulgi prorodzinnej i jaką kwotę możemy odliczyć.

Prawo do ulgi prorodzinnej – na kogo przysługuje?

Prawo do ulgi prorodzinnej i otrzymania dodatkowego zwrotu z tytułu tej ulgi przysługuje podatnikowi, który w roku podatkowym:

w stosunku do małoletniego dziecka:

- wykonywał władzę rodzicielską,

- pełnił funkcję opiekuna prawnego, jeżeli dziecko z nim zamieszkiwało,

- sprawował opiekę poprzez pełnienie funkcji rodziny zastępczej na podstawie orzeczenia sądu lub umowy zawartej ze starostą;

utrzymywał pełnoletnie dzieci:

- bez względu na ich wiek, które zgodnie z odrębnymi przepisami otrzymywały zasiłek (dodatek) pielęgnacyjny lub rentę socjalną,

- do ukończenia przez nie 25. roku życia, uczące się w szkołach, o których mowa w przepisach o systemie oświaty, przepisach o szkolnictwie wyższym lub w przepisach regulujących system oświatowy lub szkolnictwo wyższe obowiązujących w innym niż Rzeczpospolita Polska państwie, jeżeli w roku podatkowym nie uzyskały dochodów podlegających opodatkowaniu według skali podatkowej lub z kapitałów pieniężnych (np. odpłatne zbycie akcji) opodatkowanych 19% stawką podatku w łącznej wysokości przekraczającej kwotę stanowiącą iloraz kwoty zmniejszającej podatek oraz stawki podatku, określonych w pierwszym przedziale skali podatkowej (tj. kwoty 16 061,28 zł) z wyjątkiem renty rodzinnej.

Kto może skorzystać z ulgi prorodzinnej?

Zgodnie z art. 27f ust. 1 ustawy o PIT, od podatku dochodowego obliczonego zgodnie z art. 27, pomniejszonego o kwotę składki, o której mowa w art. 27b, podatnik ma prawo odliczyć kwotę obliczoną zgodnie z ust. 2 na każde małoletnie dziecko, w stosunku do którego w roku podatkowym:

- wykonywał władzę rodzicielską,

- pełnił funkcję opiekuna prawnego, jeżeli dziecko z nim zamieszkiwało,

- sprawował opiekę poprzez pełnienie funkcji rodziny zastępczej na podstawie orzeczenia sądu lub umowy zawartej ze starostą.

Dochody rodziców

Z ulgi mogą skorzystać rodzice, którzy uzyskują dochody:

- opodatkowane według skali podatkowej,

- z kapitałów pieniężnych opodatkowanych 19% stawką podatku (np. z odpłatnego zbycia papierów wartościowych).

Z ulgi nie mogą korzystać podatnicy, którzy uzyskują dochody:

opodatkowane 19% podatkiem liniowym z tytułu prowadzonej działalności gospodarczej bądź działów specjalnych produkcji rolnej,

opodatkowane podatkiem ryczałtowym od przychodów ewidencjonowanych lub kartą podatkową.

Wysokość ulgi podlegającej odliczeniu

Zgodnie z art. 27f ust. 2 ustawy, odliczeniu podlega za każdy miesiąc kalendarzowy roku podatkowego, w którym podatnik wykonywał władzę, pełnił funkcję albo sprawował opiekę, o których mowa w ust. 1, w stosunku do:

- jednego małoletniego dziecka - kwota 92,67 zł, jeżeli dochody podatnika:

pozostającego przez cały rok podatkowy w związku małżeńskim i jego małżonka nie przekroczyły w roku podatkowym kwoty 112 000 zł,

niepozostającego w związku małżeńskim, w tym również przez część roku podatkowego, nie przekroczyły w roku podatkowym kwoty 56 000 zł, za wyjątkiem podatnika samotnie wychowującego małoletnie dziecko wymienionego w art. 6 ust. 4, do którego ma zastosowanie kwota dochodu określona w lit. a;

- dwojga małoletnich dzieci - kwota 92,67 zł na każde dziecko;

- trojga i więcej małoletnich dzieci - kwota:

92,67 zł odpowiednio na pierwsze i drugie dziecko,

166,67 zł na trzecie dziecko,

225 zł na czwarte i każde kolejne dziecko.

Tym samym wysokość ulgi na dziecko jest uzależniona od liczby dzieci w rodzinie. Wysokość ulgi wzrasta wraz z liczbą dzieci uprawnioną do jej otrzymania.

Jak odliczamy kwotę ulgi na dziecko od dochodu?

Kwota przysługującej do odliczenia ulgi dotyczy łącznie obojga rodziców, opiekunów prawnych dziecka albo rodziców zastępczych pozostających w związku małżeńskim. Przysługującą im roczną kwotę odliczenia mogą odliczyć od podatku w częściach równych lub w dowolnej ustalonej przez nich proporcji. W przypadku braku zgodnych oświadczeń woli obojga rodziców w tej kwestii każdemu z rodziców przysługuje odliczenie w częściach równych, tj. w kwocie stanowiącej ½ przysługującej na każde dziecko kwoty. W przypadku, gdy dziecko spod opieki rodziców zostaje przekazane w tym samym roku podatkowym do rodziny zastępczej albo do opiekuna prawnego i następuje to w trakcie miesiąca, każdemu z podatników opiekujących się dzieckiem przysługuje w tym miesiącu odliczenie w kwocie stanowiącej 1/30 miesięcznej kwoty odliczenia za każdy dzień sprawowania nad nim pieczy.

Strata podatkowa a prawo do ulgi

Celem przybliżenia problematyki, rozważania poprzedzimy przykładem.

Przykład 1.

Podatniczka wraz z mężem wychowuje jedno małoletnie dziecko. Współmałżonkowie posiadają status rozdzielności majątkowej. Żona uzyskała w 2023 r. dochód ze stosunku pracy w wysokości 100 000 zł (dochód po odliczeniu opłaconych składek społecznych). Mąż natomiast osiągnął dochód ze stosunku pracy w wysokości 50 000 zł. Mąż ponadto wynajmuje lokale. Wynajem lokali jest opodatkowany według skali podatkowej. W związku z poniesieniem wysokich nakładów inwestycyjnych, powyższy najem przyniósł stratę w wysokości 85 000 zł. Tym samym zdaniem małżonków ich łączny dochód w 2023 r. wyniósł 65 000 zł. Podatnicy uznali, iż ich dochód nie przekroczył 112 000 zł i mają prawo do odliczenia ulgi prorodzinnej w wysokości 1112,04 zł. Czy małżonkowie mieli prawo do skorzystania z ulgi prorodzinnej?

W tym przypadku małżonkowie nie mieli prawa do odliczenia ulgi prorodzinnej. Ograniczenie ze stosowania ulgi prorodzinnej polega na wprowadzeniu limitu zgodnie z art. 27 ust. 2 ustawy o PIT. Jak to już wyżej napisaliśmy, wysokość tych dochodów należy ustalić w sposób określony w art. 27f ust 2a. W świetle art. 27f ust. 2a ustawy o PIT wyraźnie wynika, że dochodami stanowiącymi podstawę zastosowania powyższej ulgi są dochody uzyskane łącznie w danym roku podatkowym, pomniejszone wyłącznie o kwotę składek na ubezpieczenia społeczne, o których mowa w art. 26 ust.1 pkt 2 i 2a.

Czyli poniesiona przez męża strata nie ma wpływu na wysokość dochodu w rozumieniu art. 27f ust. 2a ustawy o PIT.

Powyższe stanowisko potwierdza również interpretacja z 5 maja 2017 r., nr 2461-IBPB-2-2.4511.114.2017.1.AR:

„Gdyby intencją ustawodawcy była możliwość kompensowania osiągniętych dochodów poniesionymi stratami, to dałby temu wyraz wprost w treści przepisu definiującego dochód na potrzeby ulgi prorodzinnej. Z przepisu art. 27f ust. 2a nie wynika również, wbrew temu co twierdzi Wnioskodawczyni, aby dochody podatnika obejmowały sumę przychodów i kosztów uzyskania przychodów ze wszystkich źródeł. Jak już wyjaśniono powyżej przepis ten stanowi o dochodach. Tutejszy organ pragnie zaakcentować, że zwolnienia podatkowe oraz ulgi są wyjątkiem od zasady powszechności opodatkowania, dlatego do interpretacji przepisów ustanawiających zwolnienia podatkowe, jak również ulgi, należy stosować wykładnię ścisłą, która nie wychodzi poza literalne brzmienie przepisów. Stąd też, korzystanie ze zwolnienia przysługuje podatnikowi tylko i wyłącznie w sytuacji spełnienia przesłanek wskazanych w przepisach prawa”.

Jak odliczyć ulgę prorodzinną w zeznaniu rocznym wygenerowanym w systemie wFirma.pl?

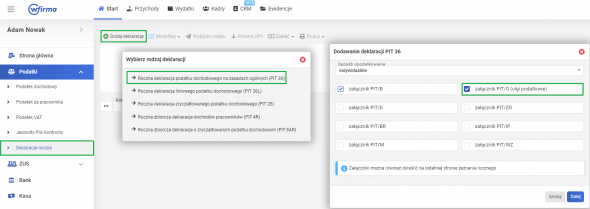

Aby wygenerować zeznanie roczne PIT-36 w systemie wFirma.pl należy przejść do zakładki START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ » ROCZNA DEKLARACJA PODATKU DOCHODOWEGO NA ZASADACH OGÓLNYCH (PIT-36). Następnie aby móc odliczyć w zeznaniu podatkowym ulgę prorodzinną należy dodać do deklaracji odpowiedni załącznik. W tym celu należy zaznaczyć w oknie dodawania deklaracji opcję ZAŁĄCZNIK PIT/O (ULGI PODATKOWE).

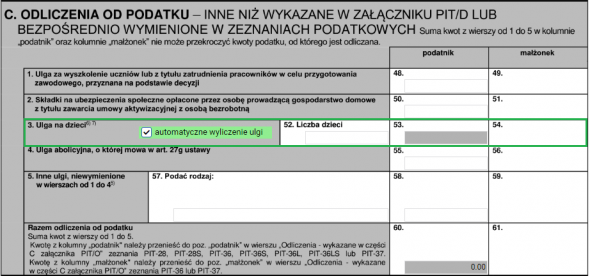

Wówczas aby wykazać ulgę prorodzinną należy uzupełnić odpowiednie pozycje w części C. załącznika PIT/O. Dzięki funkcji automatycznego wyliczania ulgi po uzupełnieniu liczby dzieci w pozycji 52. oraz liczby miesięcy, za które przysługuje odliczenie w pozycjach 5 i 6 części E. załącznika PIT/O system sam automatycznie wyliczy kwotę ulgi.

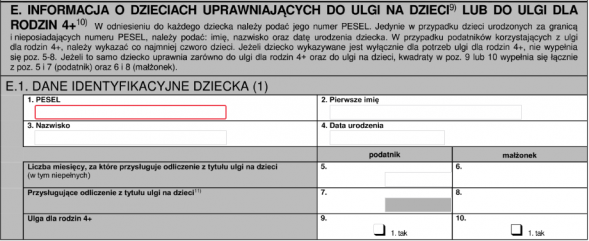

Następnie w części E. należy także uzupełnić dane identyfikacyjne dziecka, za które przysługuje ulga. W przypadku braku numeru PESEL należy uzupełnić imię, nazwisko oraz datę urodzenia dziecka.