W praktyce gospodarczej częstym działaniem z zakresu marketingu jest tzw. sprzedaż premiowa. Jak ją prawidłowo rozliczyć na gruncie podatkowym? Sprawdź, odpowiedź znajdziesz w naszym artykule!

Czym jest sprzedaż premiowa?

Sprzedaż premiowa nie została dokładnie opisana w ustawie o PIT, dlatego warto sięgnąć do interpretacji podatkowych.

Według interpretacji podatkowej Dyrektora Izby Skarbowej w Łodzi z dnia 8 maja 2013 r. (IPTPB2/415-139/13-4/KR) sprzedaż premiowa jest:

"umową sprzedaży, zawartą między sprzedawcą a kupującym, połączoną jednak z przyznaniem przez sprzedającego premii kupującemu. Na skutek zawarcia tej umowy po stronie sprzedawcy powstaje obowiązek przeniesienia na kupującego własności rzeczy i wydania mu rzeczy, jak również wydania (przekazania) kupującemu premii, w związku z dokonanym przez niego zakupem, której wartość nie jest objęta ceną kupowanego towaru. Otrzymanie premii jest gwarantowane, albowiem przyznawane jest przez sprzedawcę kupującemu w zamian za to, że ten dokonał zakupu określonego towaru, na warunkach wskazanych przez sprzedającego (np. w określonej ilości, o określonej wartości, czy też określonego rodzaju towarów). Po stronie kupującego powstaje obowiązek zapłaty ceny sprzedaży oraz uprawnienie do otrzymania premii.”

Sprzedaż premiowa a koszty uzyskania przychodu

Wydatki na sprzedaż premiową można wpisać w koszty uzyskania przychodu, gdyż spełniają one wymagania z art. 22 ust. 1 ustawy o PIT. Nie znajdują się w katalogu wyłączeń (art. 23 ustawy o PIT) i ponosi się je w celu osiągnięcia lub zachowania przychodów bądź zabezpieczenia ich źródła. Nagradzanie nabywców w ten sposób służy uatrakcyjnieniu sprzedaży - więc przyczyniają się zarówno do osiągania przychodów, jak i ich zachowania, gdyż sprzedaż premiowa może przekonać kontrahenta do dłuższej współpracy.

Sprzedaż premiowa - przychód po stronie odbiorcy

Sprzedaż premiowa powoduje powstanie przychodu po stronie odbiorcy. O tym, jak go rozliczyć, decyduje charakter tego ostatniego.

Sprzedaż premiowa - osoba prowadząca działalność gospodarczą

Art. 21 ustawy o PIT omawiający zwolnienia podatkowe w ust. 1 pkt 68, wskazuje na to, że zwolnienie z opodatkowania przychodów ze sprzedaży premiowej nie obejmuje podmiotów prowadzących działalność gospodarczą. Oznacza to, że przedsiębiorca musi wykazać i opodatkować przychód z tego tytułu. Zanim to zrobi, powinien spojrzeć na art. 21 ust. 1 pkt 125 wspomnianej ustawy, zwalniający od podatku “świadczenia” otrzymane od osób z I i II grupy podatkowej.

Art. 21 ust. 1 pkt 125 Ustawy o podatku dochodowym od osób fizycznych “Wolne od podatku dochodowego jest wartość świadczeń w naturze i innych nieodpłatnych świadczeń, obliczona zgodnie z art. 11 ust. 2-2b, otrzymanych od osób zaliczonych do I i II grupy podatkowej w rozumieniu przepisów o podatku od spadków i darowizn, z zastrzeżeniem ust. 20.” |

Następnie przedsiębiorca musi wycenić uzyskany ze sprzedaży premiowej przychód, stosując się do art. 11 ust. 2 i 2a ustawy o PIT, zgodnie z zasadami przedstawionymi w poniższej tabeli.

| Przedmiot świadczenia | Sposób wyceny |

| świadczenia w naturze | określa się na podstawie cen rynkowych stosowanych w obrocie rzeczami lub prawami tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca ich uzyskania |

| usługi wchodzące w zakres działalności gospodarczej dokonującego świadczenia | według cen stosowanych wobec innych odbiorców |

| usługi zakupione | według cen zakupu |

| udostępnienie lokalu lub budynku | według równowartości czynszu, jaki przysługiwałby w razie zawarcia umowy najmu tego lokalu lub budynku |

| pozostałe przypadki | na podstawie cen rynkowych stosowanych przy świadczeniu usług lub udostępnianiu rzeczy lub praw tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia |

Jeśli przedsiębiorca prowadzi KPiR, przychód ze sprzedaży premiowej wykazuje w kolumnie 8 “pozostałe przychody”.

Sprzedaż premiowa - osoba prywatna nieprowadząca działalności

Jeśli osoba prywatna otrzymuje nagrody w ramach sprzedaży premiowej, po jej stronie pojawia się przychód - tak stanowi poniższy przepis:

Art. 20 ust. 1 Ustawy o podatku dochodowym od osób fizycznych “Za przychody z innych źródeł, o których mowa w art. 10 ust. 1 pkt 9, uważa się w szczególności: kwoty wypłacone po śmierci członka otwartego funduszu emerytalnego wskazanej przez niego osobie lub członkowi jego najbliższej rodziny, w rozumieniu przepisów o organizacji i funkcjonowaniu funduszy emerytalnych, kwoty uzyskane z tytułu zwrotu z indywidualnego konta zabezpieczenia emerytalnego oraz wypłaty z indywidualnego konta zabezpieczenia emerytalnego, w tym także dokonane na rzecz osoby uprawnionej na wypadek śmierci oszczędzającego, zasiłki pieniężne z ubezpieczenia społecznego, alimenty, stypendia, dotacje (subwencje) inne niż wymienione w art. 14, dopłaty, nagrody i inne nieodpłatne świadczenia nienależące do przychodów określonych w art. 12-14 i 17.” |

Jeśli jednorazowa wartość nagrody ze sprzedaży premiowej nie przekracza 760 złotych, przychód ten jest zwolniony z podatku, co potwierdza art. 21 ust. 1 Ustawy o PIT:

Art. 21 ust. 1 pkt 68 Ustawy o podatku dochodowym od osób fizycznych “Wolne od podatku dochodowego są wartość wygranych w konkursach i grach organizowanych i emitowanych (ogłaszanych) przez środki masowego przekazu (prasa, radio i telewizja) oraz konkursach z dziedziny nauki, kultury, sztuki, dziennikarstwa i sportu, a także nagród związanych ze sprzedażą premiową towarów lub usług - jeżeli jednorazowa wartość tych wygranych lub nagród nie przekracza kwoty 760 zł; zwolnienie od podatku nagród związanych ze sprzedażą premiową towarów lub usług nie dotyczy nagród otrzymanych przez podatnika w związku z prowadzoną przez niego pozarolniczą działalnością gospodarczą, stanowiących przychód z tej działalności.” |

Art. 30 ust. 1 pkt 2 tego aktu prawnego obowiązkiem pobrania zryczałtowanego podatku dochodowego (10% wartości wygranej lub nagrody ze sprzedaży premiowej) obarcza organizatora sprzedaży premiowej. Musi on ponadto wpłacić go:

- na rachunek urzędu skarbowego właściwego według miejsca zamieszkania płatnika, a jeżeli płatnik nie jest osobą fizyczną, według siedziby bądź miejsca prowadzenia działalności, gdy płatnik nie posiada siedziby,

- w terminie do 20 dnia miesiąca następującego po miesiącu, w którym pobrano podatek.

Uwaga! Jeśli sprzedaż premiowa przewiduje inną niż pieniężna nagrodę, wówczas jej odbiorca przed jej otrzymaniem musi przelać organizatorowi zryczałtowany podatek. W przypadku mieszanego charakteru nagrody w ramach sprzedaży premiowej, danina musi zostać odciągnięta z pieniężnej części. Oprócz tego organizator powinien przekazać do właściwego US roczną deklarację o zryczałtowanym podatku dochodowym PIT-8AR, co wynika z poniższego zapisu w ustawie o PIT: |

Art. 42 ust. 1a “W terminie do końca stycznia roku następującego po roku podatkowym płatnicy, o których mowa w art. 41, są obowiązani przesłać do urzędu skarbowego, przy pomocy którego naczelnik urzędu skarbowego właściwy według miejsca zamieszkania płatnika wykonuje swoje zadania, a jeżeli płatnik nie jest osobą fizyczną, według siedziby bądź miejsca prowadzenia działalności, gdy płatnik nie posiada siedziby, roczne deklaracje, według ustalonego wzoru. Jednakże roczne deklaracje dotyczące podatku pobranego zgodnie z art. 30a ust. 2a płatnicy, o których mowa w art. 41 ust. 10, przesyłają do urzędu skarbowego, przy pomocy którego naczelnik urzędu skarbowego właściwy w sprawach opodatkowania osób zagranicznych wykonuje swoje zadania. Przepis art. 38 ust. 1b stosuje się odpowiednio.” |

Sprzedaż premiowa jako dochód w systemie wFirma.pl

Sprzedaż premiową w przypadku przedsiębiorców rozliczających się w oparciu o KPiR należy zaksięgować za pomocą dowodu wewnętrznego lub bezpośredniego wpisu do KPIR.

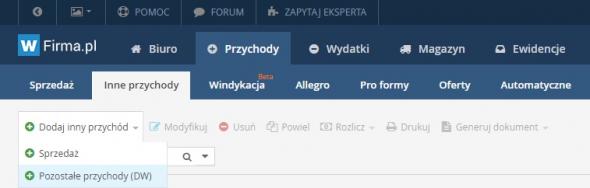

W systemie wFirma można zaksięgować sprzedaż premiową za pomocą dowodu wewnętrznego w tym celu należy przejść do zakładki PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » POZOSTAŁE PRZYCHODY(DW).

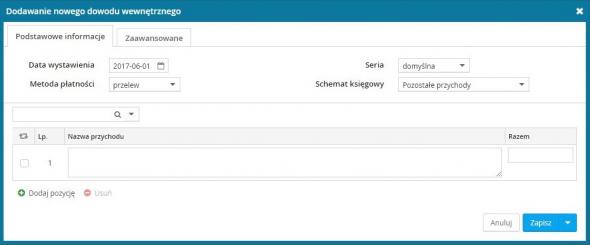

Następnie w oknie dodania dowodu wewnętrznego należy wypełnić wymagane pola:

Po zapisaniu zapis zostanie wykazany w KPIR w kolumnie 8 jako pozostały przychód.