Od 1 stycznia 2020 roku miało miejsce wdrożenie indywidualnych mikrorachunków podatkowych. Czym jest jeden podatkowy rachunek płatniczy? Kto ma obowiązek jego stosowania? Jakie podatki i opłaty bezwzględnie należy regulować za jego pomocą? Jak posiadany indywidualny mikrorachunek podatkowy wpływa na rozliczenie zaległości podatkowych czy zwrotów? Sprawdźmy!

Czym jest indywidualny mikrorachunek podatkowy?

Indywidualny mikrorachunek podatkowy jest rachunkiem przypisanym do danego podatnika, pracodawcy – płatnika służącym do wpłat z tytułu podatku dochodowego od osób fizycznych (PIT) oraz osób prawnych (CIT), a także podatku od towarów i usług (VAT). Rozwiązanie to ma na celu uproszczenie rozliczeń i zostało przygotowane wspólnie przez Ministerstwo Finansów oraz Krajową Administrację Skarbową. Zgodnie z przepisami mikrorachunek podatkowy funkcjonuje od 1 stycznia 2020 roku.

Dla kogo indywidualny mikrorachunek podatkowy?

Ministerstwo Finansów utworzyło indywidualny rachunek podatkowy dla każdej osoby posiadającej NIP lub PESEL. W konsekwencji należy rozumieć, że są to zarówno podatnicy, jak i płatnicy prowadzący działalność gospodarczą oraz podatnicy i płatnicy nieprowadzący działalności gospodarczej.

Jakie podatki i opłaty wpłaca się na indywidualny mikrorachunek podatkowy?

Indywidualny rachunek podatkowy pozwala na dokonywanie wpłat z czterech głównych źródeł:

- PIT (kod podatkowy: PIT-28, PIT-28S, PIT-36, PIT-36L, PIT-36S, PIT-36LS, PIT-37, PIT-38, PIT-39, PIT-4R, PPL, PIT-7, PIT-8AR, PIT-CFC);

- VAT (kod podatkowy: VAT-7, VAT-7K, VAT-7D, VAT-8, VAT-9M, VAT-10, VAT-12, VAT-14, VAP-1, VAI, VAT-IM, VAT-In);

- CIT (kod podatkowy: CIT-6AR, CIT-6R, CIT-8, CIT-8AB, CIT-8A, CIT-8B, CIT-9R, CIT-10Z, CIT-11R, CIT-14, CIT-CFC);

-> daninę solidarnościową,

-> podatek cukrowy,

-> podatek „od małpek”,

-> podatek od sprzedaży detalicznej oraz

-> opłaty wnoszone przez podmioty świadczące usługę będącą reklamą napojów alkoholowych.

Jak wygenerować numer indywidualnego mikrorachunku podatkowego?

Aby ustalić numer indywidualnego mikrorachunku podatkowego, należy skorzystać z dedykowanego generatora mikrorachunku podatkowego.

W celu uzyskania numeru należy podać swój numer PESEL (osoby fizyczne nieprowadzące działalności oraz podmioty nie zarejestrowane jako podatnik VAT) lub NIP (prowadzący działalność gospodarczą lub będący czynnymi podatnikami VAT; płatnik podatków, składek na ubezpieczenie społeczne i / lub zdrowotne).

Numer indywidualnego mikrorachunku podatkowego nie ulega zmianie mimo zmiany nazwiska, właściwości urzędu skarbowego czy miejsca zamieszkania.

Co ważne, mikrorachunek podatkowy nie będzie zawierał historii wpłat. Docelowo zaksięgowane wpłaty można sprawdzić, logując się na swój profil na Portalu Podatkowym, na którym podatnik ma dostęp do swoich informacji podatkowych.

Mikrorachunek podatkowy – jak wygląda?

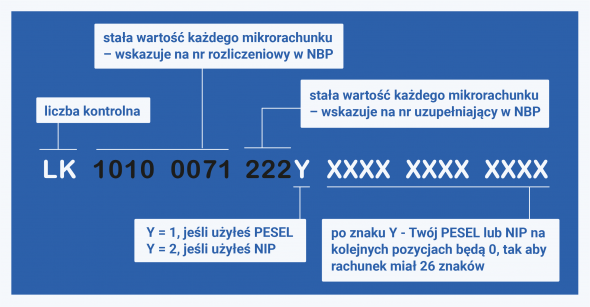

Zgodnie z art. 61b § 2 Ordynacji podatkowej struktura numeru indywidualnego rachunku podatkowego zawiera:

- sumę kontrolną,

- numer rozliczeniowy jednostki organizacyjnej banku,

- identyfikator podatkowy.

Mikrorachunek podatkowy składa się z 26 znaków.

Indywidualny mikrorachunek podatkowy – czy jest obowiązkowy?

Dotychczasowe rachunki bankowe urzędów skarbowych w zakresie PIT, CIT oraz VAT funkcjonowały do 31 grudnia 2019 roku. Po tym terminie, tj. od 1 stycznia 2020 zobowiązania z tytułu PIT, CIT i VAT należy wpłacać na indywidualny mikrorachunek podatkowy.

Mikrorachunek podatkowy a zaległości podatkowe

Kwestię rozliczenia wpłat w ramach indywidualnego mikrorachunku podatkowego reguluje art. 62 § 1 Ordynacji podatkowej. Zgodnie z jego treścią podatnik nieposiadający zaległości podatkowych w momencie dokonywania przelewu może określić, jaki typ zobowiązania chce uregulować, tzn. PIT, CIT, VAT lub inne. Jeżeli w tytule przelewu podatnik nie wskaże podatku, który ma zostać nim rozliczony, wówczas naczelnik urzędu skarbowego rozliczy zobowiązanie o najstarszym terminie wymagalności.

Natomiast gdy podatnik posiada zaległości podatkowe względem urzędu skarbowego, wówczas dokonaną wpłatę zalicza się na poczet zaległości podatkowej o najwcześniejszym terminie płatności we wskazanym przez podatnika podatku, a w przypadku braku takiego wskazania lub braku zaległości podatkowej we wskazanym podatku – na poczet zaległości podatkowej o najwcześniejszym terminie płatności spośród wszystkich zaległości podatkowych podatnika.

Mikrorachunek podatkowy jest zadłużony w kwocie 2,44 PLN. Prosimy o spłatę do dnia 28.03.2020 lub sprawa trafi do komornika. + Link do strony www.

Przykład 1. Zaległość podatkowa – jeden podatek

Podatnik w październiku 2020 roku posiada zaległość podatkową na gruncie podatku VAT. Zaległość obejmuje dwa okresy:

- styczeń 2020 (płatność do 25 lutego) w kwocie 250 zł,

- luty 2020 (płatność do 25 marca) w kwocie 1000 zł.

Podatnik wykonuje 10 listopada 2020 r. przelew na kwotę 1000 zł, w którym wskazuje, że chce spłacić zaległość za luty 2020.

Z racji starszych zaległości podatkowych naczelnik urzędu skarbowego wpłatę rozliczy w pierwszej kolejności na zaległość styczniową (250 zł). Pozostałą kwotę (750 zł) rozliczy na poczet zaległości podatkowej za luty.

Przykład 2. Zaległość podatkowa – kilka podatków ze wskazaniem

Podatnik w listopadzie 2020 r. posiada zaległości podatkowe zarówno na gruncie PIT, jak i VAT.

Co ważne, podczas wykonywania przelewu ma on możliwość określenia, iż wpłatę przekazaną na indywidualny mikrorachunek podatkowy chce przeznaczyć na zaległość podatkową w VAT (a nie PIT). Po takim wskazaniu naczelnik urzędu skarbowego rozliczy zaległości na gruncie VAT, licząc od najstarszej. Reasumując, podatnik w tej sytuacji może dookreślić rodzaj podatku zaległości podatkowych, który chce uregulować, ale okres, za jaki ma być rozliczona wpłata, nie wymaga doprecyzowania, naczelnik urzędu skarbowego i tak dokona bowiem rozliczenia od najstarszej zaległości podatkowej.

Przykład 3. Zaległość podatkowa – kilka podatków bez wskazania

Podatnik we wrześniu 2020 r. posiada zaległości podatkowe zarówno na gruncie PIT, jak i VAT. Przedsiębiorca podczas dokonywania przelewu na indywidualny rachunek podatkowy nie wskazał tytułu (PIT lub VAT), na którego poczet wpłata ma zostać rozliczona. W takiej sytuacji naczelnik urzędu skarbowego dokona rozliczenia zaległości podatkowych, poczynając od najstarszych.

Przykład 4. Zaległość podatkowa – omyłkowe wskazanie

Podatnik w październiku 2020 r. posiada zaległości podatkowe tylko na gruncie PIT. Podczas dokonywania przelewu na indywidualny mikrorachunek podatkowy wskazał podatek VAT, w którym nie występują żadne zaległości podatkowe. W takiej sytuacji naczelnik urzędu skarbowego, dokonując rozliczenia płatności, zaliczy ją na poczet najstarszych zaległości podatkowych, tj. PIT.

Zwrot podatku a indywidualny mikrorachunek podatkowy

Zwroty z tytułu podatków dochodowych PIT lub CIT oraz podatku od towarów i usług VAT odbywają się na dotychczasowych zasadach, tzn. na rachunki bankowe wskazane w CEIDG-1 lub odpowiednio NIP-8 lub na specjalny rachunek VAT (funkcjonujący w ramach stosowania mechanizmu podzielonej płatności).

Jakie korzyści daje indywidualny mikrorachunek podatkowy?

Najważniejszą zaletą wdrożenia indywidualnych mikrorachunków podatkowych jest fakt posiadania jednego i stałego rachunku, na który należy dokonywać wpłat z tytułu PIT, CIT oraz VAT. Jest to dużą zaletą, gdyż do tej pory dla każdego z tych rodzajów podatków należało dokonywać wpłaty na oddzielny rachunek bankowy oraz w przypadku pomyłki dotyczącej wpłaty podatku na zły rachunek bankowy przeksięgowanie jego wiązało się ze złożeniem wyjaśnień w urzędzie i pisaniem pism o przeksięgowanie podatku.

Kolejnym walorem jest to, że w sytuacji zmiany miejsca zamieszkania lub siedziby firmy numer indywidualnego rachunku podatkowego pozostaje niezmienny.

Warto również podkreślić, że mikrorachunek podatkowy zapewni szybszą obsługę płatności PIT, CIT i VAT. Podatnik będzie mógł szybciej również otrzymać niezbędne zaświadczenia, np. o braku zaległości podatkowych.

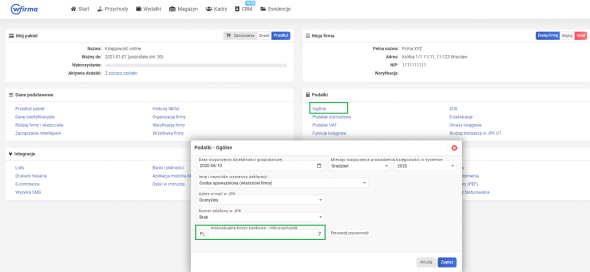

Indywidualny mikrorachunek podatkowy w systemie księgowości online wfirma.pl

wFirma.pl umożliwia przedsiębiorcom wprowadzenie informacji o indywidualnym mikrorachunku podatkowym, zarówno dla jednoosobowych działalności gospodarczych jak i spółek oraz wspólników. Co ciekawe system podpowiada jego numer (co wynika z konstrukcji numeru mikrorachunku, o czym mowa powyżej), a użytkownik po jego weryfikacji musi go jedynie zatwierdzić.

W celu dodania mikrorachunku dla jednoosobowej działalności gospodarczej należy przejść do zakładki USTAWIENIA » PODATKI » OGÓLNE i w polu INDYWIDUALNE KONTO BANKOWE - MIKRORACHUNEK należy wybrać opcję POTWIERDŹ POPRAWNOŚĆ (po uprzednim zweryfikowaniu numeru w systemie z numerem z generatora MF).

Natomiast w przypadku spółki, w celu potwierdzenia danych w zakresie indywidualnego mikrorachunku podatkowego, również należy przejść do zakładki USTAWIENIA » PODATKI » OGÓLNE. Wówczas jako pierwszy należy zweryfikować indywidualny mikrorachunek spółki i następnie poprzez akcję ZMIEŃ zweryfikować rachunki poszczególnych wspólników. Więcej na temat indywidualnego mikrorachunku podatkowego w systemie wfirma.pl można przeczytać w artykule pomocy: Indywidualne konto bankowe - mikrorachunek podatkowy.