Nie wszystkie transakcje, które są dokonywane pomiędzy podmiotami, muszą być dokumentowane fakturą. Zdarzają się sytuacje, kiedy wystarczającym dokumentem pozwalającym na obciążenie i równocześnie uznanie obciążenia przez drugą stronę jest nota księgowa, zwana także notą obciążeniowo-uznaniową.

Nota księgowa - w jakich sytuacjach się ją wykorzystuje?

Noty księgowe wykorzystywane są w sytuacjach, kiedy należy udokumentować transakcje niepodlegające opodatkowaniu podatkiem VAT. Najczęściej są to cele:

- obciążenia dłużnika naliczonymi odsetkami od niezapłaconych zobowiązań;

- obciążenia kontrahenta karą umowną za nieterminową realizację umowy;

- uznania dłużnika kwotą umorzonego długu;

- udokumentowania żądania wypłaty odszkodowania od ubezpieczyciela;

- sprostowania pomyłek w wystawionych wcześniej dowodach księgowych;

- przenoszenia kosztów niepodlegających opodatkowaniu na nabywcę np. opłat skarbowych.

Notę księgową należy wystawić w 2 egzemplarzach. Oryginał noty otrzymuje jej odbiorca, natomiast kopia pozostaje u wystawcy. W związku z tym, że nie ma ona narzuconego z góry wzoru stosowane są różne formy graficzne dla tego dokumentu. Warto zwrócić uwagę, że w zależności od przeznaczenia noty księgowej może ona być także wystawiana pod różnymi nazwami takimi jak np. nota obciążeniowa, nota uznaniowa czy nota obciążeniowo-uznaniowa.

Nota księgowa a ustawa o rachunkowości

Nota księgowa z powodzeniem może być podstawą do zapisów w księgach rachunkowych. Jednak warunkiem jest, aby widniały na niej informacje wymienione w art. 21 ust. 1 ustawy o rachunkowości:

- określenie rodzaju dowodu i jego numeru identyfikacyjnego;

- określenie stron (nazwy, adresy) dokonujących operacji gospodarczej;

- opis operacji oraz jej wartość, jeżeli to możliwe, określoną także w jednostkach naturalnych;

- datę dokonania operacji, a gdy dowód został sporządzony pod inną datą - także datę sporządzenia dowodu;

- podpis wystawcy dowodu oraz osoby, której wydano lub od której przyjęto składniki aktywów;

- stwierdzenie sprawdzenia i zakwalifikowania dowodu do ujęcia w księgach rachunkowych przez wskazanie miesiąca oraz sposobu ujęcia dowodu w księgach rachunkowych (dekretacja), podpis osoby odpowiedzialnej za te wskazania.

Ze względu na to, że nota księgowa nie dokumentuje zmiany stanów aktywów ani też nie jest dowodem zastępczym, nie ma potrzeby składania na niej podpisów, wystarczą znaki zapewniające ustalenie danych osób.

Nota księgowa a kwestia KPiR

Jeżeli nie jesteśmy pewni, jakie dokumenty mogą być podstawą zapisów w księdze przychodów i rozchodów, odpowiedź można znaleźć m.in. w § 11 ust. 3 rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, gdzie zostało określone, że podstawą zapisów w księdze są dowody księgowe, którymi są:

- faktury, faktury VAT RR, rachunki oraz dokumenty celne, zwane dalej "fakturami", wystawione zgodnie z odrębnymi przepisami, lub (...)

- inne dowody, wymienione w § 12 i 13, stwierdzające fakt dokonania operacji gospodarczej zgodnie z jej rzeczywistym przebiegiem i zawierające co najmniej:

- wiarygodne określenie wystawcy lub wskazanie stron (nazwę i adresy) uczestniczących w operacji gospodarczej, której dowód dotyczy,

- datę wystawienia dowodu oraz datę lub okres dokonania operacji gospodarczej, której dowód dotyczy, z tym że jeżeli data dokonania operacji gospodarczej odpowiada dacie wystawienia dowodu, wystarcza podanie jednej daty,

- przedmiot operacji gospodarczej i jego wartość oraz ilościowe określenie, jeżeli przedmiot operacji jest wymierny w jednostkach naturalnych,

- podpisy osób uprawnionych do prawidłowego udokumentowania operacji gospodarczych.

Zgodnie z powyższym, nota księgowa może być uznana za inny dowód księgowy i jednocześnie stanowić podstawę do zapisów w księdze przychodów i rozchodów. Jednak, jak można przeczytać w § 13, podstawą zapisów w podatkowej księdze może być nota księgowa otrzymana od kontrahenta lub przekazana kontrahentowi. Jednak tylko taka, która została sporządzona w celu skorygowania zapisu dotyczącego operacji gospodarczej, wynikającej z dowodu obcego lub własnego.

Jak wystawić notę księgową w systemie wfirma?

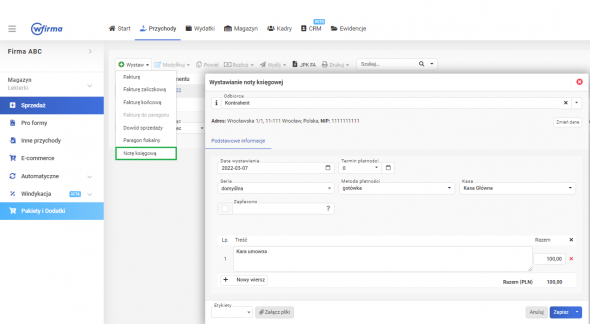

System wfirma.pl w pakiecie Księgowość online umożliwia w prosty sposób wystawienie noty księgowej przez zakładkę PRZYCHODY » SPRZEDAŻ » WYSTAW » NOTĘ KSIĘGOWĄ, gdzie w pojawiającym się oknie należy uzupełnić wymagane dane.

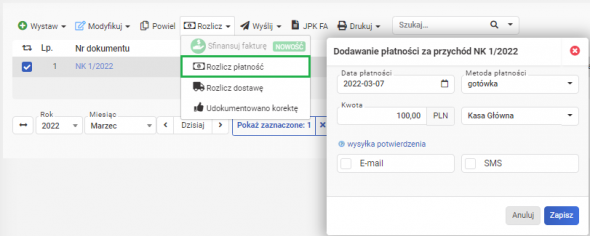

Wpis przychodu powstałego z opłaconej noty księgowej zostanie dodany do KPR w kolumnie 8 - Pozostałe przychody po oznaczeniu w systemie noty jako opłaconej. W tym celu po otrzymaniu zapłaty należny przejść do zakładki PRZYCHODY » SPRZEDAŻ, zaznaczyć daną notę i z górnego menu wybrać opcję ROZLICZ » ROZLICZ PŁATNOŚĆ. W pojawiającym się oknie należy uzupełnić datę, metodę i kwotę płatności faktycznie otrzymanej zapłaty.