Chcąc założyć własną działalność gospodarczą, podczas jej rejestracji na druku CEIDG-1 (wniosek o wpis do centralnej ewidencji i informacji o działalności gospodarczej) należy wskazać odpowiednią formę opodatkowania. Dla nowego roku podatkowego można również dokonać zmiany formy opodatkowania przez aktualizację wpisu w CEIDG. Jakie formy opodatkowania są dopuszczalne przez polskie przepisy? Czym się od siebie różnią? Która z nich będzie najbardziej optymalna dla Twojej firmy? Wyjaśniamy w artykule.

Jakie są formy opodatkowania działalności gospodarczej 2026?

Co do zasady za wybór formy opodatkowania odpowiedzialny jest przedsiębiorca, który podczas wyboru musi kierować się nie tylko rachunkiem ekonomicznym, ale także rodzajem wykonywanej działalności.

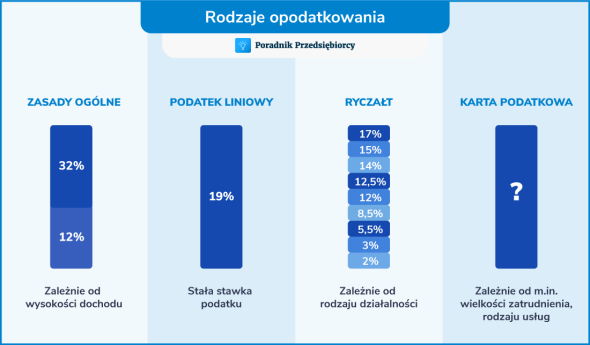

Jakie są podstawowe formy opodatkowania działalności gospodarczej? Podstawową i z reguły najczęściej stosowaną jest skala podatkowa (zasady ogólne), stanowiąca formę opodatkowania przychodów z działalności, ale także przychodów uzyskiwanych w ramach stosunku pracy, umów cywilnoprawnych lub świadczeń uzyskiwanych z Zakładu Ubezpieczeń Społecznych (zasiłki, renty czy emerytury). Kolejną równie często wybieraną formą opodatkowania jest podatek liniowy, stanowiący korzystną alternatywę dla bardziej majętnych przedsiębiorców, z uwagi na stałą stawkę podatku dochodowego. Przedsiębiorcy ponadto mogą skorzystać ze zryczałtowanych form opodatkowania, do jakich zalicza się kartę podatkową oraz ryczałt od przychodów ewidencjonowanych.

Aby dokonać wskazania wybranej formy opodatkowania należy dokonać złożenia właściwemu naczelnikowi urzędu skarbowego za pośrednictwem aktualizacji formularza CEiDG-1 w zakresie informacji o wyborze danego sposobu opodatkowania do 20. dnia miesiąca następującego po miesiącu, w którym podatnik osiągnął pierwszy przychód z tego tytułu w roku podatkowym, albo do końca roku podatkowego, jeżeli pierwszy taki przychód został osiągnięty w grudniu tego roku podatkowego.

Formy opodatkowania - skala podatkowa 2026

Zasady ogólne, jak już uprzednio podkreślano, jest to najczęściej stosowana przez przedsiębiorców forma opodatkowania. Polega na opodatkowaniu dochodu (a nie przychodu) według dwustopniowej skali.

Dochód = Przychód z działalności gospodarczej - Koszty uzyskania przychodu

Zgodnie z tabelą obowiązującą od 2022 roku skala podatkowa kształtuje się następująco:

Podstawa obliczenia podatku w złotych | Podatek wynosi | ||

ponad | do | ||

120 000 | 12% - minus kwota zmniejszająca podatek (3 600 zł) | ||

120 000 | 10 800 zł + 32% nadwyżki ponad 120 000 zł | ||

Zgłoszenie formy opodatkowania jako skali podatkowej

Skalę podatkową jako formę opodatkowania przedsiębiorcy mogą wybrać podczas rejestracji działalności gospodarczej na druku CEiDG-1.

Natomiast przedsiębiorcy, którzy do tej pory opodatkowywali osiągane przez siebie dochody w inny sposób (podatek liniowy, ryczałt) mogą zmienić formę opodatkowania na zasady ogólne, począwszy do 20 dnia następującego po miesiącu, w którym przedsiębiorca osiągnął pierwszy przychód w nowym roku podatkowym, a w przypadku zmiany z karty podatkowej - w terminie do 20 stycznia. Zmianę należy zgłosić poprzez zmianę w formularzu CEIDG-1.

W sytuacji gdy przedsiębiorca opodatkowany według skali nie chce dokonywać zmiany formy opodatkowania, wówczas nie musi informować o tym naczelnika US. Niezłożenie informacji dotyczącej formy opodatkowania jest równoznaczne z chęcią jej dalszego stosowania.

Zaliczki okresowe i zeznanie roczne - skala podatkowa

Zaliczki na podatek dochodowy przy opodatkowaniu na zasadach ogólnych należy płacić w okresach miesięcznych lub kwartalnych. Przy czym kwartalny sposób rozliczeń przysługuje jedynie tzw. małym podatnikom tj. podatnikom, u których sprzedaż w ciągu jednego roku podatkowego nie przekracza wartości 2 000 000 euro (w 2026 roku: 8 517 000 zł) oraz przedsiębiorcom rozpoczynającym działalność gospodarczą.

Zaliczki należy obliczyć i wpłacić na konto odpowiedniego urzędu skarbowego (na indywidualny mikrorachunek podatkowy) w terminie do 20 dnia miesiąca następującego po okresie rozliczeniowym (odpowiednio miesiącu lub kwartału). W sytuacji gdy wspomniana data przypada w dzień wolny tj. sobotę lub niedzielę lub dzień wolny od pracy, wówczas zaliczkę należy uiścić najbliższego dnia roboczego. Co ważne, w przypadku okresowych rozliczeń z tytułu podatku dochodowego podatnik nie składa żadnych miesięcznych czy kwartalnych deklaracji.

Po zakończeniu roku podatkowego podatnik opodatkowany na zasadach ogólnych składa w odpowiednim urzędzie skarbowym zeznanie roczne PIT-36. Ostatecznym terminem na dokonanie tego obowiązku jest 30 kwietnia kolejnego roku podatkowego.

Skala podatkowa - wady i zalety

Skala podatkowa, jak każda inna forma opodatkowania posiada wady i zalety, które prezentuje tabela:

Skala podatkowa - zalety | Skala podatkowa - wady |

|

|

Formy opodatkowania - podatek liniowy 2026

W przypadku podatku liniowego przedsiębiorca opodatkowuje dochód (przychody - koszty) jedną stawką podatku - 19% bez względu na jego wysokość oraz należy prowadzić podatkową księgę przychodów i rozchodów.

Zgłoszenie formy opodatkowania podatkiem liniowym

Podatek liniowy jako formę opodatkowania przedsiębiorcy mogą wybrać podczas rejestracji działalności gospodarczej na druku CEIDG-1. Natomiast przedsiębiorcy, którzy do tej pory korzystali z innej formy opodatkowania mogą ją zmienić na podatek liniowy. W tym celu do 20. dnia miesiąca następującego po miesiącu, w którym osiągnięto pierwszy przychód w roku podatkowym, a w przypadku zmiany z karty podatkowej - w terminie do 20 stycznia należy zaktualizować formularz CEIDG-1. W sytuacji gdy przedsiębiorca opodatkowany podatkiem liniowym nie wyraża chęci zmiany formy opodatkowania na inną, wówczas nie musi informować o tym naczelnika urzędu skarbowego.

Zaliczki okresowe i zeznanie roczne - podatek liniowy

Zaliczki na podatek dochodowy przy opodatkowaniu podatkiem liniowym należy płacić miesięcznie lub kwartalnie. Przy czym kwartalny sposób rozliczeń przysługuje jedynie tzw. małym podatnikom, tj. podatnikom, u których sprzedaż w ciągu jednego roku podatkowego nie przekracza wartości 2 000 000 euro (w 2026 roku 8 517 000 zł) oraz przedsiębiorcom rozpoczynającym działalność gospodarczą. Zaliczki należy obliczyć i wpłacić na konto odpowiedniego urzędu skarbowego (na indywidualny mikrorachunek podatkowy) w terminie do 20. dnia miesiąca następującego po okresie rozliczeniowym. W sytuacji gdy dzień ten przypada w weekend lub dzień wolny od pracy, wówczas zaliczkę należy uiścić do najbliższego dnia roboczego. Co ważne, w przypadku okresowych rozliczeń podatnik nie składa żadnych deklaracji.

Po zakończeniu roku podatkowego, podatnik opodatkowany podatkiem liniowym składa w US zeznanie roczne PIT-36L. Deklarację należy dostarczyć do urzędu do 30 kwietnia roku następnego za rok poprzedni.

Podatek liniowy - wady i zalety

Podatek liniowy charakteryzuje się licznymi zaletami, ale posiada również wady:

Podatek liniowy - zalety | Podatek liniowy - wady |

|

|

Formy opodatkowania - ryczałt od przychodów ewidencjonowanych 2026

Ryczałt od przychodów ewidencjonowanych jest dość specyficzną formą opodatkowania, w przypadku której przedsiębiorca nie może pomniejszyć osiąganych przychodów o poniesione koszty podatkowe. Jednak swego rodzaju rekompensatą są stosunkowo niskie stawki ryczałtu - 2%, 3%, 5,5%, 8,5%, 10%, 12%, 12,5%, 14%, 15% oraz 17%, w zależności od rodzaju wykonywanej działalności gospodarczej.

Ryczałt od przychodów ewidencjonowanych tylko dla wybranych

Jednak z formy opodatkowania, jaką jest ryczałt nie może skorzystać każdy przedsiębiorca. Ryczałt jest przeznaczony dla osób fizycznych uzyskujących przychód z pozarolniczej działalności gospodarczej (w tym spółki cywilne osób fizycznych oraz spółki jawne osób fizycznych), które w roku poprzedzającym rok podatkowy:

- uzyskały przychody z tej działalności, prowadzonej wyłącznie samodzielnie, w wysokości nieprzekraczającej 2 000 000 euro (w 2026 limit ten w złotówkach wynosi 8 517 000 zł),

- uzyskały przychody wyłącznie z działalności prowadzonej w formie spółki, a suma przychodów wspólników spółki z tej działalności nie przekroczyła kwoty 2 000 000 euro.

Ta forma opodatkowania jest przeznaczona także dla osób rozpoczynających działalność w danym roku podatkowym, które nie korzystają z opodatkowania w formie karty podatkowej - bez względu na wysokość osiąganych przychodów.

Dodatkowo ustawa o zryczałtowanym podatku dochodowym wymienia katalog działalności, które bezwzględnie nie mogą opodatkować swoich przychodów ryczałtem (art. 8 ustawy o zryczałtowanym podatku dochodowym).

Zgłoszenie formy opodatkowania ryczałtem od przychodów ewidencjonowanych

Ryczałt jako formę opodatkowania można wybrać podczas rejestracji działalności gospodarczej na druku CEIDG-1.

Natomiast przedsiębiorcy, którzy do tej pory korzystali z innej formy opodatkowania mogą ją zmienić na ryczałt. W tym celu do 20. dnia miesiąca następującego po miesiącu, w którym podatnik osiągnął pierwszy przychód, a w przypadku zmiany z karty podatkowej - w terminie do 20 stycznia w roku podatkowym należy przygotować i złożyć aktualizację CEIDG-1.

W sytuacji gdy przedsiębiorca opodatkowany ryczałtem chce korzystać z tej formy opodatkowania w kolejnym roku podatkowym, nie musi informować o tym US.

Podatek okresowy i zeznanie roczne - ryczałt od przychodów ewidencjonowanych

Podatek dochodowy w przypadku opodatkowania ryczałtem przedsiębiorca powinien wpłacać, tak jak w przypadku dwóch poprzednich form opodatkowania, miesięcznie lub kwartalnie.

W przypadku rozliczenia miesięcznego zaliczkę należy obliczyć i wpłacić na konto US do 20. dnia miesiąca za miesiąc poprzedni. W sytuacji gdy dzień ten przypada w weekend lub dzień wolny od pracy, wówczas zaliczkę należy uiścić do najbliższego dnia roboczego.

Natomiast rozliczenie kwartalne nie jest dostępne dla każdego podatnika. Mogą skorzystać z niego jedynie ci przedsiębiorcy, u których otrzymane przychody z działalności prowadzonej samodzielnie albo przychody spółki w roku poprzedzającym rok podatkowy nie przekroczyły kwoty stanowiącej równowartość 200 000 euro (w 2026 limit wynosi 851 720 zł). Wówczas zaliczkę należy obliczyć i wpłacić na konto urzędu do 20. dnia miesiąca następującego po danym kwartale.

Po zakończeniu roku podatkowego, podatnik opodatkowany ryczałtem składa w US zeznanie roczne PIT-28. Deklarację należy dostarczyć do urzędu od 15 lutego do 30 kwietnia roku następnego za rok poprzedni.

Ewidencje prowadzone przy ryczałcie od przychodów ewidencjonowanych

Podatnik opodatkowany ryczałtem jest zobligowany do prowadzenia ewidencji przychodów oraz:

- posiadania i przechowywania dowodów zakupu,

- prowadzenia wykazu środków trwałych oraz wartości niematerialnych i prawnych,

- sporządzanie wykazu składników majątku w przypadku przekształcenia przedsiębiorcy będącego osobą fizyczną w jednoosobową spółkę z ograniczoną odpowiedzialnością.

Formy opodatkowania - karta podatkowa 2026

Karta podatkowa jest zryczałtowaną formą opodatkowania. Wartość wpłaconego na konto US podatku nie odzwierciedla w żaden sposób osiąganych przez podmiot przychodów. Co ważne, stawka karty podatkowej zależy od kilku czynników, takich jak np.:

- rodzaj wykonywanych usług,

- wielkość zatrudnienia,

- wielkość (liczba ludności) miejscowości w której działalność jest prowadzona,

- rozmiar prowadzonej działalności.

Karta podatkowa przeznaczona jest jedynie dla tych podatników, którzy prowadzą rodzaj działalności określony w art. 23 ust. 1 ustawy o zryczałtowanym podatku dochodowym.

W sytuacji gdy podatnik, który uprzednio korzystał z formy opodatkowania, jaką jest karta podatkowa i do dnia 20 stycznia nie dokonał wyboru innej formy opodatkowania uznaje się to za równoznaczne ze stosowaniem tej formy w kolejnym roku. Przedsiębiorca chcący zmienić formę opodatkowania na kartę podatkową, musi zgłosić ten fakt do dnia 20 stycznia roku podatkowego na formularzu PIT-16.

Obowiązki rozliczających się kartą podatkową

Podatnicy wybierający kartę podatkową nie mają obowiązku prowadzenia KPiR. Jednak są zobowiązani do:

- wydawania rachunków i faktur na żądanie klienta;

- prowadzenia ewidencji zatrudnienia (o ile zatrudniają pracowników);

- rozliczania zaliczek na podatek oraz składek ZUS od przychodów zatrudnionych pracowników;

- płacenia podatku w formie karty podatkowej do 7-ego dnia następnego miesiąca za miesiąc poprzedni (za grudzień podatek należy wpłacić do 28 grudnia);

- złożenia na formularzu PIT-16A do 31 stycznia rocznej deklaracji za poprzedni rok podatkowy o wysokości składki na ubezpieczenie zdrowotne zapłaconej i odliczonej od karty w danym roku;

- informowania o wszelkich zmianach np. stanu zatrudnienia;

- sporządzania wykazu składników majątku w przypadku likwidacji działalności gospodarczej.

Karta podatkowa - zalety i wady

Omawiana forma opodatkowania posiada zarówno plusy, jak i minusy, które zaprezentowane zostały w tabeli:

Karta podatkowa - zalety | Karta podatkowa - wady |

|

|

Podsumowując, jaka jest zatem najlepsza forma opodatkowania dla firmy jednoosobowej w 2026 roku? Otóż wybór optymalnej formy opodatkowania dla prowadzonej działalności gospodarczej zależy od wielu czynników. Podjęcie decyzji powinno być uwarunkowane przede wszystkim rodzajem wykonywanej działalności gospodarczej, szacunkowym przychodem oraz szacunkowymi wydatkami, jakie przedsiębiorca będzie ponosił. Istotną kwestią może być również to, czy przedsiębiorca pozostaje w związku małżeńskim oraz czy posiada dzieci. Tak więc, przedsiębiorca, który stoi przed wyborem opodatkowania powinien dokładnie przeanalizować szacunkowe wartości zobowiązań, jakie w przypadku danej formy opodatkowania będzie ponosić.

Polecamy: