Obecnie Krajowy System e-Faktur (KSeF) funkcjonuje jako dobrowolny, niemniej jednak Ministerstwo Finansów nieustannie pracuje nad tym, aby ułatwić przygotowanie podatników do obowiązkowego wystawiania faktur w KSeF. Aby proces wdrożenia KSeF był łatwiejszy, dla podatników od 1 lutego 2026 roku zostanie wdrożona nowa struktura faktury elektronicznej. W artykule przedstawiamy, jakie zmiany zawiera struktura faktury elektronicznej FA(3) oraz jak przekazywać faktury do KSeF. Dodatkowo omówimy kwestie związane z korzyściami i zagrożeniami w związku z fakturowaniem w KSeF, z jakimi borykają się przedsiębiorcy.

Najważniejsze zagadnienia o KSeF - webinar

Zmiany w KSeF od 1 lutego 2026 roku

Ministerstwo Finansów od kilku miesięcy zapowiadało wdrożenie nowej struktury logicznej dla faktur wystawianych w KSeF.

Jak wskazuje Ministerstwo Finansów, nowa struktura faktury elektronicznej FA(3) będzie działać do momentu wdrożenia obowiązkowego wystawiania faktur w KSeF.

Termin wejścia obligatoryjnego fakturowania w KSeF jest pewny, bowiem 5 czerwca 2024 roku prezydent podpisał Ustawę z dnia 9 maja 2024 roku o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw, której celem jest wprowadzenie obowiązkowego fakturowania elektronicznego.

Wdrożenie nowej struktury faktury elektronicznej ma ułatwić podatnikom przygotowanie się do wprowadzenia obowiązkowego fakturowania w KSeF. Ministerstwo Finansów wskazuje, że struktura logiczna e-Faktury FA(3) została opracowywana w oparciu o:

- opinie przesłane podczas konsultacji podatkowych,

- postulaty zgłoszone w trakcie spotkań z organizacjami przedsiębiorców, księgowych i biegłych rewidentów oraz przez sektor IT.

Nowa struktura faktury elektronicznej FA(3)

Nowa struktura faktury elektronicznej FA(3) będzie obowiązywać od 1 lutego 2026 roku i doprecyzowuje kwestie, których nie obejmowała struktura FA(2). W dalszym ciągu jednak obejmuje ona trzy rodzaje pól:

- obligatoryjne;

- opcjonalne;

- fakultatywne.

Rodzaj pola | Uwagi |

Obligatoryjne | Podatnik ma obowiązek wskazać dane w polach obligatoryjnych, bowiem te wynikają z przepisów ustawy o VAT, m.in. elementy faktury wskazane w art. 106e ust. 1. Dodatkowo zawarcie prawidłowych informacji w polach obligatoryjnych odpowiada za poprawność wystawianej faktury w KSeF. |

Opcjonalne | Podatnik zobowiązany jest wskazać dane w polach opcjonalnych, jeśli wystąpią przesłanki związane z konkretnym polem. |

Fakultatywne | Podatnik nie ma obowiązku wskazywać danych w polach opcjonalnych, bowiem informacje w nich zawarte w żaden sposób nie wpływają na poprawność schematu faktury. Natomiast mogą one wynikać z innych przepisów prawa czy praktyk stosowanych przez podatnika w momencie dokumentowania sprzedaży. |

Nowa struktura obejmuje zmiany, które są widoczne bezpośrednio w schemacie XML faktury ustrukturyzowanej. Modyfikacje, jakie zawiera struktura faktury elektronicznejFA(3), to m.in.:

- Zmieniono kod i wariant schemy.

- Dodano nowy typ daty.

- Zmieniono format rachunku bankowego w celu uwzględnienia maksymalnej długości numeru oraz wystąpienia znaków specjalnych.

- Zmieniono format identyfikatora podatkowego innego w celu uwzględnienia znaków specjalnych.

- W podmiocie trzecim dodano rolę dotyczącą pracownika w celu identyfikacji tzw. wydatków pracowniczych.

- Rozbudowa słownika stawek w celu uzyskania zgodności z częścią dotyczącą podsumowania faktury.

- Dodano nowy typ danych wykorzystywany w załączniku do faktury.

- W danych nabywcy wprowadzono znacznik wskazujący czy faktura dotyczy jednostki podrzędnej JST. W wyniki uwag zgłoszonych w toku konsultacji odwrócono znaczenia wyborów znacznika JST w celu uzyskania zgodności z logiką podobnych rozwiązań w innych miejscach schemy.

- W danych nabywcy wprowadzono znacznik wskazujący czy faktura dotyczy członka grupy VAT . W wyniki uwag zgłoszonych w toku konsultacji odwrócono znaczenia wyborów znacznika GV w celu uzyskania zgodności z logiką podobnych rozwiązań w innych miejscach schemy.

- Likwidacja obligatoryjności występowania adresu.

- Wprowadzenie ograniczenia liczby wystąpień danych faktury korygowanej. W wersji FA(2) liczba ta była nieograniczona. W wersji FA(3) na konsultacje zaproponowano maks. 10 000. W wersji finalnej FA(3) uwzgledniającej uwagi z konsultacji zastosowano ograniczenie do 50 000.

- Zmiana opisu o charakterze doprecyzowującym.

- Zmieniono format danych w celu umożliwienia wpisywania nazw towarów i świadczonych usług do 512 znaków.

- Zmiana typu znacznika zapłaty częściowej w celu uwzględnienia przypadku gdy zapłaty częściowe pokryły całość należności.

- Dodanie pól umożliwiających prezentację formy płatności odrębnie dla każdej z częściowych płatności.

- Likwidacja obowiązkowości podania terminu płatności w formie daty w przypadku chęci podania terminu płatności na fakturze

- Zmiana konstrukcji opisu terminu płatności. Dodanie trzech pól przeznaczonych na podawanie ilości jednostek czasu, rodzaju jednostek czasu, zdarzenia początkowego, od którego liczony jest czas. TerminOpis w związku z tym staje się węzłem.

- Dodanie pola umożliwiającego podawanie linku do płatności generowanego przez operatora płatniczego.

- Dodanie pola umożliwiającego podawanie identyfikatora płatności KSeF generowanegoprzez operatora płatniczego.

- Zmieniono zakres daty umowy w celu umożliwienia wpisywania dat począwszy od 1990 r.

- Zmieniono zakres daty zamówienia w celu umożliwienia wpisywania dat począwszy od 1990 r.

- Zmieniono format danych w celu umożliwienia wpisywania nazw towarów i świadczonych usług do 512 znaków.

- Dodano możliwość dołączenia załącznika do faktury.

Proces przekazywania faktur do KSeF

Wystawianie faktur w KSeF możliwe jest:

- bezpośrednio z poziomu rządowej Aplikacji Podatnika KSeF udostępnionej przez Ministerstwo Finansów lub

- za pośrednictwem systemu księgowego zintegrowanego z KSeF – kompleksowym rozwiązaniem jest system wFirma, który posiada bezpłatną i nielimitowaną integrację z KSeF.

Decydując się na wystawienie faktur bezpośrednio w Aplikacji Podatnika KSeF, użytkownik, aby uzyskać dostęp do systemu, zobowiązany jest każdorazowo autoryzować się Profilem Zaufanym, podpisem kwalifikowanym lub pieczęcią kwalifikowaną. Faktury wystawiane bezpośrednio w KSeF należy następnie zaimportować do systemu księgowego celem ich prawidłowego wykazania w ewidencji księgowej.

Z kolei posiadanie systemu księgowego, który umożliwia bezpłatną integrację z KSeF – wspomniany system wFirma – znacznie ułatwia proces dokumentowania sprzedaży, bowiem użytkownik nie będzie każdorazowo zobowiązany do autoryzacji w KSeF, a faktury będą automatyczne ujmowane w ewidencji księgowej.

Sam proces przekazywania faktur do KSeF budzi jednak wiele wątpliwości wśród podatników. Szczególnie dyskusyjna jest kwestia daty wystawienia faktury w rozumieniu KSeF oraz określenie momentu, w którym faktura została faktycznie wystawiona.

Dokumentując sprzedaż w KSeF, należy rozróżnić dwa pojęcia:

- data wystawienia faktury (pole P_1 struktury logicznej) oraz

- data wytworzenia faktury.

Powyższe oznacza, że podatnik w momencie wystawienia faktury w KSeF ma obowiązek wskazać datę wystawienia w polu P_1, tym niemniej data ta może być różna od daty wytworzenia faktury.

Przykład 1.

1 czerwca 2025 roku podatnik wygenerował w systemie księgowym fakturę. Faktura ta została zlecona do wysyłki do KSeF 3 czerwca 2025 roku.

W tym przypadku datą wystawienia w polu P_1 będzie 3 czerwca 2025 roku (na etapie projektu jest w tym zakresie zmiana).

Faktura uznana jest za prawidłowo przesłaną do KSeF, jeśli zostanie jej nadany numer KSeF oraz podatnik uzyska UPO, czyli Urzędowe Poświadczenie Odbioru.

Fakturowanie w KSeF – szansa czy zagrożenie dla podatników?

Ministerstwo Finansów deklaruje, że wejście w życie obowiązkowego KSeF przyczyni się do efektywniejszej walki z oszustwami podatkowymi w szarej strefie. Poza korzyściami na gruncie uszczelniania systemu podatkowego KSeF ma również przynieść profity podatnikom – wśród nich wyróżnia się:

- zwolnienie z obowiązku przechowywania faktur i ich archiwizacji – faktury będą przechowywane i archiwizowane w KSeF przez 10 lat;

- zwolnienie z obowiązku przekazywania plików JPK_FA na żądanie urzędu;

- skrócenie czasu oczekiwania na zwrot podatku VAT z 60 do 40 dni;

- jednolity format faktury elektronicznej taki sam dla wszystkich – łatwiejsza interpretacja faktury;

- komunikacja w czasie rzeczywistym – kontrahent nie będzie mógł twierdzić, że faktury nie otrzymał, ponieważ będzie ona przesyłana natychmiast, co usprawni m.in. wymianę korekt;

- większa automatyzacja procesów fakturowania i księgowania oznaczająca skrócenie czasu na formalności przy rozliczeniach oraz zmniejszenie podatności na błędy przy wystawianiu faktur;

- możliwość pobierania faktur kosztowych z systemu KSeF bez konieczności posiadania faktury w formie papierowej.

Podatnicy mają również wątpliwości, czy fakturowanie w KSeF niesie za sobą zagrożenie. Poruszany jest w tym przypadku aspekt przekazania faktury do KSeF w innym terminie aniżeli wskazana data wystawienia w polu P_1 struktury, jak również kwestie ewentualnych awarii i problemów z dostępem do KSeF.

Kwestie te Ministerstwo Finansów wyjaśnia we wspomnianych już pytaniach i odpowiedziach.

Odpowiedź: „Dokument może zostać wysłany kolejnego dnia, przy zachowaniu ustawowo określonych terminów dotyczących wystawiania faktur. Wskazanie w polu P_1 konkretnej daty nie obliguje podatnika do wysłania w tym dniu faktury do KSeF”.

Warto mieć jednak na uwadze, że co do zasady w polu P_1 wskazana jest data wystawienia faktury na moment wysyłki do KSeF. Niemniej jednak ostatecznie za datę wystawienia w rozumieniu KSeF uznaje się tę, w której faktura została przesłana do KSeF i prawidłowo przetworzona. Będzie to więc data, która widnieje na otrzymanym UPO na dla danej faktury.

Przykład 2.

Podatnik wystawił fakturę 16 czerwca 2025 roku, natomiast do KSeF fakturę przesłano dzień później, 17 czerwca. Po przyjęciu faktury przez KSeF na UPO widnieje data jej przetworzenia z 17 czerwca, która ostatecznie określa dzień wystawienia faktury.

Odpowiedź: „Pole P_1 dotyczące daty wystawienia jest polem obowiązkowym, które musi zostać wypełnione, aby faktura mogła być przyjęta przez KSeF. Faktura będzie uznana za wystawioną w dniu jej przesłania do KSeF zgodnie z art. 106na ust. 1 ustawy o VAT, czyli w momencie, w którym trafi do systemu niezależnie od późniejszego momentu jej przetworzenia. Informacja o dacie przesłania będzie znajdowała się w UPO. Data ta jest zawarta również w numerze nadanym przez KSeF. W przypadku gdy data wskazana w polu P_1 jest inna niż data przesłania, faktura nie zostanie odrzucona przez KSeF”.

Dodatkowo Ustawa z dnia 16 czerwca 2023 roku o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw, która potwierdza wprowadzenie obowiązkowego fakturowania w KSeF, reguluje także kwestie związane z awarią KSeF. Ustawodawca wskazuje:

- awarię KSeF

- oraz sytuację, w której podatnik nie ma możliwości wystawienia faktury ustrukturyzowanej z innego powodu niż awaria KSeF.

Jeśli będzie mieć miejsce awaria KSeF, to zgodnie z art. 106ne ust. 1 ustawy o VAT: „Minister właściwy do spraw finansów publicznych zamieszcza w Biuletynie Informacji Publicznej na stronie podmiotowej urzędu obsługującego tego ministra komunikaty o wystąpieniu i zakończeniu awarii Krajowego Systemu e-Faktur, które wyznaczają okres trwania tej awarii. Komunikaty te są zamieszczane również za pośrednictwem oprogramowania interfejsowego”.

Warto mieć również na uwadze, że art. 106nf ust. 1 wspomnianej ustawy wskazuje, że w okresie trwania awarii KSeF przedsiębiorca wystawia faktury w postaci elektronicznej zgodnie ze wzorem na podstawie art. 106gb ust. 8 wspomnianej ustawy. Wzór udostępniony jest przez ministra właściwego do spraw finansów publicznych na elektronicznej platformie usług administracji publicznej.

Natomiast od momentu zakończenia awarii KSeF podatnik ma obowiązek w terminie 7 dni roboczych przesłać do KSeF faktury z okresu awarii, tak aby zostały im nadane numery identyfikujące.

„W terminie 7 dni roboczych od dnia zakończenia awarii Krajowego Systemu e-Faktur, o której mowa w ust. 1, wskazanego w komunikacie o zakończeniu tej awarii, podatnik jest obowiązany do przesłania do Krajowego Systemu e-Faktur faktur, o których mowa w ust. 1, w celu przydzielenia numerów identyfikujących te faktury w Krajowym Systemie e-Faktur”.

Z kolei jeśli zgodnie z art. 106nh ust. 1 Ustawy z dnia 16 czerwca 2023 roku o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw podatnik nie ma możliwości wystawienia faktury ustrukturyzowanej z innego powodu niż awaria KSeF, wówczas ma on obowiązek przesłać fakturę do KSeF w celu nadania numeru identyfikacyjnego nie później niż w następnym dniu roboczym po dniu jej wystawienia.

„Podatnik jest obowiązany przesłać faktury, o których mowa w ust. 1, do Krajowego Systemu e-Faktur w celu przydzielenia numeru identyfikującego te faktury w Krajowym Systemie e-Faktur nie później niż w następnym dniu roboczym po dniu ich wystawienia – w przypadku gdy podatnik nie ma możliwości wystawienia faktury ustrukturyzowanej z innego powodu niż awaria Krajowego Systemu e-Faktur, o której mowa w art. 106ne ust. 1 i 3”.

Dodatkowo, jak wskazuje przywołany art. 106nh ust. 1 wspomnianej ustawy, podatnik wystawia w takiej sytuacji fakturę w postaci elektronicznej zgodnie ze wzorem udostępnionym na podstawie art. 106gb ust. 8. Wzór faktury ustrukturyzowanej upublicznia minister właściwy do spraw finansów publicznych na elektronicznej platformie usług administracji publicznej.

Bezpłatna integracja z KSeF w systemie wFirma.pl

System wFirma umożliwia darmową integrację z KSeF w zakresie:

- nielimitowanego wysyłania faktur przychodowych do KSeF;

- nadawania uprawnień osobom trzecim w KSeF za pośrednictwem systemu;

- nielimitowanego pobierania faktur przychodowych oraz kosztowych bezpośrednio z KSeF.

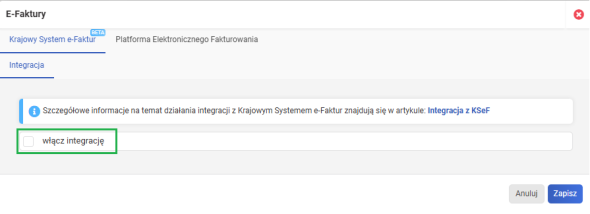

W celu integracji z KSeF należy przejść do sekcji USTAWIENIA » FAKTURY » E-FAKTURY i wybrać opcję WŁĄCZ INTEGRACJĘ.

Integracja z KSeF możliwa jest na dwa sposoby:

- Wygenerowanie tokena autoryzacyjnego poprzez pobranie pliku metadanych na dysk kliknięciem przycisku „Zapisz metadane na dysku” oraz podpisanie go za pomocą pieczęci lub podpisu elektronicznego, na przykład Profilu Zaufanego w systemie ePUAP. Po kliknięciu przycisku „Załącz podpisany plik XML” trzeba wybrać wspomniany podpisany plik z dysku lub przeciągnąć go i upuścić we wskazane miejsce.

- Wygenerowanie numeru tokena autoryzacyjnego z poziomu aplikacji KSeF, a następnie wklejenie go w wyznaczone pole, które wyświetli się po kliknięciu w przycisk WGRAJ TOKEN.

KSeF – integracja z systemem wFirma