Jednolity Plik Kontrolny został wprowadzony, aby uszczelnić system podatkowy. Dzięki niemu urzędy skarbowe mogą szybciej i dokładniej weryfikować dokonywane transakcje pomiędzy podmiotami. Jakie są najważniejsze kwestie związane? Jaka jest struktura Jednolitego Pliku Kontrolnego?

Czym jest Jednolity Plik Kontrolny?

Jednolity Plik Kontrolny został wprowadzony art. 193a Ordynacji podatkowej i należy przez niego rozumieć księgi i dokumenty księgowe prowadzone za pomocą programów komputerowych w odpowiednim formacie, przekazywane na żądanie organu podatkowego.

W przypadku prowadzenia ksiąg podatkowych przy użyciu programów komputerowych, organ podatkowy może żądać przekazania całości lub części tych ksiąg oraz dowodów księgowych za pomocą środków komunikacji elektronicznej lub na informatycznych nośnikach danych, w postaci elektronicznej odpowiadającej strukturze logicznej, o której mowa w § 2, wskazując rodzaj ksiąg podatkowych oraz okres, którego dotyczą.

Według przepisów Ordynacji podatkowej obowiązek przygotowania ksiąg i dowodów księgowych w postaci Jednolitego Pliku Kontrolnego dotyczy tylko tych podmiotów, które prowadzą poszczególne struktury przy użyciu programu komputerowego. Należy przy tym pamiętać, że za program komputerowy uznaje się zarówno MS Excel, jak i typowe programy przeznaczone do fakturowania, prowadzenia księgowości czy gospodarki magazynowej.

Jakie struktury posiada Jednolity Plik Kontrolny?

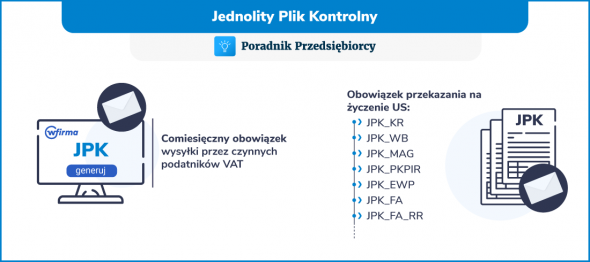

Jak wynika z art. 193a § 2 Ordynacji podatkowej, Jednolity Plik Kontrolny składa się ze struktur logicznych postaci elektronicznej ksiąg podatkowych oraz dowodów księgowych. Aktualnie Jednolity Plik Kontrolny można podzielić na dwie grupy, które zostały przedstawione w poniższej tabeli.

JPK obowiązkowe wysyłane miesięcznie | JPK na żądanie organów podatkowych |

| ewidencja zakupów i sprzedaży VAT – JPK_V7M oraz JPK_V7K |

|

Każda z siedmiu struktur Jednolitego Pliku Kontrolnego składanych na żądanie organu podatkowego zawiera trzy sekcje:

- sekcja nagłówkowa – są to informacje identyfikujące dany podmiot, związane zarówno z JPK (data utworzenia pliku, daty określające zakres informacji raportowanych w pliku, cel złożenia itd.), jak i z samym podmiotem kontrolowanym (firma, NIP, adres itd.);

- sekcja merytoryczna – są to informacje dotyczące zdarzeń gospodarczych zależne od struktury, której Jednolity Plik Kontrolny dotyczy;

- sekcja kontrolna – zawiera sumy kontrolne pozwalające sprawdzić, czy wszystkie informacje zostały prawidłowo odczytane, tj.: liczbę raportowanych wierszy, sumy raportowanych kwot.

Struktury logiczne postaci elektronicznej ksiąg podatkowych oraz dowodów księgowych można pobrać ze strony internetowej Ministerstwa Finansów: Struktury JPK.

Obowiązkowy Jednolity Plik Kontrolny z deklaracją JPK_V7, czyli JPK_V7M oraz JPK_V7K

W ramach objaśnień zamieszczonych w broszurze Ministerstwa Finansów można przeczytać, że celem wprowadzenia nowego JPK było uproszczenie obowiązków sprawozdawczych na gruncie VAT. JPK_V7 połączyło bowiem składane dotychczas odrębnie informacje wykazywane w JPK_VAT oraz w deklaracji VAT-7/VAT-7K. Zakres zmian jest jednak dużo szerszy niż jedynie połączenie dwóch obowiązków podatkowych w jeden.

Od kiedy i kogo obowiązuje JPK_V7?

Począwszy od rozliczeń za lipiec 2020 r., wszyscy czynni podatnicy VAT (mikro-, małe, średnie i duże firmy) zostali zobligowani do składania jednego pliku JPK_V7, czyli JPK z deklaracją.

Budowa nowego JPK_V7

Nowy JPK będzie składał się z dwóch części. Należy do nich:

- część ewidencyjna JPK_V7 – będzie zawierała dane o sprzedaży i zakupach dokonanych w danym okresie rozliczeniowym (miesiącu lub kwartale). Dodatkowo obejmie szczegółowe dane informacyjne, które można podzielić na obowiązkowe oraz opcjonalne. Więcej na temat części ewidencyjnej JPK_V7 w artykule: Co zawiera część ewidencyjna JPK V7M i JPK V7K?,

- część deklaracyjna JPK_V7 – będzie zawierała dotychczasowe pozycje wynikające z deklaracji, jednak w nieco odmiennej formie. Więcej na temat części deklaracyjnej JPK_V7 w artykule: Co zawiera część deklaracyjna JPK_V7M i JPK_V7K?

Jakie dodatkowe obowiązki wprowadza JPK_V7?

Nowa struktura JPK_VAT wymusza na przedsiębiorcach oraz księgowych stosowanie szczególnych oznaczeń, które można podzielić na trzy grupy:

kody GTU sprzedawanych towarów i usług – podatnik w dokumentach sprzedaży obejmujących niektóre typy towarów lub usług będzie zobligowany do przypisania kodu GTU, tak by część ewidencyjna JPK_V7 odzwierciedlała te informacje. Kod GTU odnosi się do całej faktury. W przypadku wystąpienia dostawy towaru lub świadczenia usługi objętych kodami GTU na ewidencjonowanym dokumencie w polach odpowiadających symbolom od GTU_01 do GTU_13 zaznacza się „1”. W przypadku wystąpienia kilku produktów lub usług objętych kodami GTU na jednym dokumencie sprzedaży przy każdym z występujących zaznacza się „1”. Pole pozostanie puste, w przypadku gdy dany towar lub usługa nie wystąpiły na dokumencie;

Kody GTU towarów i usług w JPK_V7 |

|

kody procedur transakcji – w przypadku wystąpienia szczególnych transakcji (np. sprzedaży wysyłkowej, świadczenia usług turystyki opodatkowanych na zasadzie VAT marża, transakcji z podmiotem powiązanym) na dokumencie zakupu lub sprzedaży należy wykazać ją w części ewidencyjnej JPK_VAT. Pola wypełnia się dla całego dokumentu poprzez zaznaczenie „1” w każdym z pól odpowiadających symbolom: WSTO_EE, IED, TP, TT_WNT, TT_D, MR_T, MR_UZ, I_42, I_63, B_SPV, B_SPV_DOSTAWA, B_MPV_PROWIZJA, w przypadku wystąpienia danej procedury na księgowym dokumencie. W przypadku gdy procedura nie wystąpiła, pole pozostawia się puste;

Kody procedur transakcji szczególnych w JPK_V7 |

|

kody typów dokumentów – oznaczenie opcjonalne dokumentów sprzedaży w ramach części ewidencyjnej JPK_VAT. W przypadku wystąpienia danego typu dokumentu odpowiednio umieszcza się przy nim kod: RO, WEW, FP. W przypadku braku wymienionych oznaczeń pole pozostaje puste.

Kody typów dokumentów w JPK_V7 |

|

Terminy składania nowego JPK_V7

Istotne jest to, że bez względu na częstotliwość rozliczenia VAT część ewidencyjna powinna być wysyłana do Ministerstwa Finansów co miesiąc. Natomiast część deklaracyjna – analogicznie do częstotliwości rozliczeń VAT, tzn. w przypadku rozliczenia miesięcznego – co miesiąc, a w przypadku rozliczenia kwartalnego – co kwartał. JPK_V7 za dany okres należy przesłać do 25. dnia miesiąca za miesiąc poprzedni. Co ważne, jeżeli dzień ten przypada w weekend lub święto, termin ulega przesunięciu na najbliższy dzień roboczy.

Szczegóły zasad składania części ewidencyjnej oraz deklaracyjnej JPK_V7 zostały przedstawione w poniższej tabeli.

Rozliczenie VAT miesięczne | Rozliczenie VAT kwartalne | |

Część ewidencyjna JPK_V7 | co miesiąc | co miesiąc |

Część deklaracyjna JPK_V7 | co miesiąc | co kwartał |

Przykład 1.

Pan Jan Kowalski prowadzi jednoosobową działalność gospodarczą i na gruncie VAT korzysta z kwartalnego rozliczenia. Jak w tym przypadku będzie wyglądało rozliczenie w poszczególnych miesiącach III kwartału 2024 r.?

III kwartał 2024 r. powinien zostać rozliczony następująco:

- za lipiec 2024 r. pan Jan składa jedynie część ewidencyjną JPK_V7K (do 25 sierpnia),

- za sierpień 2024 r. pan Jan składa również tylko część ewidencyjną JPK_V7K (do 25 września),

- za wrzesień 2024 r. pan Jan składa zarówno część ewidencyjną za wrzesień, jak i część deklaracyjną JPK_V7K za lipiec, sierpień i wrzesień 2024 r. (do 25 października).

Jak wysłać do urzędu JPK?

JPK podatnik może wysłać autoryzując wysyłkę na trzy sposoby:

- podpisem kwalifikowanym (polskim lub innego kraju UE) – swoim lub osoby upoważnionej,

- profilem zaufanym ePUAP,

- danymi autoryzującymi (kwotą przychodu).

Powyższe sposoby autoryzacji dostępne w systemie księgowości online wFirma.pl.

Po poprawnym przesłaniu JPK na serwery Ministerstwa Finansów podatnik będzie miał możliwość pobrania Urzędowego Poświadczenia Odbioru (UPO).

Korekta JPK

W przypadku błędów lub zmian mających wpływ na już złożony JPK podatnik zobowiązany jest do złożenia korekty JPK_V7. W korekcie podatnik będzie składał odpowiednio tę część (ewidencyjną lub deklaracyjną), która będzie jej podlegała. Korekta JPK_V7 może zatem obejmować:

- deklarację i ewidencję,

- deklarację,

- ewidencję.

Jednolity Plik Kontrolny na żądanie – charakterystyka poszczególnych struktur

W poniższych częściach zostały omówione poszczególne struktury JPK.

Jednolity Plik Kontrolny dla ksiąg rachunkowych – JPK_KR

Struktura JPK_KR zawiera wszystkie istotne dane wynikające z ksiąg rachunkowych, m.in.:

- zestawienia obrotów i sald – w ramach tej sekcji wymagane są informacje dotyczące: kont (typ, zespół itd.), bilansów, obrotów, sald,

- dziennik – księga główna – w ramach tej sekcji wykazuje się dane dotyczące dowodów księgowych: numer dowodu, rodzaj dowodu, data sprzedaży, data zakupu, data księgowania, informacja o osobie odpowiedzialnej za treść zapisu,

- zapisy na kontach księgi głównej i ksiąg pomocniczych – w tej sekcji należy wskazać numer zapisu (kodu) na koncie pozwalającym na jego powiązanie z zapisem w dzienniku.

Jednolity Plik Kontrolny dla wyciągów bankowych – JPK_WB

Struktura JPK_WB zawiera istotne informacje dotyczące wyciągów bankowych używanych w firmie, tj.:

- numer IBAN rachunku, którego wyciąg dotyczy,

- salda – w ramach tej sekcji wymagane są informacje dotyczące salda początkowego i końcowego wyciągu bankowego,

- wyciąg – w ramach tej sekcji wymagane są dane dotyczące poszczególnych operacji: data operacji, kwota winien, kwota ma, nazwa podmiotu będącego stroną operacji, opis operacji.

Jednolity Plik Kontrolny dla magazynu – JPK_MAG

Struktura JPK_MAG dotyczy ruchu towarów, materiałów itd. w magazynie. Jej zakres obejmuje poniższe dokumenty magazynowe:

- PZ (przyjęcie zewnętrzne), które można podzielić na dwie podsekcje:

- PZ wartość – obejmuje takie dane jak: numer dokumentu, data dokumentu, data otrzymania towaru, dostawca, wartość ogólna, numer faktury,

- PZ wiersze – obejmuje takie informacje jak: kod towaru, nazwa towaru, ilość, jednostka, cena jednostkowa, wartość pozycji,

- WZ (wydanie zewnętrzne), które dzielą się na dwie grupy:

- WZ wartość – numer dokumentu, data dokumentu, data wydania towaru, odbiorca, wartość ogólna dokumentu, numer faktury,

- WZ wiersze – kod towaru, nazwa towaru, ilość, jednostka, cena jednostkowa, wartość pozycji,

- RW (rozchód wewnętrzny) i MM (przesunięcie międzymagazynowe), tak jak poprzednie sekcje dzieli się na dwie podsekcje:

- RW i MM wartość – numer dokumentu, data dokumentu, wartość ogólna dokumentu, data wydania towaru, miejsce wydania, miejsce przeznaczenia,

- RW i MM wiersze – kod towaru, nazwa towaru, ilość, jednostka, cena jednostkowa, wartość pozycji.

Jednolity Plik Kontrolny dla faktur – JPK_FA

Struktura JPK_FA obejmuje jedynie faktury sprzedaży (w rozumieniu ustawy o VAT). W ramach tej struktury należy wykazać te wszystkie dokumenty, które formalnie spełniają wymogi uznania za fakturę (słowo „faktura” niekoniecznie musi znajdować się w nazwie).

Jednolity Plik Kontrolny dla faktur sprzedaży (JPK_FA) obejmuje takie informacje jak:

- rodzaj faktury – w ramach tej grupy prezentuje się podstawową informację o fakturze przez jej odpowiednie oznaczenie:

- VAT – zwykła faktura,

- KOREKTA – faktura korygująca,

- ZAL – faktura zaliczkowa,

- szczegółowe pozycje faktury – w tej części wykazuje się takie informacje jak: kod waluty, w której faktura została wystawiona, data wystawienia, numer faktury, dane nabywcy, dane sprzedawcy, suma sprzedaży netto wg poszczególnych stawek, kwota podatku od sumy wartości sprzedaży netto w danej stawce.

W przypadku faktur korygujących podatnik podaje takie dane jak: numer faktury korygowanej, przyczyna wystawienia faktury korygującej, okres faktury korygowanej (opcjonalnie).

Jednolity Plik Kontrolny dla faktur VAT RR – JPK_FA_RR

Nowa struktura JPK_FA_RR została wprowadzona dla podatników, którzy korzystają z trybu pozwalającego na obieg faktur VAT RR w formie elektronicznej. Żądanie przekazania plików JPK_FA_RR może dotyczyć tylko danych dotyczących faktur VAT RR, które za zgodą dostawcy były wystawiane, podpisywane (zostały opatrzone odpowiednio przez dostawcę i nabywcę kwalifikowanym podpisem elektronicznym) i przesyłane w formie elektronicznej. Co ważne, struktura JPK_FA_RR nie obejmie więc tych faktur VAT RR, które zostały wystawione w formie papierowej.

Wśród elementów JPK_FA_RR możemy wymienić:

- dane szczegółowe, takie jak dane dostawy (rolnika ryczałtowego), dane nabywcy, NIP lub PESEL rolnika ryczałtowego, NIP nabywcy, data nabycia, data wystawienia, numer faktury, kwota zryczałtowanego podatku, kwota należności ogółem wraz z kwotą zryczałtowanego zwrotu podatku, oświadczenie dostawcy produktów rolnych/usług rolniczych;

- zestawienie oświadczeń, o których mowa w art. 116 ust. 4a ustawy o podatku od towarów i usług (nie są one obowiązkowe).

Jednolity Plik Kontrolny dla księgi przychodów i rozchodów – JPK_PKPIR

Strukturę JPK_PKPIR są zobligowani sporządzać jedynie ci podatnicy, którzy prowadzą KPiR przy użyciu programów komputerowych. Jednolity Plik Kontrolny dla KPiR powinien zawierać następujące dane w poniższych sekcjach:

- PKPIR info – sekcja ta wymaga takich informacji jak: wartość spisu z natury na początek i koniec roku, koszty uzyskania przychodu, dochód;

- PKPIR wiersze – sekcja ta powinna zawierać dane: liczba porządkowa, data zdarzenia gospodarczego, numer dowodu księgowego, dane kontrahenta, opis zdarzenia, przychód, zakupy, wydatki.

Jednolity Plik Kontrolny dla ewidencji przychodów – JPK_EWP

Struktura JPK_EWP jest przeznaczona dla tych podmiotów, które są zobligowane do prowadzenia ewidencji przychodów, tzn. dla podmiotów opodatkowanych ryczałtem od przychodów ewidencjonowanych. W sekcji „Ewidencja Przychodów (wiersze)” należy podać następujące informacje: liczba porządkowa, data wpisu, data uzyskania przychodu, numer dowodu, kwota przychodu opodatkowanego wg stawek (20%, 17%, 8,5%, 5,5%, 3%), kwota przychodu opodatkowana stawką 10%, ogółem przychody.

Jednolity Plik Kontrolny – podmioty zobowiązane do stosowania

Jak wynika z obowiązujących przepisów, ustawodawca podzielił podmioty zobowiązane do stosowania Jednolitego Pliku Kontrolnego na cztery grupy:

- mikroprzedsiębiorców,

- małych przedsiębiorców,

- średnich przedsiębiorców,

- dużych przedsiębiorców.

Definicji tych należy szukać w ustawie Prawo przedsiębiorców. Prezentuje je również poniższa tabela.

Podmiot/Parametr | Mikroprzedsiębiorca | Mały przedsiębiorca | Średni przedsiębiorca | Duży przedsiębiorca |

Roczna średnia liczba pracowników (w co najmniej jednym z dwóch ostatnich lat obrotowych) |

od 0 do 9,99*

|

od 10 do 49,99* |

od 50 do 249,99* |

równo lub powyżej 250 |

Obroty netto (w co najmniej jednym z dwóch ostatnich lat obrotowych) |

do 2 mln euro

|

do 10 mln euro | do 50 mln euro |

powyżej 50 mln euro |

* Średnioroczne zatrudnienie przeliczane jest na etaty, stąd wartości mogą stanowić liczbę ułamkową.

Aby zatem należeć do grupy mikroprzedsiębiorców, należy spełnić w co najmniej jednym z dwóch ostatnich lat łącznie dwa warunki: zatrudniać średnio poniżej 10 osób rocznie i osiągać obroty nie wyższe niż 2 mln euro. Przekroczenie jednego z warunków powoduje, że podatnik kwalifikowany jest jako mały czy średni przedsiębiorca. Wobec tego podatnik, który zatrudniał średnio równo lub więcej niż 10 pracowników rocznie, nawet jeżeli nie przekroczył obrotów 2 mln euro, będzie kwalifikowany już do grupy małych przedsiębiorców.

Jak stanowi art. 7 ust. 3 ustawy Prawo przedsiębiorców, średnioroczne zatrudnienie określa się w przeliczeniu na pełne etaty.

Przy obliczaniu średniorocznego zatrudnienia nie uwzględnia się pracowników przebywających na urlopach macierzyńskich, urlopach na warunkach urlopu macierzyńskiego, urlopach ojcowskich, urlopach rodzicielskich i urlopach wychowawczych, a także pracowników zatrudnionych w celu przygotowania zawodowego.

W przypadku przedsiębiorcy działającego krócej niż rok jego przewidywany obrót netto ze sprzedaży towarów, wyrobów i usług oraz operacji finansowych, a także średnioroczne zatrudnienie oszacowuje się na podstawie danych za ostatni okres udokumentowany przez przedsiębiorcę.

Obroty netto, o których mowa w powyższej tabeli, przelicza się na PLN po średnim kursie NBP ogłoszonym w ostatnim dniu roku obrotowego wybranego do określenia statusu przedsiębiorcy.

Mikro-, mali i średni przedsiębiorcy zostali zobowiązani do przekazywania Jednolitego Pliku Kontrolnego na żądanie organów podatkowych i organów kontroli skarbowej od 1 lipca 2018 r.

Sankcje za naruszenie obowiązków związanych z JPK

Obecnie podatnik, który nie złoży JPK w terminie lub poda w nim informacje nieprawdziwe, może liczyć się z sankcją wynikającą z art. 80 Kodeksu karnego skarbowego.

Ustawa o VAT wskazuje z kolei, że sankcja za każdy błąd w JPK_V7 może wynieść 500 zł. W przypadku kilku błędów należy liczyć się z karą będącą ich wielokrotnością.

Jednolity Plik Kontrolny a narzędzia do prowadzenia księgowości

Przedsiębiorcy z sektora MŚP oraz mikroprzedsiębiorcy rozpoczynający i prowadzący działalność gospodarczą powinni zadbać o odpowiedni program do prowadzenia księgowości, dzięki któremu Jednolity Plik Kontrolny zostanie zarówno przygotowany, jak i przesłany do MF. Jest to bardzo istotne – kończy się era prowadzenia księgowości na kolanie, w arkuszach kalkulacyjnych lub przy użyciu nie do końca profesjonalnych programów księgowych. Warto podkreślić, że system do księgowości online wFirma.pl, nad którego rozwojem czuwa grono specjalistów księgowych oraz prawników, zapewnia możliwość generowania i wysyłki Jednolitego Pliku Kontrolnego.

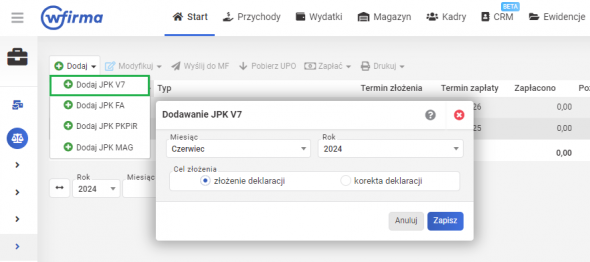

Jednolity Plik Kontrolny w systemie wFirma.pl

Aby wygenerować Jednolity Plik Kontrolny w systemie wFirma.pl, należy przejść do zakładki START » PODATKI » JEDNOLITY PLIK KONTROLNY » DODAJ » DODAJ JPK V7 oraz wybrać jako cel złożenia ZŁOŻENIE DEKLARACJI i następnie wybrać miesiąc, którego plik dotyczy.

Z poziomu systemu użytkownik może również dokonać wysyłki JPK na serwery Ministerstwa Finansów, o czym więcej tutaj: Generowanie i wysyłka JPK z systemu wfirma.pl.