Przepisy dotyczące ustalania miesięcznej wysokości składki zdrowotnej nie są dla wszystkich jasne. Wynika to głównie z tego, że sposób ustalania dochodu na cele wyliczenia tej składki oraz podatku PIT są różne. Prócz okresowych obowiązków względem ZUS-u w zakresie ustalania wartości tego zobowiązania przedsiębiorcy są zobligowani do ustalenia, ile wynosi roczna składka zdrowotna. O tym, w jakim terminie powinni tego dokonać oraz na jakich zasadach się to odbywa, piszemy poniżej.

Pobierz darmową broszurę: Roczna składka zdrowotna

Kogo dotyczy roczne rozliczenie składki zdrowotnej?

Roczne rozliczenie składki zdrowotnej dotyczy przede wszystkim osób prowadzących działalność, które nie mają ustalonej jej wysokości na stałym poziomie, a jej wartość zależna jest od osiągniętych przychodów lub dochodów. Chodzi tu zatem o przedsiębiorców, którzy jako formę opodatkowania wybrali:

- podatek liniowy,

- skalę podatkową lub

- ryczałt od przychodów ewidencjonowanych.

Ustalenie rocznej składki zdrowotnej na zasadach ogólnych

Aby ustalić roczną składkę zdrowotną przy opodatkowaniu skalą podatkową oraz podatkiem liniowym konieczne jest przemnożenie rocznego dochodu przez stawkę procentową, która wynosi odpowiednio:

- 4,9% dla podatku liniowego,

- 9% dla skali podatkowej.

Dochód na cele wyliczenia składki zdrowotnej ustalany jest w następujący sposób: osiągnięty za dany rok przychód pomniejszony o poniesione w ciągu roku koszty oraz zapłacone składki na ubezpieczenia społeczne (o ile nie zostały one zaliczone do kosztów). Tu warto również pamiętać o przyjęciu do wyliczeń różnicy remanentowej – jeśli będzie ona ujemna, to zmniejszy dochód stanowiący podstawę naliczenia składki zdrowotnej, a w przypadku różnicy dodatniej konieczne będzie zwiększenie dochodu o jej wartość. W rozliczeniach za 2024 rok uwzględnia się zarówno remanent dodatni jak i ujemny. Przy ustalaniu rocznej podstawy składki nie uwzględnia się przychodów i kosztów, jakie wystąpiły w okresie zawieszenia działalności gospodarczej.

Należy tu dodatkowo zwrócić uwagę na jeszcze jedną kwestię, a mianowicie na to, że przepisy mówią o minimalnej podstawie składki zdrowotnej. Jeżeli dochód jest niższy od 12-krotności minimalnego wynagrodzenia, wówczas składkę opłaca się od minimalnej kwoty.

Przykład 1.

Pan Jarosław korzysta z opodatkowania podatkiem liniowym. Prowadził działalność przez cały rok 2024, jednak jego dochód w ostatecznym rozliczeniu rocznym nie przekroczył kwoty 50 000 zł. Po przemnożeniu dochodu przez stopę procentową składki otrzymamy wynik 2 450 zł (50 000 zł × 4,9%). Jaką składkę zdrowotną opłaci Pan Jarosław?

Wyliczone 2 450 zł to mniej niż 4 581,36 zł, dlatego w ciągu roku przedsiębiorca powinien wpłacić kwotę minimalną, a nie ustaloną od dochodu.

Istotne jest również to, że składkę opłaca się jedynie za miesiące, w których działalność była aktywna, czyli w rocznym rozliczeniu nie będą ujęte przychody i koszty z okresu zawieszenia. Nie uwzględnia się również dochodów osiągniętych w miesiącu, kiedy spełnione zostały warunki do korzystania ze zwolnienia z opłacania składki zdrowotnej.

Przykład 2.

Pan Jan prowadził aktywnie działalność przez 8 miesięcy w roku (luty-wrzesień), przez pozostały okres firma była zawieszona. Jako formę opodatkowania wybrał skalę podatkową. W ciągu 8 miesięcy udało mu się osiągnąć dochód w wysokości 22 000 zł. W jakiej wysokości powinien opłacić roczną składkę zdrowotną?

Minimalna podstawa składki zdrowotnej powinna wynosić: 4 242 zł × 8 miesięcy = 33 936 zł. W związku z tym, że jest ona wyższa od osiągniętego dochodu, to składka zdrowotna powinna zostać opłacona od podstawy minimalnej, czyli w kwocie 3 054,24 zł.

Roczna składka zdrowotna przy opodatkowaniu ryczałtem od przychodów ewidencjonowanych

Rozliczenie składki zdrowotnej w przypadku osób korzystających z ryczałtu od przychodów ewidencjonowanych jest o wiele prostsze niż przy skali podatkowej czy podatku liniowym. Przede wszystkim wysokość składki zależna jest od kwoty rocznego przychodu. Przedziały dla 2024 roku kształtowały się zgodnie z informacjami w tabeli poniżej.

Roczny przychód | Podstawa naliczenia stawki zdrowotnej | Wysokość miesięcznej składki zdrowotnej |

Do 60 000,00 zł | 4 660,71 zł (7 767,85 zł × 60%) | 419,46 zł (4 660,71 zł × 9%) |

Do 300 000,00 zł | 7 767,85 zł (7 767,85 zł × 100%) | 699,11 zł (7 767,85 zł × 9%) |

Powyżej 300 000,00 zł | 13 982,13 zł (7 767,85 zł × 180%) | 1 258,39 zł (13 982,13 zł × 9%) |

Wybierając opodatkowanie przychodów ryczałtem, przedsiębiorcy mają również wybór co do metody rozliczania składki. Mogą wybrać ustalenie jej na podstawie:

- przychodu z poprzedniego roku lub

- bieżącego przychodu.

Pierwsza metoda jest o tyle wygodniejsza, że jeśli przedsiębiorca spodziewał się w danym roku, iż jego przychód będzie zbliżony do tego z roku poprzedniego, to płacił składkę w stałej wysokości. Natomiast dla osób korzystających z rozliczenia na podstawie przychodu narastająco w ciągu roku z pewnością w takim przypadku wystąpi niedopłata składki już po przekroczeniu 60 000 zł przychodu.

Przykład 3.

Pan Ryszard w 2024 roku jako formę opodatkowania wybrał ryczałt od przychodów ewidencjonowanych. Korzystał on z metody rozliczenia składki zdrowotnej na podstawie bieżących przychodów. W marcu jego przychód przekroczył 60 000,00 zł, a w październiku był wyższy niż 300 000 zł. Jak będzie wyglądało roczne rozliczenie składki zdrowotnej?

Pan Ryszard powinien wpłacić do ZUS-u składkę zdrowotną w wysokości 15 100,70 zł (13 982,13 zł × 12 miesięcy x 9%).

W ciągu roku przedsiębiorca wpłacił kwotę 9 507,86 zł, co wynika z wyliczenia:

419,46 zł × 2 mies. + 699,11 zł × 7 mies. + 1 258,39 zł × 3 mies. = 838,92 zł + 4 893,77 zł + 3 775,17 zł = 9 507,86 zł.

Oznacza to, że przy rocznym rozliczeniu przedsiębiorca będzie musiał dopłacić do ZUS-u jeszcze kwotę 5 592,84 zł (15 100,70 zł - 9 507,86 zł).

Przykład 4.

Pani Elżbieta korzysta z obliczenia składki zdrowotnej na podstawie przychodu z poprzedniego roku. W 2023 roku jej przychód był na poziomie 250 000 zł. W 2024 roku przekroczyła 300 000 zł. Jak będzie wyglądało rozliczenie składki zdrowotnej za 2024 rok?

Pani Elżbieta powinna wpłacić do ZUS-u składkę zdrowotną w wysokości 15 100,70 zł (13 982,13 zł × 12 miesięcy x 9%).

W ciągu roku przedsiębiorczyni wpłaciła kwotę 8 389,32 zł (699,11 zł × 12 mies.). Oznacza to, że z rozliczenia rocznego wyjdzie jej niedopłata w wysokości 6 711,38 zł (15 100,70 zł - 8 389,32 zł).

Wyłączenie miesięcy, w których obowiązywało zwolnienie z opłacania składki zdrowotnej

Niektóre grupy przedsiębiorców mogą korzystać ze zwolnienia ze składki zdrowotnej. W dużym uproszczeniu wymienić tam można:

- emerytów i rencistów pobierających świadczenia w kwocie niższej niż minimalne wynagrodzenie, a którzy opłacają podatek w formie karty podatkowej lub uzyskują miesięczny przychód z działalności w kwocie nieprzekraczającej połowy minimalnej emerytury;

- osoby posiadające orzeczenie o umiarkowanym lub znacznym stopniu niepełnosprawności, a które opłacają podatek w formie karty podatkowej lub uzyskują miesięczny przychód z działalności w kwocie nieprzekraczającej połowy minimalnej emerytury;

- osoby zatrudnione na podstawie umowy o pracę z zarobkiem niższym od minimalnego wynagrodzenia, jeśli wybrali jako formę opodatkowania ryczałt od przychodów ewidencjonowanych, a ich miesięczny przychód z działalności nie przekracza połowy minimalnego wynagrodzenia;

- osoby uprawnione do otrzymania zasiłku macierzyńskiego i pobierające go w wysokości podwyższonej do kwoty świadczenia rodzicielskiego.

Przychody osiągnięte w miesiącach, w których dana osoba korzysta ze zwolnienia, są wyłączone z podstawy rocznej składki zdrowotnej.

Obniżenie składki zdrowotnej do wysokości zaliczki na podatek dochodowy

W art. 82 ust. 10 ustawy zdrowotnej możemy również przeczytać, że w przypadku, gdy osoba zaliczona do umiarkowanego lub znacznego stopnia niepełnosprawności podlega z tytułu prowadzenia działalności (nie może mieć innych tytułów do podlegania ubezpieczeniom) obowiązkowemu ubezpieczeniu zdrowotnemu i jako formę opodatkowania dochodów z działalności wybrała skalę podatkową, to roczna składka na ubezpieczenie zdrowotne jest opłacana w wysokości nieprzekraczającej kwoty należnego podatku dochodowego od osób fizycznych za dany rok kalendarzowy. Ważne jest, że taki przywilej przysługuje od miesiąca przypadającego po miesiącu, w którym ubezpieczony został zaliczony do umiarkowanego lub znacznego stopnia niepełnosprawności.

Roczna składka zdrowotna z kilku działalności

W przypadku prowadzenia więcej niż jednej działalności, gdy wybrana jest taka sama forma opodatkowania, roczna składka zdrowotna nie będzie trudna do ustalenia, ponieważ uzyskane przychody i poniesione koszty podlegają zsumowaniu. Natomiast sprawa staje się bardziej skomplikowana, gdy każda z działalności ma inną formę opodatkowania. Wtedy należy ustalić roczną składkę zdrowotną dla każdej z nich odrębnie według zasad opisanych wcześniej.

W jakim terminie rozliczyć roczną składkę zdrowotną?

O tym, kiedy powinna zostać wyliczona roczna składka zdrowotna, mówi wprost tzw. ustawa zdrowotna. Zgodnie z jej zapisami rozliczenia tego dokonuje się w deklaracji składanej za miesiąc, w którym upływa termin na złożenie zeznania rocznego. Termin złożenia zeznań rocznych przy zasadach ogólnych i przy ryczałcie jest obecnie ujednolicony i wszyscy podatnicy muszą dopełnić swoich obowiązków do 30 kwietnia. Oznacza to, że roczne rozliczenie składki zdrowotnej należy wykazać w deklaracji za kwiecień i przekazać ją do 20 maja.

2j. Ubezpieczony, o którym mowa w ust. 2 lub 2e, wpłaca kwotę stanowiącą różnicę między roczną składką na ubezpieczenie zdrowotne ustaloną od rocznej podstawy, określonej w ust. 2 albo 2e, a sumą składek na ubezpieczenie zdrowotne wynikającą ze złożonych dokumentów za poszczególne miesiące roku składkowego albo roku kalendarzowego.

2k. Kwota, o której mowa w ust. 2j, wykazywana jest w dokumencie rozliczeniowym składanym za miesiąc, w którym upływa termin złożenia zeznania, o którym mowa w art. 45 ust. 1 Ustawy z dnia 26 lipca 1991 roku o podatku dochodowym od osób fizycznych.

Kiedy dokonać dopłaty i jak wygląda kwestia nadpłaty?

Po dokonaniu rocznego rozliczenia składki zdrowotnej mogą wyjść nadpłaty lub niedopłaty. W przypadku, gdy okaże się, że przedsiębiorca wpłacił w ciągu roku za niską kwotę, wówczas dopłaty powinien dokonać do 20 maja. Natomiast jeśli z obliczeń ostatecznie wyniknie nadpłata, to przedsiębiorca może również wnioskować o zwrot nadmiarowej wpłaty na swoje konto bankowe.

Zgodnie z art. 10 ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw Zakład Ubezpieczeń Społecznych będzie dokonywał zwrotu nadpłaty, gdy zostaną spełnione dwa warunki:

- na koncie płatnika nie będzie zaległości (m.in. zaległości z tytułu składek lub nienależnie pobranych świadczeń z ubezpieczeń społecznych, do których zwrotu został zobowiązany płatnik składek);

- nastąpi złożenie wniosku o zwrot w odpowiednim terminie, w terminie do 2 czerwca 2025 r. (1 czerwca wypada w niedzielę, dlatego termin przesuwa się na pierwszy dzień roboczy następujący po tym dniu).

Jeżeli nie zostanie spełniony pierwszy z warunków (wystąpią zaległości), to kwota zwrotu nadpłaty automatycznie będzie podlegała zaliczeniu na poczet tych zaległości.

Natomiast gdy nie spełniono drugiego warunku, czyli nie złożono w odpowiednim terminie wniosku o zwrot przy jednoczesnym braku zaległości, to kwota zwrotu będzie podlegała rozliczeniu na koncie płatnika składek, co oznacza że będzie ona przeznaczona na pokrycie przyszłych należności.

Przedsiębiorca powinien dodatkowo wiedzieć, że jeśli chce uzyskać zwrot nadpłaty na konto, to:

- wniosek może złożyć wyłącznie w postaci elektronicznej poprzez konto na ZUS PUE;

- musi wysłać wniosek w nieprzekraczalnym terminie miesiąca od dnia upływu złożenia rocznego zeznania podatkowego, czyli do 31 maja.

Roczne rozliczenie składki zdrowotnej a likwidacja lub zawieszenie działalności przed datą rocznego rozliczenia składki zdrowotnej

Istotne dla przedsiębiorców, którzy zdecydowali się na zamknięcie lub zawieszenie działalności, jest to, że oni również mają obowiązek złożenia rocznego rozliczenia składki zdrowotnej w DRA za kwiecień kolejnego roku (nie jest ważne, że wtedy nie podlegają ubezpieczeniom ZUS i nie składają comiesięcznych deklaracji). Podmioty, które są zawieszone przez cały kwiecień lub zostały zlikwidowane przed kwietniem 2025 roku będą musiały wypełniać jedynie część deklaracji DRA dotyczącą rocznej składki zdrowotnej za 2024 r.

Składka zdrowotna w rozliczeniu rocznym w wFirma

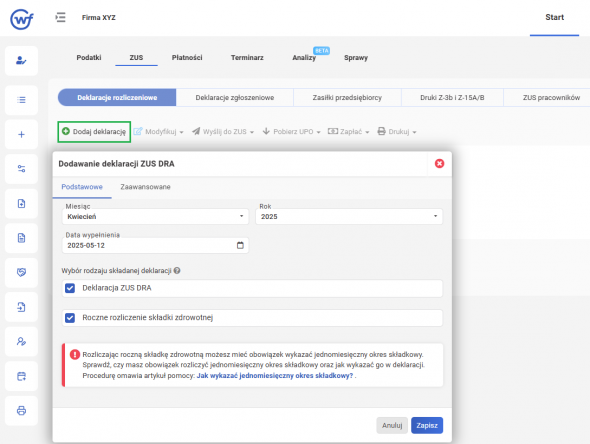

W celu wygenerowania rocznego rozliczenia składki zdrowotnej. w systemie wFirma należy przejść do zakładki: START » ZUS » DEKLARACJE ROZLICZENIOWE » DODAJ DEKLARACJĘ. Po wybraniu jako Miesiąc

opcji KWIECIEŃ pojawią się w oknie dodatkowe pola do zaznaczenia:

- Deklaracja ZUS DRA,

- Roczne rozliczenie składki zdrowotnej.

Dzięki czemu będzie można dokonać rocznego rozliczenia.

Więcej na ten temat: Roczne rozliczenie składki zdrowotnej

Podsumowując, roczna składka zdrowotna musi być ustalona przez przedsiębiorców obliczających jej wysokość na podstawie przychodów lub dochodów. Obecnie dla wszystkich wskazany jest stały termin na dokonanie rozliczenia. Przedsiębiorcy muszą pamiętać o tym dodatkowym obowiązku.