Zakładający firmę przedsiębiorca optymistycznie patrzy w przyszłość, licząc na zysk - to oczywiste i naturalne. Jednak w rzeczywistości trzeba liczyć się także z możliwością poniesienia straty, bowiem każdy własny biznes generuje takie ryzyko. Jeśli zdarzy się, że mimo oczekiwań firma nie okazała się zyskowna, nie należy załamywać rąk, ale wyciągnąć z tego faktu jak najwięcej korzyści, tak aby strata z lat ubiegłych mogła zostać prawidłowo rozliczona!

Strata z lat ubiegłych jako korzyść podatkowa

Poniesienie straty, mimo trudności jakie może przysporzyć przedsiębiorcy, może okazać się korzystne. W sytuacji, w której w kolejnych latach przedsiębiorca będzie uzyskiwać dochody, to strata może okazać się pomocna przy obniżaniu koniecznego do zapłacenia podatku dochodowego.

Aby prawidłowo rozliczyć stratę z lat ubiegłych, konieczne jest dostosowanie się do trzech podstawowych warunków:

- Terminy - strata podatkowa może zostać rozliczona w ciągu 5 lat podatkowych, licząc od roku, w którym została poniesiona. Po upływie tego terminu podatnik traci prawo do obniżenia podatku dochodowego o kwotę straty.

- Źródło - należy pamiętać, że podatek dochodowy można obniżać tylko w odniesieniu do przychodów, pochodzących z tego samego źródła, co poniesiona strata. Nie jest możliwe wykorzystanie firmowej straty na obniżenie podatku od dochodu z np. odrębnych umów.

- Wysokość - w przypadku straty powstałej do końca 2018 roku, w jednym roku podatkowym przedsiębiorca może obniżyć podatek maksymalnie o 50% poniesionej straty . Pozostała część może zostać odliczona w kolejnych latach. Natomiast strata powstała po 2019 roku może być rozliczona na dwa sposoby:

- odliczenie ulgi na analogicznych zasadach jak dla straty powstałej do 2018 roku.

- odliczenie całej wartości poniesionej straty w jednym z najbliższych kolejno po sobie następujących 5. latach podatkowych pod warunkiem, że kwota osiągniętej straty nie przekroczyła 5 000 000 zł.

- zgodnie z terminami z punktu 1.

Uwzględnienie straty z lat ubiegłych w systemie wFirma.pl

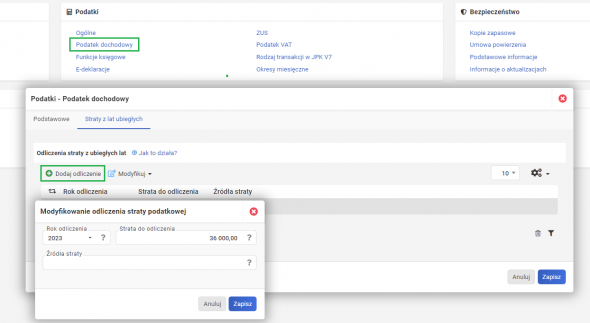

System wFirma.pl automatycznie uwzględnia wprowadzoną do programu stratę z lat ubiegłych zaliczkach na podatek dochodowy. Aby wprowadzić stratę do systemu wystarczy przejść do zakładki USTAWIENIA, a następnie w tabeli PODATKI kliknąć w pozycję PODATEK DOCHODOWY. Następnie w wyświetlonym oknie należy kliknąć w opcję DODAJ ODLICZENIE i uzupełnić dane.

Więcej szczegółów na temat rozliczania start z lat ubiegłych w systemie wfirma.pl w artykule: Strata z lat ubiegłych - jak wprowadzić do systemu?