Jednoosobowa działalność gospodarcza jest z pewnością dużym wyzwaniem dla każdego młodego przedsiębiorcy. Niezależność jaką ona daje wiąże się z wysokim ryzykiem, wymaga wykazania się odwagą przy podejmowaniu strategicznych decyzji. Już na wstępie przedsiębiorca musi wykazać się wiedzą z zakresu opodatkowania dochodów, finansowania przedsięwzięcia jak i tworzenia zaplecza dla własnej firmy. Mało kto zdaje sobie sprawę, że po pierwszym roku prowadzonej działalności gospodarczej 1/4 JDG zawiesza lub likwiduje swoją działalność. O tym jak założyć jednoosobową działalność gospodarczą, jak i gdzie skorzystać z dotacji celowych, oraz jak sobie radzić z najczęstszymi zagrożeniami przeczytacie Państwo w tym artykule.

Zobacz film: Najczęstsze formy prawne prowadzenia działalności gospodarczej

Czym jest działalność jednoosobowa?

Według przepisów Ustawy Prawo Przedsiębiorców jest to "zorganizowana działalność zarobkowa, wykonywana we własnym imieniu i w sposób ciągły".

Podstawowe cechy jednoosobowej działalności gospodarczej to m.in.:

- cel zarobkowy – jest nastawiona na zysk,

- ma charakter zorganizowany – np. wynajmowane są pomieszczenia do jej wykonywania, jest prowadzony marketing,

- wykonywana jest w sposób ciągły – oznacza podejmowanie czynności w sposób ciągły, zmierzających do określonego celu. Działania mają charakter powtarzalny,

- wykonywana jest we własnym imieniu i odpowiedzialność - nie jest zarządzana przez zewnętrzną osobę, podmiot.

Kluczowym znaczeniem w identyfikacji jednoosobowej działalności gospodarczej jest ponoszenie bezpośredniego ryzyka z nią związanego.

Prowadzenie działalności gospodarczej bez obowiązku rejestracji w CEIDG w 2024 roku

Przedsiębiorca nie musi rejestrować własnej działalności gospodarczej, kiedy:

- jest osobą fizyczną a przychody z prowadzonej działalności nie przekroczą w żadnym miesiącu:

- od stycznia 2024 do końca czerwca 2024 wartości 75% kwoty minimalnego wynagrodzenia w kwocie 3 181,50 zł

- od lipca 2024 do 31 grudnia 2024 wartości 75% kwoty minimalnego wynagrodzenia w kwocie 3 225,00 zł;

- nie prowadził działalności gospodarczej w okresie ostatnich 60 miesięcy.

Jakie przywileje daje działalność gospodarcza nierejestrowa?

Jeśli skorzystasz z przepisów o działalności gospodarczej nierejestrowej:

- nie musisz zgłaszać działalności gospodarczej w ewidencji przedsiębiorców (CEIDG), urzędzie skarbowym i GUS,

- nie musisz płacić z tego tytułu składek w ZUS,

- nie musisz płacić zaliczek na podatek,

- nie musisz prowadzić rozbudowanej księgowości a uproszczoną ewidencję sprzedaży.

Działalność gospodarcza wyłączona z obowiązku rejestracji w CEIDG

Poza działalnością gospodarczą nierejestrową, istnieją pewne obszary z nią związane, które można wykonywać bez rejestracji.

Działalność gospodarcza wyłączona z obowiązku rejestracji:

- działalność gospodarcza w zakresie agroturystyki,

- produkcja wina przez rolników,

- rolniczy handel detaliczny.

Jakie wady i zalety ma działalność jednoosobowa?

Jednoosobowa działalność gospodarcza jest najprostszą formą prowadzenia własnego przedsiębiorstwa, jej rejestracja w CEIDG jest darmowa. Można ją zarejestrować przez internet - wymóg posiadania konta ePUAP, lub autoryzując rejestrację odwiedzając najbliższy urząd gminy lub miasta. Forma jednoosobowej działalności gospodarczej nie wymaga tworzenia kapitału na start przedsiębiorstwa.

Zalety:

- brak kosztów założenia działalności gospodarczej,

- brak wymogów tworzenia kapitału przedsiębiorstwa,

- elastyczność w otwieraniu, zawieszaniu i likwidacji działalności gospodarczej,

- możliwość optymalizacji podatkowej poprzez wybór formy opłacania podatków,

- niskie koszty obsługi księgowej,

- ograniczone obowiązki sprawozdawcze.

Wady:

- odpowiedzialność całym majątkiem za zobowiązania,

- obowiązek odprowadzania składek na ubezpieczenia do ZUS,

- konieczność podstawowej znajomości przepisów związanych z opodatkowaniem.

Jak założyć działalność gospodarczą w 2024 roku?

Jak już wyżej wspominano każda czynność zarobkowa, która wykonywana jest we własnym imieniu w sposób ciągły spełnia definicję działalności gospodarczej. W związku z tym (z wyjątkami podanymi wyżej), musi zostać zarejestrowana. Niezależnie od tego, czy potencjalny przedsiębiorca zajmuje się sprzedażą gadżetów na aukcjach internetowych, czy udziela korepetycji, czy prowadzi jednoosobowy bar na weselach. Jeżeli te czynności dają stały przychód, powinien je zalegalizować.

Chcąc założyć jednoosobową działalność gospodarczą, należy wypełnić formularz CEIDG-1 na stronie ministerstwa lub e-PUAP . W zależności od tego, ile ma się czasu i gdzie aktualnie się znajduje, przyszły przedsiębiorca ma cztery opcje na złożenie wniosku:

- osobiście, w urzędzie miasta lub gminy,

- listem poleconym (poświadczonym notarialnie),

- elektronicznie, z użyciem bezpiecznego podpisu kwalifikowanego,

- elektronicznie, bez użycia bezpiecznego podpisu kwalifikowanego - e-PUAP.

Jednoosobowa działalność gospodarcza - REGON i NIP

Kiedy pomyślnie przejdzie się przez rejestrację działalności gospodarczej i oficjalnie można mówić o sobie, że jest się przedsiębiorcą, kolejnymi ważnymi formalnościami są: zdobycie Numeru Regon oraz Numeru Identyfikacji Podatkowej (NIP).

Jeżeli w momencie zakładania jednoosobowej działalności gospodarczej, przyszły przedsiębiorca miał nadany wcześniej NIP, nie ulega on zmianie. Jeśli jednak w chwili składania druku rejestracyjnego CEIDG-1 nie posiada się NIP-u, zostanie on nadany po rejestracji. NIP jest niezbędny do celów podatkowych – na przykład przy podatku od towarów czy usług (w przypadku płatnika VAT). Z kolei numer REGON to podstawa w kontaktach z urzędem skarbowym czy Zakładem Ubezpieczeń Społecznych. Trzeba go także używać przy okazji rozliczeń oraz zawierania umów. Regon powinien też się znaleźć na wszystkich pieczęciach firmowych (zresztą tak jak NIP, adres i pełna nazwa firmy).

Jak może być opodatkowane prowadzenie działalności jednoosobowej?

Dochód z prowadzonej działalności gospodarczej, jak każdy inny podlega opodatkowaniu. Już podczas wypełniania wniosku CEIDG-1 należy się zdecydować na konkretną jego formę. Osoba fizyczna może wybrać (jeżeli inne przepisy nie stanowią inaczej) formy opodatkowania:

Opodatkowanie na zasadach ogólnych (według skali podatkowej). Najprościej rzecz ujmując, stawką 12% opodatkowany jest dochód, czyli różnica pomiędzy osiągniętymi przychodami a kosztami uzyskania przychodu. Ten sposób rozliczenia ma wiele pozytywów, np. w zeznaniu rocznym, można skorzystać z różnego rodzaju ulg podatkowych (internetowej, prorodzinnej itd.). Jednak jeśli dochody będą wysokie (powyżej 120 000 zł), powinny zostać opodatkowane 32% stawką podatku dochodowego. W przypadku zasad ogólnych obowiązkowe jest także prowadzenie ewidencji księgowych: ksiąg rachunkowych lub podatkowej księgi przychodów i rozchodów.

Podatek liniowy, gdzie podobnie jak w przypadku opodatkowania na zasadach ogólnych podstawa opodatkowania to różnica pomiędzy przychodami i poniesionymi kosztami. Jednak w tym wypadku wartość stawki podatku wynosi 19% i jest stała. I właśnie to jest największym plusem tego rodzaju opodatkowania. Niezależnie od tego, jakie jednoosobowa działalność gospodarcza przynosi dochody, stawka podatku będzie zawsze taka sama. Dodatkowo, tak jak w przypadku zasad ogólnych – jeżeli nie osiągnie się żadnego przychodu, nie płaci się nic.

Ryczałt od przychodów ewidencjonowanych to forma, w której jednoosobowa działalność gospodarcza opodatkowana jest jedynie od przychodu, którego nie można pomniejszyć o poniesione koszty uzyskania przychodu. Wybierając tę opcję, podatnik w zależności od rodzaju sprzedaży stosuje stawkę: 2%, 3%, 5,5%, 8,5%, 10%, 12%, 12,5%, 14%, 15% i 17%. Rozliczając się w ten sposób trzeba prowadzić uproszczoną ewidencję przychodów (w której nie wykazuje się kosztów). Dodatkowo, każde posunięcie przedsiębiorcy musi zostać udokumentowane – jest zobligowany do przechowywania dowodów zakupów, prowadzenia ewidencji przychodów oraz wykazu środków trwałych.

Czy działalność jednoosobowa ma obowiązek opłacania składek ZUS?

Zgłoszenie działalności gospodarczej na druku CEIDG-1 jest jednocześnie wnioskiem o rejestrację przedsiębiorcy jako płatnika składek do ZUS. Przedsiębiorca ma 7 dni od daty rozpoczęcia prowadzenia działalności gospodarczej zgłosić siebie do ubezpieczeń. Do tego celu służy druk ZUS ZUA (ubezpieczenie społeczne i zdrowotne) lub ZUS ZZA (tylko składka zdrowotna). Składki ZUS opłaca się do 20. dnia każdego miesiąca lub do 15. dnia następnego miesiąca – dla płatników posiadających osobowość prawną, dotyczy to m.in. spółek akcyjnych, spółek z o.o., spółdzielni, stowarzyszeń i fundacji;

Preferencje i zwolnienia w opłacaniu składek przy jednoosobowej działalności gospodarczej

Przedsiębiorca zatrudniony z tytułu umowy o pracę, który osiąga miesięczne oskładkowane wynagrodzenie równe lub wyższe niż minimalne w 2024 r. - 4 242 zł (do czerwca) i 4 300 zł (od lipca) brutto nie opłaca żadnych obowiązkowych składek na ubezpieczenie społeczne. Z tytułu prowadzonej działalności gospodarczej ma obowiązek odprowadzać pełne ubezpieczenie zdrowotne.

Istnieją również preferencje dla początkujących przedsiębiorców. Polegają one na tym, że przez pierwsze 6 miesięcy, liczone od dnia rozpoczęcia jednoosobowej działalności gospodarczej, przedsiębiorca płaci wyłącznie składką zdrowotna jest to tak zwane "ulga na start", Po tym okresie mogą oni skorzystać przez kolejne 24 miesięcy ze składek preferencyjnych. Ulgi te nie przysługują tym przedsiębiorcom, którzy w ramach swojej działalności świadczą te same usługi na rzecz byłego pracodawcy w bieżącym lub poprzednim roku, którzy w okresie 60 miesięcy przed dniem rozpoczęcia prowadzenia działalności gospodarczej prowadzili już inną działalność gospodarczą w każdej formie. Jednoosobowo czy też w formie spółki cywilnej.

Od 2019 roku przedsiębiorcy, którzy osiągają niewielki przychody mogą skorzystać z tzw. "Małego ZUS-u". Z ulgi mogą skorzystać przedsiębiorcy, których roczny przychód nie przekroczył 120 000 zł. Szczegóły zostały określone w artykule: Mały ZUS.

Jaką wysokość składki zdrowotnej płaci przedsiębiorca prowadzący działalność jednoosobową?

Działalność jednoosobowa stanowi popularną formę prowadzenia działalności gospodarczej, zwłaszcza wśród małych przedsiębiorców oraz freelancerów. Jednakże, jednym z istotnych aspektów, który warto wziąć pod uwagę przy podejmowaniu decyzji o rozpoczęciu takiej działalności, jest składka zdrowotna. Osoby prowadzące działalność jednoosobową są zobowiązane do opłacania składek zdrowotnych, które stanowią podstawę do korzystania z publicznej opieki medycznej. Wysokość składki zdrowotnej jest uzależniona od wybranej formy opodatkowania prowadzenia działalności gospodarczej oraz aktualnych przepisów prawnych.

Dla niektórych przedsiębiorców może to stanowić istotny koszt, jednak zapewnia on również dostęp do leczenia i opieki medycznej w przypadku potrzeby. Dlatego przed rozpoczęciem działalności jednoosobowej warto dokładnie przeanalizować te aspekty i uwzględnić je w planach finansowych.

Jeśli działalność jednoosobowa jest opodatkowana na zasadach ogólnych, wówczas składka zdrowotna stanowi 9% uzyskanego dochodu za miesiąc poprzedzający miesiąc wyliczenia składki zdrowotnej. Miesięczna kwota składki zdrowotnej nie może być jednak niższa niż 381,78 zł. Zatem w sytuacji, w której przedsiębiorca uzyska dochód niższy niż 4242 zł, wówczas to kwota minimalnego wynagrodzenia, czyli 4242 zł będzie stanowić podstawę wyliczenia składki zdrowotnej za ten miesiąc.

Przedsiębiorcy, który prowadzi działalność jednoosobową na podatku liniowym opłaca składkę zdrowotną w wysokości 4,9% uzyskanego dochodu za miesiąc poprzedzający miesiąc wyliczenia składki zdrowotnej. Analogicznie jak w przypadku skali podatkowej, miesięczna kwota składki zdrowotnej nie może być jednak niższa niż 381,78 zł, bowiem w sytuacji, kiedy przedsiębiorca uzyska dochód niższy niż 4242 zł, wówczas to kwota minimalnego wynagrodzenia, czyli 4242 zł będzie stanowić podstawę wyliczenia składki zdrowotnej za ten miesiąc.

Inaczej wygląda ustalenie kwoty składki zdrowotnej dla przedsiębiorcy, który prowadzi działalność jednoosobową na ryczałcie. Osoby, które zdecydowały się na ryczałt ewidencjonowany jako metodę opodatkowania, są zobowiązane do opłacania składek na ubezpieczenie zdrowotne, uzależnionych od osiągniętych przychodów w danym roku kalendarzowym. Podstawą do obliczenia składki zdrowotnej jest stosowny procentowy wskaźnik przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw za IV kwartał roku poprzedniego, włącznie z udziałem w zyskach. Wysokość procentowej stawki składki uzależniona jest od osiągniętego przychodu. Składka zdrowotna wynosi 9% tej wyliczonej podstawy.

Na tej podstawie, miesięczne składki zdrowotne w roku 2024 są wyliczane w sposób następujący:

Przychód roczny | Podstawa naliczenia stawki zdrowotnej | Wysokość miesięcznej kwoty składki zdrowotnej |

Do 60 000 zł | 60% przeciętnego wynagrodzenia 4 660,71 zł (7 767,85 zł × 60%) | 419,46 zł |

Powyżej 60 000 zł do 300 000 zł | 100% przeciętnego wynagrodzenia 7 767,85 zł (7 767,85 zł × 100%) | 699,11 zł |

Powyżej 300 000 zł | 180% przeciętnego wynagrodzenia 13 982,13 zł (7 767,85 zł × 180%). | 1 258,39 zł |

Czy działalność jednoosobowa ma obowiązek posiadania konta firmowego?

Dopinając wszystkie formalności, nie można zapomnieć o założeniu firmowego rachunku bankowego. Oczywiście, jednoosobowa działalność gospodarcza to forma działalności, w której nie ma obowiązku zakładania osobnego konta, jednak ze względów formalnych wydaje się to dobrym pomysłem. W większości banków już podczas zakładania konta firmowego wymagana jest pieczątka firmowa, dlatego warto o to zadbać już wcześniej.

Czy prowadzenie działalności jednoosobowej wymaga licencji i koncesji?

Rejestracja jednoosobowej działalności gospodarczej w podstawowym jej zakresie jest całkowicie bezpłatna. Występują w niektórych przypadkach dodatkowe opłaty. Związane są one z koniecznością uzyskania stosownych zezwoleń, licencji lub koncesji.

Koncesjonowana działalność gospodarcza

Zgodnie z przepisami koncesji wymaga działalność gospodarcza w zakresie:

- poszukiwanie lub rozpoznawanie złóż kopalin, wydobywanie kopalin ze złóż, podziemne bezzbiornikowe magazynowanie substancji,

- wytwarzanie i obrót materiałami wybuchowymi, bronią i amunicją oraz wyrobami i technologią o przeznaczeniu wojskowym lub policyjnym,

- wytwarzanie, przetwarzanie, magazynowanie, przesyłanie, dystrybucja i obrót paliwami i energią,

- ochrona osób i mienia,

- rozpowszechnianie programów radiowych i telewizyjnych,

- przewozy lotnicze.

Dziedziny działalności gospodarczej które wymagają uzyskania licencji

Poza koncesjami w regulowaniu wykonywanej działalności gospodarczej występują licencje. Bezwzględnie są one wymagane w działalności gospodarczej w zakresie:

- wykonywanie usług transportu drogowego; wykonywanie przewozów kolejowych osób lub rzeczy oraz udostępniania pojazdów trakcyjnych,

- pośrednictwo w obrocie nieruchomościami i zarządzanie nieruchomościami,

- prowadzenie agencji pracy, agencji pracy tymczasowej, instytucji szkoleniowej dla bezrobotnych organizującej szkolenia za środki publiczne.

Regulowana działalność gospodarcza

Z uwagi na bezpieczeństwo społeczne ustawodawca przewidział szczególne przepisy dotyczące niektórych typów działalności gospodarczej.

Dziedziny należące do działalności regulowanej:

- prowadzenie: indywidualnej praktyki lekarskiej, indywidualnej specjalistycznej praktyki lekarskiej, grupowej praktyki lekarskiej, oraz kształcenie i kształcenie podyplomowe lekarzy i lekarzy dentystów;

- prowadzenie: indywidualnej praktyki pielęgniarek, położnych, indywidualnej specjalistycznej praktyki pielęgniarek, położnych albo grupowej praktyki pielęgniarek, położnych, a także kształcenie podyplomowe pielęgniarek i położnych;

- przechowywanie dokumentacji osobowej i płacowej pracodawców o czasowym okresie przechowywania;

- organizacja wyścigów konnych;

- wyrób i rozlew wyrobów winiarskich, napojów spirytusowych; wyrób, oczyszczanie, skażanie, odwadnianie alkoholu etylowego;

- usługi detektywistyczne;

- konfekcjonowanie i obrót środkami ochrony roślin;

- obrót materiałem siewnym;

- wytwarzanie i magazynowanie biokomponentów;

- prowadzenie ośrodka szkolenia kierowców, pracowni psychologicznej dla instruktorów, egzaminatorów i kierowców. Organizowanie kursów dokształcających dla kierowców przewożących towary niebezpieczne;

- działalność telekomunikacyjna;

- organizowanie imprez turystycznych oraz pośredniczenie na zlecenie klientów w zawieraniu umów o świadczenie usług turystycznych (nie na rzecz organizatorów turystyki legitymujących się stosownym wpisem na listę);

- świadczeniu usług turystycznych obejmujących: polowania wykonywane przez cudzoziemców na terytorium Rzeczypospolitej Polskiej, polowania za granicą;

- prowadzenie kantoru;

- prowadzenie przedsiębiorstwa składowego (domu składowego);

- działalność pocztowa nie wymagająca zezwolenia;

- prowadzenie stacji kontroli pojazdów;

- organizacja profesjonalnego współzawodnictwa sportowego.

Czy działalność jednoosobowa ma obowiązek posiadania pieczątki?

Nie tylko bank wymaga od przedsiębiorcy posiadania pieczęci. Jest ona przydatna przy wystawianiu różnego rodzaju dokumentów, podpisywaniu wniosków, umów jak i deklaracji i zeznań podatkowych. Jednakże, nie istnieją wprost żadne regulacje dotyczące nałożenia na przedsiębiorców prowadzących jednoosobową działalność gospodarczą obowiązku posiadania pieczęci firmowej. Zatem osoba prowadząca działalność gospodarczą sama powinna dokonać wyboru, czy pieczątka firmowa jest mu potrzebna czy nie. Instytucje publiczne nie mogą wymagać od jakiegokolwiek obywatela więcej niż stanowi prawo.

Co zawiera pieczęć firmowa?

- logo firmy,

- pełną nazwę firmy,

- adres siedziby,

- numer NIP,

- telefon kontaktowy, faks, adres e-mail.

Działalność gospodarcza a logo i nazwa firmy

- Czytelność - logo powinno być z łatwością odczytane przez odbiorców;

- Łatwość w zapamiętaniu - należy zadbać o typografię i dobór kolorów, tak, aby logo firmy mogło być łatwo zapamiętane przez odbiorców;

- Spójny koncept - aby odbiorca widząc po raz pierwszy logo, wiedział, w jakiej branży działa dana firma;

- Dopasowanie i użyteczność - logo firmy pojawiać się będzie w różnych miejscach, w różnych rozmiarach i w różnych okolicznościach. W każdej z tej sytuacji musi wyglądać podobnie i dać się łatwo do niej dopasować.

Jak prowadzić jednoosobową działalność gospodarczą w systemie wFirma.pl?

W systemie wFirma.pl przedsiębiorca może prowadzić kompleksowe rozliczenia podatkowe, wystawiać faktury, księgować wydatki, generować i wysyłać deklaracje bezpośrednio do urzędu skarbowego, ZUS oraz Ministerstwa Finansów.

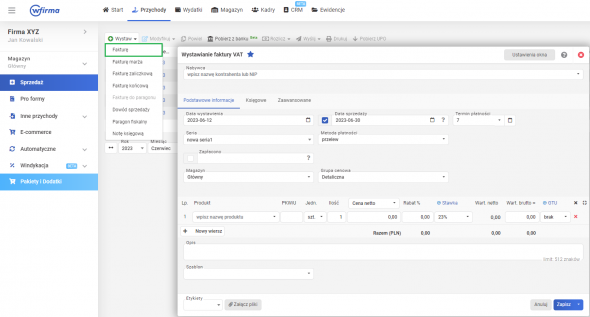

W celu wystawienia faktury należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ.

Tak wystawiona faktura zostanie automatycznie ujęta w rejestrze VAT sprzedaży (w przypadku czynnych podatników VAT) oraz w kolumnie 7 KPiR - Sprzedaż towarów i usług lub Ewidencji przychodów (w przypadku ryczałtowców).

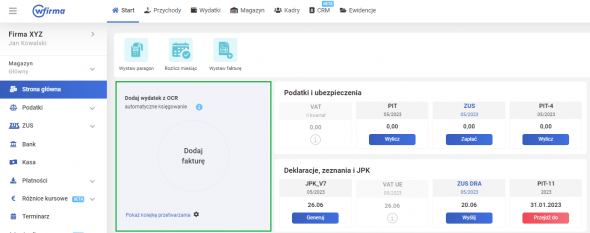

W celu zaksięgowania wydatków można użyć modułu OCR dzięki czemu system automatycznie odczyta dane z faktury tworząc wersję roboczą. Po stronie przedsiębiorcy pozostaje wyłącznie weryfikacja odczytanych danych i wybór rodzaju wydatku. Moduł OCR znajduje się na stronie głównej systemu.

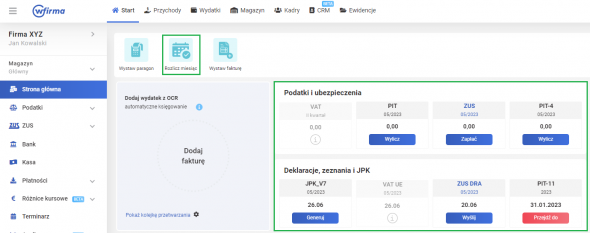

Na stronie startowej możliwe jest również rozliczenie miesiąca za pomocą funkcji Rozlicz miesiąc dzięki której system wygeneruje niezbędne deklaracje i formularze w ramach danego miesiąca. Natomiast z poziomu modułu Podatki i ubezpieczenia oraz Deklaracje, zeznania i JPK w prosty sposób można wysłać i opłacić wygenerowane rozliczenia do odpowiednich organów.

Działalność gospodarcza w pytaniach i odpowiedziach

Ile wynosi limit działalności nierejestrowanej?

Gdzie złożyć wniosek o założenie działalności?

Czy trzeba posiadać pieczątkę firmową?