Prowadzenie własnego biznesu nie zawsze przynosi takie efekty, jakich życzyłby sobie przedsiębiorca. Polskie ustawodawstwo przewiduje w takiej sytuacji pewne udogodnienia, a mianowicie zamiast całkowitego zlikwidowania działalności, przedsiębiorca może zdecydować się na tymczasowe zawieszenie działalności. W większości przypadków główną przyczyną zawieszenia jest utrata płynności finansowej, a tym samym brak środków na opłacanie stałych kosztów, składek oraz podatków. Nie bez znaczenia przy podjęciu decyzji o zawieszeniu jest również sezonowość prowadzonego biznesu oraz brak zleceń umożliwiających uzyskanie wystarczającego zysku. Ponadto wśród przyczyn tego zjawiska wymieniane są też choroby właścicieli, wyjazdy za granicę lub po prostu pewne zdarzenia losowe.

Co daje zawieszenie działalności gospodarczej?

Zawieszenie działalności gospodarczej jest korzystne dla przedsiębiorcy przede wszystkim ze względu na występujące w tym okresie ulgi finansowe i udogodnienia podatkowe. Przedsiębiorca zaprzestaje opłacania zaliczek na poczet podatku dochodowego. Poza tym nie musi składać pliku JPK_V7.

W okresie zawieszenia przedsiębiorca zostaje również wyrejestrowany z ZUS, co skutkuje brakiem konieczności opłacania składek. Należy jednak pamiętać, że:

- po upływie 30 dni od zapłaty ostatniej składki na ubezpieczenie zdrowotne traci się prawo do świadczeń zdrowotnych - warto skorzystać z dobrowolnego ubezpieczenia zdrowotnego lub z ubezpieczenia zdrowotnego swoich członków rodziny;

- okres zawieszenia działalności nie jest liczony do lat pracy uprawniających do otrzymania emerytury.

Kto i na jak długo może zawiesić działalność gospodarczą?

Prowadzoną działalność gospodarczą może zawiesić przedsiębiorca, który nie zatrudnia pracowników. Co więcej, zgodnie z art. 22 ust. 2 ustawy Prawo przedsiębiorców przedsiębiorca zatrudniający wyłącznie pracowników przebywających na urlopie macierzyńskim bądź wychowawczym również ma prawo zawiesić działalność gospodarczą. W przypadku wspólników spółek cywilnych, jawnych czy partnerskich zawieszenie działalności gospodarczej przez jednego ze wspólników jest skuteczne tylko i wyłącznie w sytuacji, gdy zostanie ono dokonane także przez pozostałych wspólników.

Zawieszenie działalności może nastąpić na czas nieokreślony lub określony, lecz okres ten nie może być krótszy niż 30 dni. Nie obowiązuje także ograniczenie dotyczące możliwości zawieszenia działalności przed dniem złożenia wniosku (za wyjątkiem przedsiębiorców wpisanych do Krajowego Rejestru Sądowego). Zgodnie z art. 23 ust. 2 ustawy Prawo przedsiębiorców, w przypadku przedsiębiorców wpisanych do KRS okres zawieszenia nie może być krótszy niż 30, niemniej maksymalny okres zawieszenia to 24 miesiące.

Jeżeli okres zawieszenia wykonywania działalności gospodarczej obejmuje wyłącznie pełny miesiąc luty danego roku kalendarzowego, za minimalny okres zawieszenia wykonywania działalności gospodarczej przyjmuje się liczbę dni miesiąca lutego przypadającą w danym roku kalendarzowym.

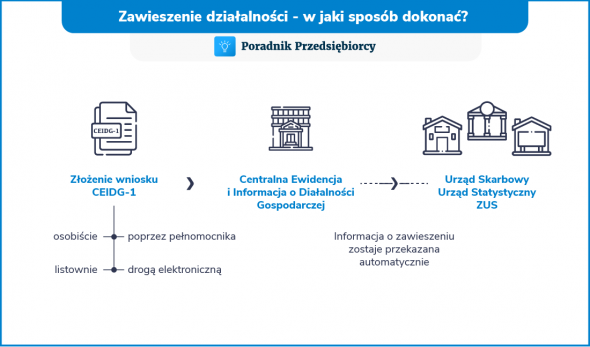

Zawieszenie działalności - gdzie i jak się je dokonuje?

Zawieszenie działalności gospodarczej wiąże się ze złożeniem wniosku CEIDG-1 o wpis informacji o zawieszeniu działalności gospodarczej - wniosek ten jest jednocześnie wnioskiem o wpis do ewidencji. W przypadku, kiedy osoba zgłaszająca zawieszenie działalności gospodarczej jest wspólnikiem istniejących już spółek cywilnych, ma również obowiązek wypełnienia załącznika CEIDG-SC. Przepisy nie ograniczają już możliwości zawieszenia działalności przed okresem złożenia wniosku o zawieszenie (wyjątek stanowią przedsiębiorcy wpisani do Krajowego Rejestru Sądowego). Wniosek należy wypełnić na maszynie lub odręcznie drukowanymi literami, bez poprawek i skreśleń.

Istnieje kilka sposobów na złożenie wniosku o wpis informacji o zawieszeniu działalności. Można to zrobić:

- osobiście w urzędzie miasta i/lub gminy,

- przez pełnomocnika - należy pamiętać o opłacie za pełnomocnictwo w wysokości 17 zł. Zwolnione z opłat jest pełnomocnictwo udzielone małżonkowi, wstępnemu (rodzicom, dziadkom) lub zstępnemu (dzieciom, wnukom),

- listownie - należy wówczas notarialnie poświadczyć podpis, a dokument go poświadczający dołączyć do wniosku,

- elektronicznie - przy użyciu podpisu elektronicznego weryfikowanego za pomocą kwalifikowanego certyfikatu, podpisem potwierdzonym profilem zaufanym e-PUAP, podpisem osobistym, o którym mowa w przepisach o dowodach osobistych albo w inny sposób akceptowany przez system CEIDG umożliwiający jednoznaczną identyfikację osoby składającej wniosek oraz czas jego złożenia.

Wnioskodawca składając wniosek bezpośrednio w urzędzie gminy musi posiadać dowód osobisty (do wglądu). Przy wniosku w postaci elektronicznej dostarczenie dokumentu tożsamości nie jest wymagane.

Jeśli okaże się, że wniosek o wpis do CEIDG został błędnie wypełniony, wnioskodawca zostanie poproszony o skorygowanie błędnych informacji lub uzupełnienie brakujących danych. Gdy wniosek został złożony on-line, wówczas system CEIDG poinformuje niezwłocznie o niepoprawności wniosku. Jeśli natomiast został złożony w urzędzie gminy, wnioskodawca w terminie 7 dni od wezwania ma obowiązek osobistego poprawienia wniosku.

Po przyjęciu prawidłowo wypełnionego wniosku organ ewidencyjny wydaje kopię wniosku (potwierdzoną datą) z informacją o zawieszeniu działalności gospodarczej.

Czego ustawa zakazuje podczas zawieszenia działalności?

Podczas zawieszenia działalności gospodarczej przedsiębiorca nie może wykonywać działalności gospodarczej oraz uzyskiwać z tego tytuł przychodów. Dodatkowo nie ma prawa do wykonywania na podstawie umowy zlecenia lub dzieło tych samych usług, które wchodzą w zakres usług świadczonych w ramach zawieszonej działalności gospodarczej.

W okresie zawieszenia podatnik nie ma również prawa do dokonywania odpisów amortyzacyjnych od środków trwałych. Wynika to z faktu, że zgodnie z ustawą o podatku dochodowym od osób prawnych i od osób fizycznych amortyzacji nie podlegają składniki majątku nieużywane w związku z zawieszeniem działalności gospodarczej. W tej sytuacji zaprzestania odpisów dokonuje się od miesiąca następującego po miesiącu, w którym zawieszono działalność.

Jakie czynności przedsiębiorca może wykonywać podczas zawieszenia działalności?

Zgodnie z ustawą Prawo przedsiębiorców w okresie zawieszenia wykonywania działalności gospodarczej przedsiębiorca ma możliwość:

- wykonywania wszelkich czynności niezbędnych do zachowania lub zabezpieczenia źródła przychodów,

- przyjmowania należności lub regulowania zobowiązań, powstałych przed datą zawieszenia wykonywania działalności gospodarczej,

- zbywania własnych środków trwałych i wyposażenia,

- uczestniczenia w postępowaniach sądowych, postępowaniach podatkowych i administracyjnych związanych z działalnością gospodarczą wykonywaną przed zawieszeniem,

- wykonywania wszelkich obowiązków nakazanych przepisami prawa,

- osiągania przychodów finansowych, także z działalności prowadzonej przed zawieszeniem wykonywania działalności gospodarczej,

- podlegania kontroli skarbowej na zasadach przewidzianych dla przedsiębiorców wykonujących działalność gospodarczą.

Zawieszenie działalności a skutki podatkowe pod względem VAT

W przypadku zawieszenia wykonywania działalności gospodarczej podatnicy, co do zasady, nie mają obowiązku składania pliku JPK_V7M lub JPK_V7K za te okresy rozliczeniowe, których dotyczy zawieszenie. Jeżeli podatnik uzyskuje przychody (np. z tytułu sprzedaży środków trwałych) i w okresie zawieszenia powstaje obowiązek podatkowy, musi złożyć plik JPK_V7.

Zwolnienie z obowiązku składania pliku JPK_V7 nie dotyczy:

- podatników dokonujących wewnątrzwspólnotowego nabycia towarów,

- podatników dokonujących importu usług lub nabywających towary, w zakresie których są podatnikiem,

- okresów rozliczeniowych, w których zawieszenie wykonywania działalności gospodarczej nie dotyczyło pełnego okresu rozliczeniowego,

- okresów rozliczeniowych, za które podatnik jest obowiązany dokonać korekty podatku naliczonego.

| RODZAJ PODATKU | ZMIANY PO ZAWIESZENIU DZIAŁALNOŚCI |

|---|---|

| PIT - zasady ogólne, podatek liniowy | Zaprzestanie amortyzowania środków trwałych, które nie są używane w związku z zawieszeniem działalności gospodarczej. Składniki te nie mogą podlegać odpisom amortyzacyjnym od miesiąca następującego po miesiącu, w którym zawieszono tę działalność. |

| Podatnicy nie mają obowiązku odprowadzania zaliczek na poczet podatku dochodowego za okres, w którym działalność jest zawieszona. | |

| Zaliczkę na podatek powstałą wskutek np. sprzedaży środka trwałego należy odprowadzić w pierwszym okresie wznowienia działalności gospodarczej. | |

| Zeznanie roczne należy złożyć we właściwym US w standardowym terminie PIT-36 (w przypadku zasad ogólnych) lub PIT-36L (w przypadku podatku liniowego). | |

| W okresie zawieszenia należy prowadzić KPiR. | |

| PIT - ryczałt ewidencjonowany | Podatnicy nie mają obowiązku obliczania oraz odprowadzania zryczałtowanego podatku dochodowego (ryczałtu) za miesiące, na które przypada zawieszenie działalności. |

| Ryczałt od przychodów uzyskanych w okresie zawieszenia należy zapłacić do 20 dnia miesiąca czy kwartału, w którym wznowiono działalność gospodarczą. | |

| Zawieszenie działalności gospodarczej nie zwalnia z obowiązku prowadzenia ewidencji przychodów i złożenia terminowo PIT-28. |

Kiedy się rozlicza koszty stałe?

Przepisy regulujące prawne aspekty zawieszenia działalności gospodarczej nie zabraniają rozliczania kosztów uzyskania przychodów w okresie zawieszenia. Wynika to z zapisu ustawy Prawo przedsiębiorców, która mówi, że w okresie zawieszenia wykonywania działalności gospodarczej przedsiębiorca ma prawo wykonywać wszelkie czynności niezbędne do zachowania lub zabezpieczenia źródła przychodów. Dodatkowo przedsiębiorca może przyjmować należności lub ma obowiązek regulować zobowiązania, powstałe przed datą zawieszenia wykonywania działalności gospodarczej.

W trakcie zawieszenia działalności przedsiębiorca ma możliwość rozliczania kosztów stałych jako kosztów związanych z zabezpieczeniem źródła przychodu. Są to głównie koszty za media, czynsz itp., na które umowy zostały zawarte jeszcze przed terminem zawieszenia działalności. Ponoszone z tego tytułu wydatki można zaliczyć do kosztów podatkowych, a tym samym należy je uwzględnić w zeznaniu rocznym. Warto przy tym pamiętać, że w trakcie zawieszenia nie ma co prawda obowiązku płacenia miesięcznych zaliczek na podatek, jednakże trzeba złożyć zeznanie roczne (i rozliczyć się z podatku należnego za cały rok podatkowy).

Jak rozliczyć podatek VAT od stałych kosztów, gdy podczas działalności nie składa się plik JPK_V7?

Podatnik VAT, zawiesiwszy działalność gospodarczą, co do zasady nie ma obowiązku składania pliku JPK_V7 za wszystkie te okresy rozliczeniowe, których zawieszenie dotyczy.

Przedsiębiorcy decydujący się na czasowe zawieszenie działalności mają często wątpliwości, czy w okresie zawieszenia działalności mogą rozliczać VAT naliczony z faktur dokumentujących koszty związane z podtrzymaniem tej działalności. Jeśli podatnik spełni odpowiednie warunki, nie musi składać pliku JPK_V7. W ustawie nie ma jednak zakazu składania pliku w okresie zawieszenia działalności - tym samym podatnik ma prawo do złożenia pliku JPK_V7, który dotyczy poniesionych w tym okresie kosztów. Jeżeli jednak podatnik w okresie zawieszenia działalności nie zdecyduje się na składanie pliku, wówczas powinien na bieżąco prowadzić ewidencję tych zakupów, a następnie wykazać je zbiorczo w pierwszej deklaracji złożonej po wznowieniu działalności.

Przypomnijmy, że brak obowiązku składania deklaracji w zakresie VAT nie dotyczy:

- podatników dokonujących wewnątrzwspólnotowego nabycia towarów,

- podatników dokonujących importu usług lub nabywających towary, w zakresie których są podatnikami,

- okresów rozliczeniowych, w których zawieszenie wykonywania działalności gospodarczej nie trwało przez pełny okres rozliczeniowy,

- okresów rozliczeniowych, w których podatnik miał obowiązek rozliczenia podatku z tytułu wykonywania czynności podlegających opodatkowaniu oraz za okresy, za które podatnik ma obowiązek sporządzić korektę podatku naliczonego.

W wymienionych powyżej przypadkach należy terminowo składać plik JPK_V7, nawet wtedy gdy są to tzw. „deklaracje zerowe”.

Zawieszenie działalności w systemie wFirma.pl

Przedsiębiorca, który podejmie decyzję o zawieszeniu, w systemie wFirma.pl powinien dokonać pewnych formalności w tym zakresie oraz dopełnić czynności w systemie wywołujących konsekwencje związane z zawieszeniem.