Usługi CEIDG oraz konto przedsiębiorcy zostały przeniesione do serwisu biznes.gov.pl. Umożliwia on założenie firmy, aktualizację danych, jak również zamknięcie czy zawieszenie działalności. Sprawdź, jak wypełnić wniosek CEIDG-1 i tym samym jak założyć firmę? Odpowiedź na te pytania udzielona zostanie w artykule!

Co to jest CEIDG?

Centralna Ewidencja i Informacja o Działalności Gospodarczej (CEIDG) to system elektroniczny, który gromadzi dane o wszystkich przedsiębiorcach prowadzących działalność w formie jednoosobowej działalności gospodarczej lub spółki cywilnej. Zgodnie z art. 3 ustawy o CEIDG i Punkcie Informacji dla Przedsiębiorcy, ewidencję w systemie teleinformatycznym prowadzi minister właściwy do spraw gospodarki. W związku z tym wszystkie dane z CEIDG lub do CEIDG przekazywane są w formie elektronicznej.

Centralna Ewidencja i Informacja o Działalności Gospodarczej została założona między innymi po to, aby ułatwić dostęp do danych przedsiębiorcom. Dzięki temu podatnicy w prosty sposób mogą założyć działalność, aktualizować dane podmiotu, zawiesić i wznowić, a nawet zlikwidować firmę, wypełniając wniosek CEIDG-1.

Wpis do ewidencji działalności gospodarczej

Wniosek o wpis do ewidencji (CEIDG-1) jest jednocześnie zgłoszeniem identyfikacyjnym do urzędu skarbowego osoby fizycznej prowadzącej samodzielnie działalność gospodarczą, oświadczeniem o wyborze formy opodatkowania podatkiem dochodowym, wnioskiem o wpis do Krajowego Rejestru Urzędowego Podmiotów Gospodarki Narodowej (REGON) i zgłoszeniem płatnika składek do ZUS-u lub KRUS-u.

Należy jednak mieć na uwadze, że mimo iż wniosek CEIDG-1 jest równocześnie zgłoszeniem do urzędu skarbowego, Zakładu Ubezpieczeń Społecznych czy KRUS-u, to przedsiębiorca w celu zarejestrowania się do ubezpieczeń w ZUS-ie oraz podatku VAT powinien złożyć dodatkowo stosowne deklaracje odpowiednio w ZUS i US.

Ewidencja działalności gospodarczej - gdzie wypełnić wniosek?

Obecnie przedsiębiorcy, którzy chcą rozpocząć działalność lub ją prowadzą i planują dokonać zmian na formularzu CEIDG-1, mogą skorzystać z serwisu biznes.gov.pl. Głównym celem serwisu jest ułatwienie przedsiębiorcom założenia własnej firmy. Biznes.gov.pl, działający w sieci, pozwala na składanie wniosku bez wychodzenia z domu. Co więcej, z takiego udogodnienia mogą także skorzystać przedsiębiorcy z już otwartą działalnością, którzy chcą wprowadzić zmiany, zawiesić, wznowić lub zlikwidować firmę – dane w serwisie zostały przeniesione z dotychczasowej platformy CEIDG. W ten sposób udostępniono podatnikom szybsze i prostsze metody kontaktowania się z urzędem. Ponadto serwis służy również do składania wniosków przekazywanych drogą elektroniczną do instytucji państwowych.

Rejestracja w serwisie możliwa jest za pośrednictwem Profilu Zaufanego, e-dowodu lub adresu e-mail, przy czym przy logowaniu przedsiębiorca może uwierzytelnić dane wyłącznie przy użyciu Profilu Zaufanego bądź e-dowodu.

Przedsiębiorca ma również możliwość logowania się za pośrednictwem podanego adresu e-mail oraz hasła, jeśli rejestracja w serwisie nastąpiła z wykorzystaniem Profilu Zaufanego lub e-dowodu.

CEIDG-1, jak i kiedy skorzystać z formularza?

Wniosek CEIDG-1 służy przede wszystkim rejestracji nowo założonej działalności gospodarczej, jednakże ma też szersze zastosowanie. Działający już na rynku podatnicy zgłaszają na nim do urzędu zmiany w danych firmy oraz decyzje o zawieszeniu, wznowieniu lub zlikwidowaniu prowadzonej działalności.

Co ważne, CEIDG-1 spełnia także dodatkowe funkcje, dzięki czemu kontakty podatnika z urzędem są znacznie łatwiejsze pod względem formalnym. Składając wniosek CEIDG-1, przedsiębiorca składa jednocześnie:

- wniosek o wpis do krajowego rejestru urzędowego podmiotów gospodarki narodowej REGON;

- zgłoszenie identyfikacyjne albo aktualizacyjne do naczelnika urzędu skarbowego NIP;

- oświadczenie o wyborze formy opodatkowania podatkiem dochodowym od osób fizycznych;

- zgłoszenie albo zmianę zgłoszenia płatnika składek do Zakładu Ubezpieczeń Społecznych;

- oświadczenie o kontynuowaniu ubezpieczenia społecznego rolników.

Wpis do ewidencji działalności gospodarczej dla nowego przedsiębiorcy

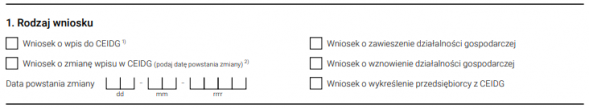

Pierwsze pole do uzupełnienia na formularzu CEIDG-1 to 1. „Rodzaj wniosku”, a więc dotyczy celu jego złożenia. W tym miejscu nowy przedsiębiorca powinien zaznaczyć pozycję „Wniosek o wpis do CEIDG”.

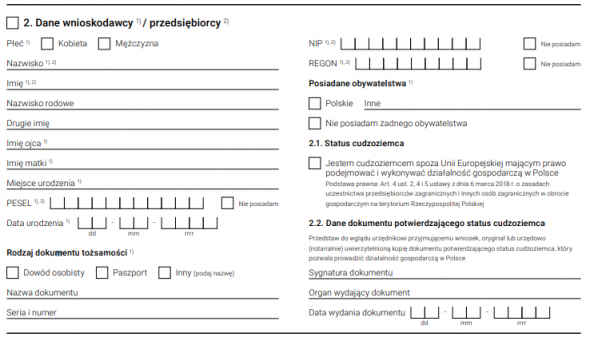

W części 2. „Dane wnioskodawcy / przedsiębiorcy” podatnik uzupełnia swoje dane osobowe: płeć, nazwisko, imię, nazwisko rodowe, drugie imię (o ile występuje), imię ojca, imię matki, miejsce urodzenia, PESEL (jeśli wnioskodawca nie posiada numeru, zaznacza opcję „Nie posiadam”), datę urodzenia, rodzaj dokumentu tożsamości wraz z jego nazwą, serią i numerem. Następnie należy podać NIP oraz REGON (jeśli wnioskodawca nie posiada, zaznacza opcję „Nie posiadam”, posiadane obywatelstwa (jeśli wnioskodawca nie posiada obywatelstwa, zaznacza opcję „Nie posiadam żadnego obywatelstwa”).

Cześć 2.1. „Status cudzoziemca” zaznacza wyłącznie wnioskodawca, który jest cudzoziemcem, uzupełniając przy tym część 2.2. „Dane dokumentu potwierdzającego status cudzoziemca”.

- osobę fizyczną nieposiadającą obywatelstwa polskiego,

- osobę prawną z siedzibą za granicą,

- jednostkę organizacyjną niebędącą osobą prawną posiadającą zdolność prawną, z siedzibą za granicą.

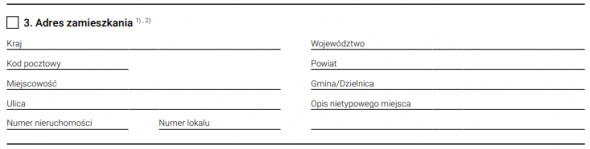

Część 3. „Adres zamieszkania” jest przeznaczona na wpisanie adresu zamieszkania podatnika, jeśli natomiast chodzi o „Opis nietypowego miejsca” – jest zazwyczaj pozostawiane puste, chyba że podatnik uzna swoje miejsce zamieszkania w jakiś sposób za nietypowe.

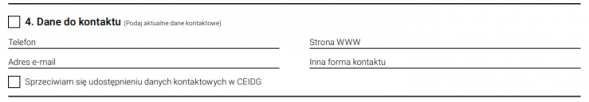

W części 4. „Dane do kontaktu” wnioskodawca wskazuje posiadane przez siebie dane do kontaktu, w tym telefon, adres e-mail, stronę WWW lub inną formę kontaktu, w oparciu o którą np. urząd może skontaktować się z przedsiębiorcą.

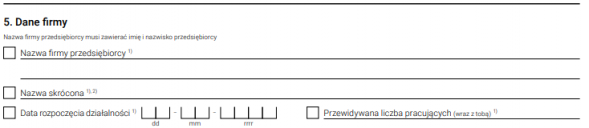

W części 5. „Dane firmy” wnioskodawca uzupełnia podstawowe informacje dotyczące jego firmy.

W polu pierwszym, gdzie uzupełniana jest nazwa, należy pamiętać, że w nazwie firmy nieposiadającej osobowości prawnej (czyli działalności gospodarczej prowadzonej przez osobę fizyczną lub też spółki cywilnej) musi być zawsze zawarte imię i nazwisko właściciela/li. W związku tym sama nazwa „P.H.U. Pszczółka” to za mało, we wniosku należy wpisać np. „P.H.U. Pszczółka Jan Pszczelarz”.

Wnioskodawca może również wskazać nazwę skróconą działalności gospodarczej – może być ona nadana dowolnie, bez obowiązku zamieszczenia w niej imienia i nazwiska przedsiębiorcy. W tym miejscu można wprowadzić maksymalnie 31 znaków, bowiem taka ich liczba dopuszczalna jest w zgłoszeniu płatnika do ubezpieczeń w ZUS-ie. Jest to pole istotne ze względu na fakt, że nazwa skrócona podawana jest dla potrzeb ZUS-u. Dlatego nawet jeśli przedsiębiorca nie decyduje się na stworzenie krótszej nazwy własnej działalności, pozycję tę powinien uzupełnić swoim imieniem i nazwiskiem.

Następnie należy wskazać datę rozpoczęcia działalności, a w polu „Przewidywana liczba zatrudnionych” podać liczbę osób zatrudnionych wraz z przedsiębiorcą.

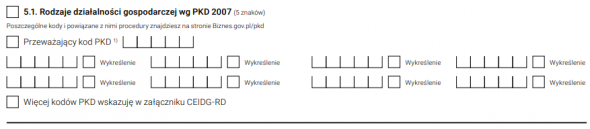

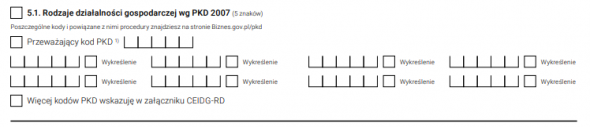

Część 5.1. „Rodzaje działalności gospodarczej wg PKD 2007” jest równie istotna, bowiem w tym miejscu przedsiębiorca musi zadeklarować rodzaj działalności, jaką będzie wykonywał. Kategorie działalności gospodarczej są ujęte w specjalnym zbiorze – Polskiej Klasyfikacji Działalności (PKD 2007).

We wniosku CEIDG-1 można wpisać do 9 rodzajów działalności prowadzonych w ramach jednej firmy – w tym jeden przeważający. W przypadku gdy liczba ta okaże się zbyt mała, podatnik może skorzystać z załącznika CEIDG-RD, zaznaczając pole „Więcej kodów PKD wskazuję w załączniku CEIDG-RD”.

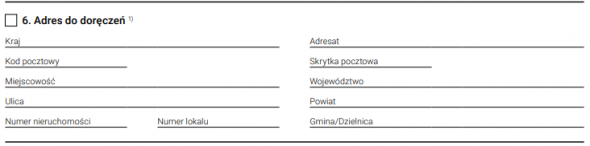

Część 6. „Adres do doręczeń” dotyczy adresu, pod którym urząd może kontaktować się z przedsiębiorcą. Adres doręczeń może różnić się od miejsca prowadzonej działalności – w takiej sytuacji korespondencja będzie przychodzić na adres inny niż firmowy. Istotne jest, że adres do doręczeń może być umiejscowiony wyłącznie na terytorium Polski.

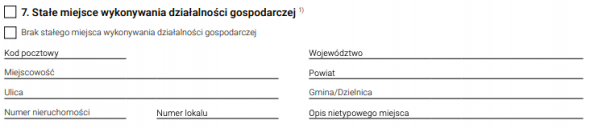

W części 7. „Stałe miejsce wykonywania działalności gospodarczej” wnioskodawca wskazuje miejsce, w którym prowadzona jest działalność gospodarcza.

Przedsiębiorca może nie posiadać stałego miejsca prowadzenia działalności, wówczas oznacza pole „Brak stałego miejsca prowadzenia działalności”.

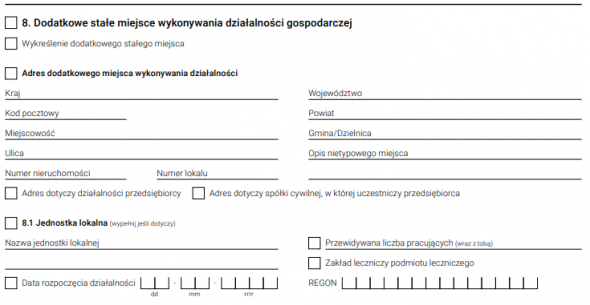

Jeśli działalność gospodarcza jest wykonywana w więcej niż jednym miejscu – tzn. występują dodatkowe oddziały, punkty sprzedaży czy świadczenia usług itp. – należy uwzględnić taką sytuację w składanym wniosku. Służy do tego część 8. „Dodatkowe stałe miejsce wykonywania działalności gospodarczej”, w której należy wskazać kraj, województwo, powiat, gminę, miejscowość, numer nieruchomości i numer lokalu, a także informację, czy adres ten dotyczy działalności wykonywanej przez przedsiębiorcę, czy też przez spółkę cywilną, której jest on członkiem.

W przypadku gdyby miejsc dodatkowych, w których prowadzona jest działalność, było więcej niż jedno, podatnik powinien posłużyć się załącznikiem CEIDG-MW.

Części 8.1. i 8.2. uzupełnia wnioskodawca, który będzie prowadził jednostkę lokalną.

Jeżeli przedsiębiorca prowadzi zakład leczniczy podmiotu leczniczego, taki jak: gabinet lekarski, dentystyczny, pielęgniarski, fizjoterapeutyczny, a także przychodnię lub szpital, powinien zaznaczyć pole „Zakład leczniczy podmiotu leczniczego”.

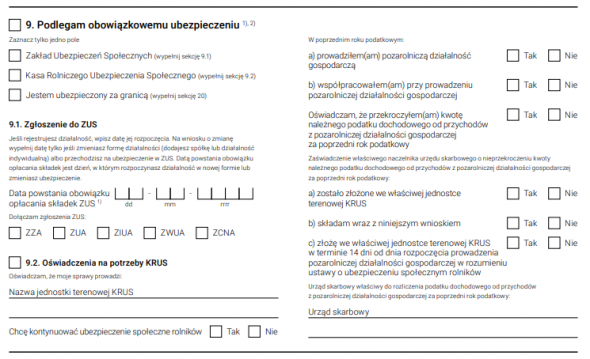

Część 9. „Podlegam obowiązkowemu ubezpieczeniu” to miejsce na wskazanie instytucji, w której przedsiębiorca będzie podlegać ubezpieczeniom.

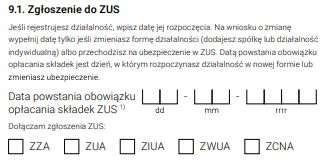

W 9.1. „Zgłoszenie do ZUS” dane wprowadza wnioskodawca, który będzie podlegać ubezpieczeniom w Zakładzie Ubezpieczeń Społecznych. Należy wskazać datę powstania obowiązku opłacania składek ZUS. Dla nowego przedsiębiorcy jest to data tożsama z terminem rozpoczęcia działalności gospodarczej, tym samym składając formularz CEIDG-1, podatnik automatycznie zostaje zgłoszony do ZUS-u jako płatnik składek.

Jeśli chodzi o kontakty z ZUS-em, koniecznie trzeba zwrócić uwagę na jedną istotną kwestię – CEIDG-1 służy do zgłoszenia przedsiębiorcy jako płatnika składek ZUS. Co ważne, od 20 maja 2017 roku istnieje możliwość złożenia rejestracyjnego ZUA i ZZA razem z wnioskiem CEIDG-1. Nie ma już konieczności przekazywania go do siedziby ZUS-u. Zgłoszenie zostanie przekazane bezpośrednio z urzędu gminy. Dokument można pobrać ze strony internetowej ZUS-u. Ponadto zakładający firmę może zapoznać się z poradnikiem zamieszczonym na stronie internetowej zakładu, a dotyczącym ubezpieczeń osób prowadzących pozarolniczą działalność gospodarczą i osób z nimi współpracujących.

- wybierz formularz ZUS ZUA, jeśli jako przedsiębiorca zgłaszasz siebie do ubezpieczenia społecznego i zdrowotnego,

- wybierz formularz ZUS ZZA, jeśli jako przedsiębiorca zgłaszasz się do ubezpieczenia zdrowotnego

- dokumenty rejestracyjne można złożyć razem z wnioskiem CEDIG-1 lub odrębnie w terminie 7 dni od daty rozpoczęcia działalności gospodarczej.

Natomiast w przypadku gdy osoba zakładająca firmę posiada inny tytuł do ubezpieczeń społecznych, powinna sama ustalić rodzaj ubezpieczeń, do których dokonuje zgłoszenia. Ewentualne informacje w tej kwestii podatnik może uzyskać, zgłaszając się do placówki ZUS-u.

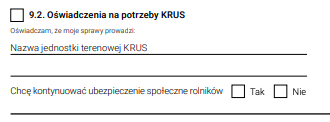

Z kolei część 9.2. „Oświadczenie na potrzeby KRUS” wypełnia wnioskodawca, gdy zakłada pozarolniczą działalność gospodarczą, który jest jednocześnie rolnikiem i zamierza nadal podlegać ubezpieczeniu społecznemu w ramach Kasy Rolniczego Ubezpieczenia Społecznego (KRUS).

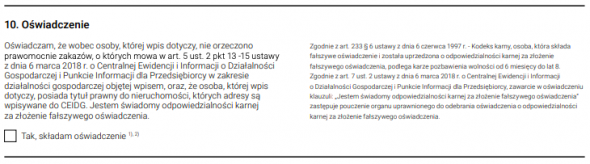

W części 10. „Oświadczenie” wnioskodawca oświadcza, że nie wydano wobec niego zakazu całkowitego wykonywania działalności gospodarczej oraz że posiada tytuł prawny do nieruchomości, których adresy wpisane są do CEIDG.

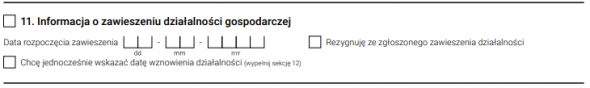

Dalsze części 11–13 wniosku nie odnoszą się do nowych przedsiębiorców. Informacje o nich zostaną zamieszczone w podrozdziałach dotyczących zawieszania, wznawiania i likwidowania działalności gospodarczej.

W części 14. „Urząd skarbowy” wnioskodawca podaje informacje o naczelniku urzędu skarbowego odpowiedniego dla danego przedsiębiorcy. Urzędem skarbowym właściwym dla celów VAT i PIT w przypadku prowadzenia jednoosobowej działalności gospodarczej jest urząd właściwy ze względu na adres zamieszkania podatnika, a w przypadku spółki cywilnej ze względu na adres siedziby firmy.

Warto w tym miejscu wspomnieć, że wniosek CEIDG-1 nie daje przedsiębiorcy prawa do odliczeń w zakresie podatku VAT. Aby zostać czynnym podatnikiem VAT, właściciel firmy musi udać się do właściwego urzędu skarbowego jeszcze przed dokonaniem pierwszej opodatkowanej podatkiem od towarów i usług czynności gospodarczej. W urzędzie należy złożyć druk VAT-R.

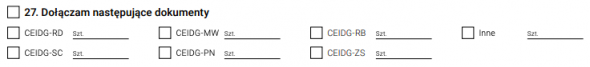

Jeśli podatnik posiada elektroniczny podpis, ma możliwość złożenia druku VAT-R wraz z wnioskiem CEIDG-1, wówczas w części 27. w poz. „Inne” należy wskazać, że do wniosku dołączane jest zgłoszenie VAT-R.

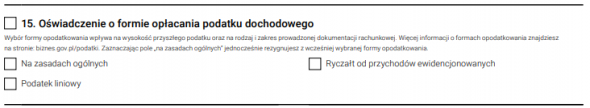

Przy części 15. „Oświadczenie o formie opłacania podatku dochodowego” warto zatrzymać się na dłużej, bowiem w tym miejscu podatnik deklaruje formę opodatkowania swojej działalności podatkiem dochodowym. Do wyboru są trzy rodzaje:

opodatkowanie na zasadach ogólnych – jest to podstawowa forma opodatkowania, w której wysokość podatku zależy od wysokości dochodu (przychód – koszty) zgodnie ze skalą podatkową; jest jedynym rodzajem opodatkowania, które uprawnia do skorzystania z ulg; decydując się na ten sposób, podatnik może skorzystać z tzw. kwoty zmniejszającej podatek;

opodatkowanie podatkiem liniowym – w tej formie kwota podatku również zależna jest od wysokości dochodu, jednakże występuje tu jedna stała stawka 19%; opodatkowania liniowego nie może wybrać przedsiębiorca, który w ramach działalności uzyskuje przychód z usług wykonywanych na rzecz byłego lub aktualnego pracodawcy, jeśli takie usługi były lub są świadczone także z tytułu umowy o pracę – wtedy formę liniową będzie można wybrać dopiero po roku;

opodatkowanie ryczałtem od przychodów ewidencjonowanych – w tym przypadku podatek płacony jest od całego przychodu przedsiębiorcy, niepomniejszonego o koszty, zgodnie z odpowiednimi stałymi stawkami. Wysokość stawki podatku jest zależna od rodzaju prowadzonej działalności, jednakże nie każda działalność może być opodatkowana ryczałtem – regulacje w tej kwestii zawarte są w ustawie o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Wybrana forma opodatkowania będzie wiązać przedsiębiorcę do końca roku podatkowego.

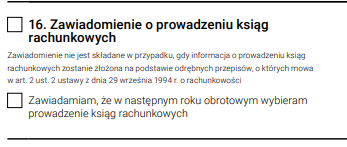

Część 16. należy wypełniać wyłącznie wtedy, gdy jako rodzaj dokumentacji podatnik wybierze księgi rachunkowe – czyli księgowość pełną, którą muszą prowadzić podmioty, u których obrót w ubiegłym roku podatkowym wyniósł ponad 2 mln euro (w 2022 roku, zgodnie z kursem z 1 października 2021 roku, limit w PLN wynosi 9 188 200 zł) oraz pozostałe podmioty wymienione w ustawie o rachunkowości (art. 2 ust. 1). Przedsiębiorstwa o obrotach mniejszych mogą, ale nie muszą decydować się na księgowość pełną.

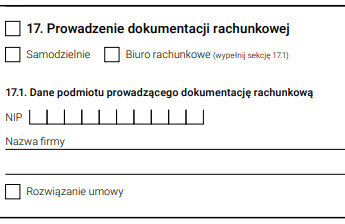

W części 17. „Prowadzenie dokumentacji rachunkowej” wnioskodawca wskazuje, czy będzie prowadził księgowość samodzielnie, czy przy pomocy biura rachunkowego.

Jeśli podatnik zdecyduje się samodzielnie prowadzić księgowość swojej firmy, zaznacza opcję „Samodzielnie”. Natomiast jeśli księgowość będzie prowadzona przez biuro rachunkowe, zaznacza się opcję „Biuro rachunkowe”, wskazując jego dane w 17.1.

Część 18. „Zakład pracy chronionej” dotyczy szczególnej formy prowadzenia działalności. Jeśli zdarzy się, że podatnik prowadzi zakład pracy chronionej, zaznacza opcję „Tak”, w innym przypadku zaznacza „Nie”.

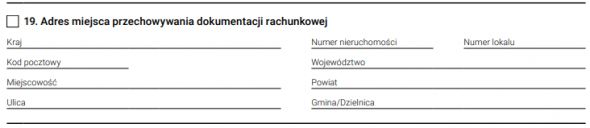

W części 19. „Adres miejsca przechowywania dokumentacji podatkowej” wnioskodawca wskazuje, gdzie przechowywana będzie prowadzona przez niego dokumentacja rozliczeniowa – adres ten powinien być faktycznym miejscem, w którym dostępna jest do wglądu dokumentacja księgowa.

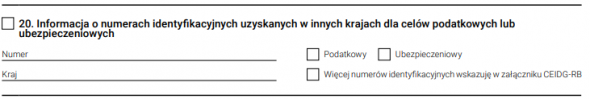

Cześć 20. „Informacja o numerach identyfikacyjnych uzyskanych w innych krajach dla celów podatkowych lub ubezpieczeniowych” dotyczy wyłącznie przedsiębiorców, którzy posiadają numery identyfikacyjne dla celów podatkowych uzyskane w innych kraju aniżeli Polska – wówczas należy wskazać numer identyfikacyjny, kraj oraz jego rodzaj.

W przypadku posiadania większej liczby numerów identyfikacyjnych wnioskodawca dane w tym zakresie wskazuje w załączniku CEIDG-RB, który należy dołączyć do wniosku rejestracyjnego.

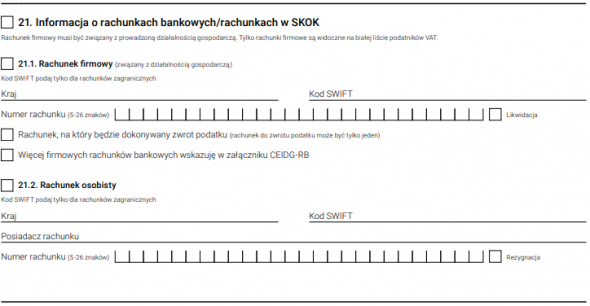

W części 21. „Informacja o rachunkach bankowych/rachunkach w SKOK” wnioskodawca wskazuje rachunki bankowe, które użytkowane będą w celach działalności gospodarczej. W przypadku posiadania rachunku firmowego dane w jego zakresie należy podać w 21.1. „Rachunek firmowy”, a dane w zakresie rachunku osobistego wykorzystywanego w działalności wskazuje się w 21.2. „Rachunek osobisty”. W części 21.1. podatnik może zaznaczyć opcję „Rachunek”, na który będzie dokonywany zwrot podatku. Jest to dobrowolne, jednak zaznaczenie tej opcji spowoduje, że np. zwrot podatku wynikający z zeznania rocznego zostanie dokonany właśnie na ten rachunek bankowy.

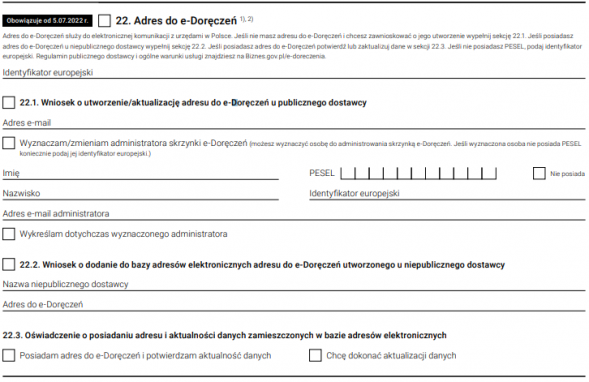

W części 22. „Adres do doręczeń” od 5 lipca 2022 roku wnioskodawcy będą mogli złożyć wnioski i oświadczenia związane z adrem do e-Doręczeń na potrzeby komunikacji elektronicznej z urzędami w Polsce.

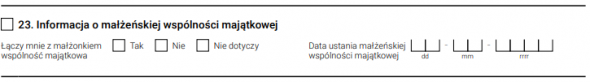

W części 23. „Informacja o małżeńskiej wspólności majątkowej” należy uzupełnić informację o tym, czy wnioskodawcę wiąże z małżonkiem wspólność majątkowa oraz podać datę, jeżeli taka wspólność ustała w trakcie wykonywania działalności gospodarczej (rozdzielność majątkowa).

W części 24. „Forma prowadzenia działalności” wnioskodawca wskazuje formę prawną zakładanej działalności, czyli czy jest to jednoosobowa działalność prowadzona indywidualnie, spółka cywilna, czy też przedsiębiorca prowadzi jednocześnie działalność jednoosobową i jest jednocześnie wspólnikiem spółki cywilnej.

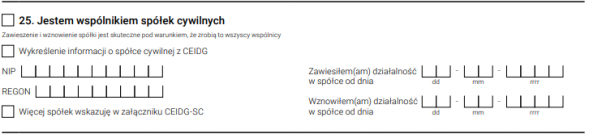

Część 25. „Jestem wspólnikiem spółek cywilnych” dotyczy wyłącznie wnioskodawców, którzy są wspólnikami spółek cywilnych i zaznaczyli tę informację w części 24. Jeśli wnioskodawca jest wspólnikiem w więcej niż jednej spółce cywilnej, dane w zakresie pozostałych wskazuje na załączniku CEIDG-SC, który należy dołączyć do zgłoszenia rejestracyjnego.

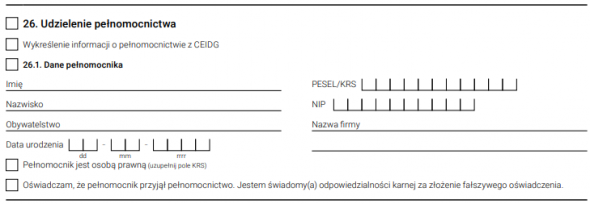

Część 26. „Udzielenie pełnomocnictwa” to miejsce, w którym podatnik może wskazać pełnomocnika swojej firmy. Nie jest to obowiązkowe – pozycja ta może pozostać pusta zarówno w przypadku, gdy pełnomocnictwo nie zostało nikomu udzielone, jak i gdy podatnik nie decyduje się na jego zgłoszenie.

Jeśli dane pełnomocnika zostaną umieszczone we wniosku, dostęp do nich – poza PESEL-em i miejscem zamieszkania – będzie można uzyskać poprzez bazę CEIDG. Pełnomocnik ma prawo reprezentować właściciela firmy podczas postępowań administracyjnych (z wyjątkiem spraw podatkowych i skarbowych) bez konieczności dołączania dodatkowej dokumentacji i uiszczania opłat skarbowych. Jedyna opłata skarbowa – w wysokości 17 zł – jest wymagana, jeśli to nie przedsiębiorca, ale pełnomocnik składa wniosek CEIDG-1 do urzędu. W takiej sytuacji musi on także przedstawić odpowiedni dokument pełnomocnictwa.

Bardzo ważny jest fakt, że wniosek CEIDG-1 służy wyłącznie do zgłaszania pełnomocników, nie można natomiast za jego pomocą takiego pełnomocnictwa ustanowić. Dlatego też zanim wpisze się dane w części 26., należy zapoznać się z odrębnymi przepisami – np. Kodeksem cywilnym – i zgodnie z nimi pełnomocnictwo ustanowić.

We wniosku CEIDG-1 można umieścić dane tylko jednego pełnomocnika. Jeśli zaistnieje potrzeba wprowadzenia większej liczby osób, trzeba skorzystać z dodatkowego załącznika CEIDG-PN – zaznaczając oczywiście odpowiednie pole na głównym formularzu.

Część 27. to ostatnia rubryka wniosku. Pozycja ta służy do uporządkowania aspektów formalnych – w tym miejscu podatnik umieszcza informację o rodzajach i liczbie załączników, które będą złożone razem z wnioskiem. Poniżej należy uzupełnić datę i miejsce złożenia wniosku oraz podpis – wnioskodawcy bądź też pełnomocnika.

Oprócz wymienionych wcześniej załączników podatnik ma do dyspozycji jeszcze jeden blankiet – CEIDG-POPR. Na tym arkuszu można wprowadzić korekty, w sytuacji gdyby podczas wypełniania CEIDG-1 lub któregokolwiek z dodatkowych załączników zdarzyła się pomyłka. W tabeli podatnik wprowadza nazwę części, której korekta dotyczy (np. CEIDG-1, CEIDG-RB itd.) oraz numer konkretnej rubryki i pola. Następnie należy uzupełnić poprawną treść, która powinna widnieć na wniosku. Dwie ostatnie kolumny przeznaczone są na podpis składającego oraz pieczęć i podpis organu przyjmującego.

Poprawnie wypełniony, podpisany i złożony formularz CEIDG-1 wraz z załącznikami i dodatkowymi drukami otwiera przed podatnikiem nową drogę kariery – własną działalność gospodarczą.

Wpis do CEIDG przy zmianie danych

Jak wspomniano wcześniej, kontakt przedsiębiorcy z formularzem CEIDG-1 nie kończy się wraz z momentem założenia działalności. Każda zmiana danych, którą należy zgłosić do urzędu, jest dokonywana właśnie za pomocą tego druku.

Oczywiście podczas wprowadzania modyfikacji podatnik nie musi wypełniać wszystkich rubryk koniecznych dla nowego przedsiębiorcy. W takim przypadku jest tylko kilka pól, które będą obowiązkowe – niezależnie od rodzaju zmiany. Z pozostałych rubryk wypełnia się tylko te, które są potrzebne.

Podczas składania wniosku o zmianę danych w części 1. podatnik zaznacza pozycję „Wniosek o zmianę wpisu w CEIDG”. W tym samym miejscu należy także wprowadzić datę powstania zmiany.

W części 2. „Dane wnioskodawcy/ przedsiębiorcy”, dotyczącej danych osobowych, należy wprowadzić przynajmniej numery PESEL, NIP i REGON, nazwisko, pierwsze imię oraz datę urodzenia.

Cudzoziemcy powinni dodatkowo wypełnić części 2.1. oraz 2.2.

Kolejne obowiązkowe pole to część 5. „Dane firmy”, gdzie koniecznie trzeba uzupełnić nazwę skróconą (jeśli firma takiej nie posiada, podaje się imię i nazwisko właściciela).

Jeśli podatnik w zgłoszeniu pierwotnym zadeklarował, że chce być ubezpieczony w ramach KRUS, powinien także zaznaczyć w części 9.2. „Chcę kontynuować ubezpieczenie społeczne rolników” opcję „Tak”.

Kolejna część, która bezwzględnie musi być wypełniona, to 14. „Urząd skarbowy” – czyli informacje dotyczące właściwego naczelnika urzędu skarbowego.

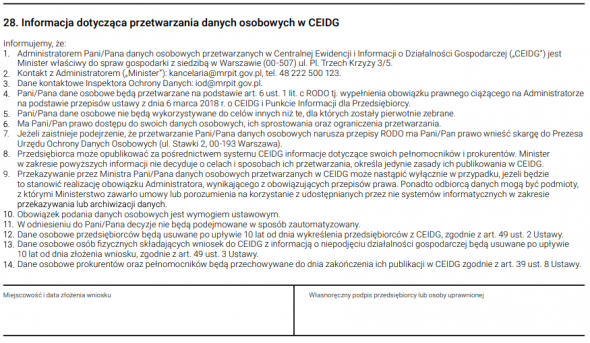

Zawsze należy także uzupełnić ostatnią część – 28. – „Informacja dotycząca przetwarzania danych osobowych w CEIDG”, wprowadzając swój podpis, datę i miejsce złożenia wniosku oraz ewentualnie liczbę odpowiednich załączników.

Podczas wprowadzania zmiany przedsiębiorca zawsze powinien zaznaczyć pole znajdujące się obok numeru rubryki, w którym modyfikacje będą wprowadzone. W przypadku sporej części rubryk podatnik jest zobowiązany do wprowadzenia zmian poprzez wypełnienie całej pozycji.

Przedsiębiorca, który decyduje się zmienić dotychczasową formę opodatkowania podatkiem dochodowym, powinien zwrócić szczególną uwagę na sposób dokonywania takich modyfikacji – wniosek CEIDG-1 służy bowiem wyłącznie do informowania o wprowadzonych zmianach.

Szczególne zasady dotyczą modyfikacji pól związanych z PKD 2007 – czyli rodzajów prowadzonej działalności w części 5.1. „Rodzaje działalności gospodarczej wg PKD 2007”. Nie można w tym miejscu wykreślić przeważającego rodzaju działalności, a jedynie go zmodyfikować. W tym celu podatnik powinien zakreślić kwadracik znajdujący się w oknie „Przeważający kod PKD” i wpisać nowy kod.

W tym miejscu formularza można także dodawać lub usuwać kody. Wprowadzając nowe, wystarczy wpisać nowy kod, rozpoczynając od pozycji drugiej. Natomiast podczas usuwania także należy wprowadzić odpowiedni kod i zaznaczyć znajdujące się obok pole „Wykreślenie”.

Powyższe zasady stosuje się zarówno dla czynności wykonywanych w głównym miejscu prowadzenia działalności gospodarczej, jak i podczas zmiany kodów dla miejsc dodatkowych.

Dane dotyczące spółek cywilnych, znajdujące się w części 25., również mogą być zmienione przy zastosowaniu wniosku CEIDG-1. Wspólnicy, korzystając w tym celu z formularza, muszą zaznaczyć pole 25, a kolejne pozycje wypełniać zgodnie z potrzebami. I tak, jeśli:

- przedsiębiorca przystępuje do spółki, jest zobowiązany do podania w tym miejscu NIP-u i REGON-u spółki, w której jest wspólnikiem;

- wykonywanie działalności w spółce zostanie zawieszone, uzupełnić należy pozycje jak powyżej (NIP oraz REGON), a także wskazać konkretną datę w polu „Zawiesiłem(am) działalność w spółce od dnia”;

- ma miejsce wznowienie działalności w spółce przez wspólników – uzupełniają pola NIP, REGON oraz wraz z datą wznowienia w polu „Wznowiłem(am) działalność w spółce od dnia”;

- ma miejsce likwidacja spółki – wypełnić należy, tak jak we wszystkich wcześniejszych przypadkach, NIP oraz REGON oraz dodatkowo zaznacza się pole „Wykreślenie informacji o spółce cywilnej z wpisu w CEIDG”.

W przypadku gdy przedsiębiorca decyduje się na wprowadzenie zmian dotyczących informacji o:

rachunkach bankowych (część 21.)

małżeńskiej wspólności majątkowej (część 23.)

lub też udzielonych pełnomocnictwach (część 26.)

nie ma obowiązku wypełniania ponownie całych rubryk. W takiej sytuacji należy zaznaczyć kwadrat przy odpowiedniej pozycji, a następnie uzupełnić jedynie potrzebne elementy wniosku.

Wpis CEIDG-1 podczas zawieszania działalności gospodarczej

Prowadzenie własnej działalności gospodarczej jest związane także z ryzykiem – chociaż każdy przedsiębiorca dąży do rozwoju i dobrostanu swojej firmy, nieprzewidziane wypadki losowe mogą spowodować pewne problemy. Dla takich sytuacji w przepisach została przewidziana możliwość zawieszenia działalności gospodarczej. W przypadku gdy zawieszeniu ma ulec spółka, należy pamiętać, że taką decyzję podjąć muszą wszyscy jej wspólnicy i każdy z nich powinien przedstawić w urzędzie odpowiednie zgłoszenie.

Do zawiadomienia urzędu o zawieszeniu działalności służy także wniosek CEIDG-1. W takiej sytuacji należy zaznaczyć w części 1. „Rodzaj wniosku” opcję „Wniosek o zawieszenie działalności gospodarczej”, wskazując datę, od kiedy nastąpi zawieszenie.

Następnie podatnik powinien wypełnić dane w części 2. „Dane wnioskodawcy/ przedsiębiorcy” – jednakże nie wszystkie. Konieczne jest podanie numerów PESEL, NIP oraz REGON, nazwiska, imienia oraz daty urodzenia.

W dalszej części 3. „Adres zamieszkania” niezbędne jest podanie informacji o miejscu zamieszkania.

Dodatkowo konieczne jest wskazanie nazwy pełnej i skróconej firmy w części 5., adresu siedziby działalności w części 7. oraz dodatkowych adresów prowadzenia działalności w części 8.

Ponadto jeśli podatnik korzysta z ubezpieczenia w ramach KRUS, jest zobowiązany do zadeklarowania w części 9.2. chęci do dalszego korzystania z tej możliwości.

Informację o zawieszeniu działalności podatnik podaje w części 11. CEIDG-1. W tym celu należy zaznaczyć rubrykę 11. poprzez znajdujący się obok tytułu kwadrat. Następnie przedsiębiorca uzupełnia datę rozpoczęcia zawieszenia.

Dodatkowo należy wskazać także informację o naczelniku urzędu skarbowego w części 14.

Przedsiębiorcy, którzy są wspólnikami spółek cywilnych, powinni także uzupełnić część 25. formularza.

CEIDG-1 wpis podczas wznawiania działalności gospodarczej

Wypełniając wniosek mający służyć zawiadomieniu o wznowieniu działalności gospodarczej, podatnik w części pierwszej 1. wybiera jako rodzaj wniosku opcję „Wniosek o wpis informacji o wznowieniu działalności gospodarczej”.

Następnie w części 2. uzupełnia wybrane, konieczne dane osobowe – PESEL, NIP, REGON, nazwisko, imię, miejsce i datę urodzenia oraz posiadane obywatelstwo.

Także części 2.1. oraz 2.2. powinny być dodatkowo wypełnione, jeśli wniosek o wznowienie działalności składa cudzoziemiec.

Dalsze informacje, które należy uzupełnić w formularzu, to adres zamieszkania w części 3., nazwa firmy pełna i skrócona w części 5. oraz data powstania obowiązku opłacania składek ZUS w części 9.1.

Ponadto jeśli podatnik korzysta z ubezpieczenia w ramach KRUS, jest zobowiązany do zadeklarowania w pozycji 9.2. chęci do dalszego stosowania tej możliwości.

Dodatkowo wymagane jest złożenie oświadczenia w części 10.

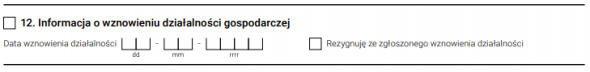

Informację o wznowieniu wykonywania działalności gospodarczej przedsiębiorca przedstawia w części 12. Należy tu zaznaczyć kwadrat obok tytułu, a następnie wprowadzić datę ponownego uruchomienia firmy. Co ważne, data ta nie może być wcześniejsza niż termin złożenia wniosku.

Natomiast przedsiębiorcy, którzy są wspólnikami spółek cywilnych, powinni także uzupełnić część 25. formularza.

Złożenie do urzędu wniosku CEIDG-1 automatycznie skutkuje przywróceniem podatnikowi możliwości korzystania z ubezpieczeń społecznych. W oparciu o taką informację ZUS sporządzi odpowiednie dokumenty i poinformuje o tym fakcie przedsiębiorcę.

Wznowienie działalności to także przywrócenie obowiązku rozliczania zaliczek z tytułu podatku dochodowego oraz składania deklaracji podatkowej JPK_V7.

CEIDG-1 wpis podczas likwidacji działalności

Jak już wspomniano wcześniej, założenie działalności gospodarczej wiąże się z ryzykiem, że firma okaże się niedochodowa. Może zdarzyć się, że przedsiębiorca będzie zmuszony do likwidacji swojego przedsiębiorstwa.

Zlikwidować można zarówno przedsiębiorstwo funkcjonujące w pełni, jak i znajdujące się w stanie zawieszenia. W celu wyrejestrowania firmy przedsiębiorca powinien skorzystać z formularza CEIDG-1. Podczas wypełniania w części 1. należy jako rodzaj wniosku wybrać opcję „Wniosek o wykreślenie przedsiębiorcy z CEIDG”.

W kolejnym kroku podatnik podaje wybrane dane personalne w części 2. – PESEL, NIP i REGON, nazwisko, imię, datę urodzenia.

Potem wnioskodawca wprowadza nazwę firmy pełną i skróconą w części 5.

Ponadto jeśli podatnik korzysta z ubezpieczenia w ramach KRUS, jest zobowiązany do wypełnienia części 9.2.

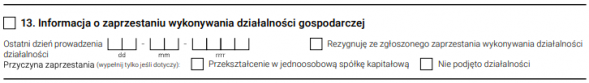

Informację dotyczącą likwidacji podatnik wpisuje w części 13., wybierając kwadrat obok tytułu rubryki oraz wprowadzając datę zakończenia działalności gospodarczej.

Koniecznie jest wskazanie informacji na temat naczelnika urzędu skarbowego w części 14.

Jak widać, stworzenie wniosku CEIDG-1 znacznie przybliżyło przedsiębiorców do wizji „jednego okienka”. Dzięki niemu uproszczona została procedura związana z zakładaniem, zawieszeniem, wznowieniem, likwidacją oraz wprowadzaniem zmian w działalności gospodarczej.

Oprócz uniwersalności formularza także kilka różnych dróg złożenia wniosku – do wyboru – i możliwość udania się w tym celu do dowolnego urzędu gminy ułatwiły działania na rzecz firmy.