W piątek 26 października 2018 r. senat przyjął bez poprawek ustawę zmieniającą zasady rozliczeń samochodów. Projekt zatem jest coraz bliżej wejścia w życie – czeka na podpis Prezydenta. Zobaczmy, jakie zmiany przynieść ma nam rok 2019 w rozliczeniu samochodów używanych w firmie!

5 najważniejszych zmian – jak rozliczyć samochód w firmie 2019?

Poniżej przedstawiamy 5 najważniejszych zmian w rozliczaniu samochodów osobowych w firmie po 1 stycznia 2019 roku:

-

nowy limit kosztów dla samochodów osobowych używanych prywatnie i firmowo – tylko 75% wydatków eksploatacyjnych na samochód (paliwo, myjnia, serwis) będzie kosztem firmowym;

-

limit kosztów 75% nie dotyczy opłat i rat leasingu operacyjnego samochodów osobowych, te wciąż będą mogły być w całości kosztem, pod warunkiem nieprzekroczenia limitu, o którym mowa w punkcie niżej;

-

podniesiony limit kosztów leasingu i amortyzacji samochodów osobowych do 150 tys. zł (w tym hybrydy) i 225 tys. zł (pojazdy elektryczne);

-

likwidacja kilometrówki dla celów podatku dochodowego przy rozliczaniu samochodów prywatnych używanych w działalności;

-

nowy limit kosztów dla samochodów prywatnych – tylko 20% wydatków związanych z pojazdem w kosztach firmowych.

Limit kosztów dla samochodów wynajmowanych (ale niespełniających warunku leasingu) w użytku mieszanym

Kosztem uzyskania przychodu w przypadku aut niebędących środkiem trwałym będzie jedynie 75% poniesionych wydatków na paliwo, eksploatację czy ubezpieczenie.

Limit 75% nie dotyczy rat leasingu!

Limit kosztów związany z amortyzacją samochodów firmowych

Obecny limit amortyzacji samochodów osobowych to 20 tys. euro, czyli w przeliczeniu ok. 86 tys. zł. Od roku 2019 limit ten ma wzrosnąć do:

-

225 000 zł – dla elektrycznych samochodów osobowych (uwaga nie dotyczy hybryd),

-

150 000 zł – dla pozostałych samochodów osobowych (w tym hybryd).

Zmiana oznacza, że podatnicy inwestujący w drogie samochody osobowe zyskają możliwość obniżenia podatku dochodowego o większą kwotę niż dotychczas.

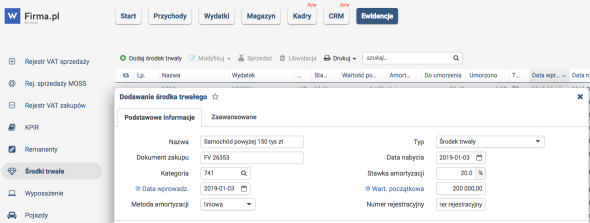

W systemie wfirma.pl limit kosztów amortyzacji środka trwałego wyliczany jest automatycznie na podstawie danych wprowadzonych podczas dodawania środka trwałego w postaci samochodu osobowego do systemu EWIDENCJE » ŚRODKI TRWAŁE » DODAJ ŚRODEK TRWAŁY.

Dodany w ten sposób środek trwały, którego wartość przekracza ustawowy limit księgowany jest na podstawie odpisów amortyzacyjnych podzielonych automatycznie przez system na część stanowiącą KUP - czyli koszt uzyskania przychodu i część stanowiącą NKUP - czyli wykraczającą ponad limit i nie ujmowaną w kosztach uzyskania przychodu dla celów wyliczeń podatkowych.

Limit kosztów leasingu, najmu lub dzierżawy samochodu

Limitem 150 tys. zł (samochody spalinowe i hybrydy) i 225 tys. zł (pojazdy elektryczne) zostanie objęty również leasing operacyjny pojazdów osobowych. Obecnie limitów nie stosowano w takich przypadkach.

Limit kosztów składek na ubezpieczenie drogich samochodów osobowych

Ubezpieczenie AC samochodu osobowego, którego wartość przekraczać będzie 150 tys. zł, będzie limitowane. W kosztach będzie można ująć jedynie część składki ubezpieczeniowej pozostającej w proporcji, w jakiej kwota 150 tys. zł pozostaje do wartości samochodu przyjętej dla celów ubezpieczenia, czyli podobnie jak było to do tej pory, z tym że zmienia się limit ograniczenia z 20 tys. euro na 150 tys. euro.

Likwidacja kilometrówki dla prywatnych samochodów osobowych używanych w firmie

Obecnie samochody prywatne przedsiębiorców niebędące pojazdami firmowymi (czyli niewniesione do ewidencji środków trwałych), ale używane w działalności, rozliczane są na zasadach kilometrówki.

Od 2019 roku kilometrówka w przypadku samochodów prywatnych nie będzie wymagana, ale przedsiębiorca będzie mógł ująć w kosztach jedynie 20% poniesionych wydatków na samochód prywatny używany w działalności (paliwo, myjnia, drobne naprawy, ubezpieczenie).

Szczegółowa kilometrówka przy 100% wykorzystaniu samochodu dla firmy zostaje!

Zastanawiając się, jak rozliczyć samochód w firmie, który jest używany wyłącznie dla celów firmowych, należy mieć na uwadze, że nic się w tej kwestii nie zmieniło. Wciąż będzie możliwe ujmowanie 100% wydatków w kosztach firmowych i odliczanie 100% podatku VAT, ale przy tym konieczne jest prowadzenie szczegółowej kilometrówki z podawaniem stanów licznika.

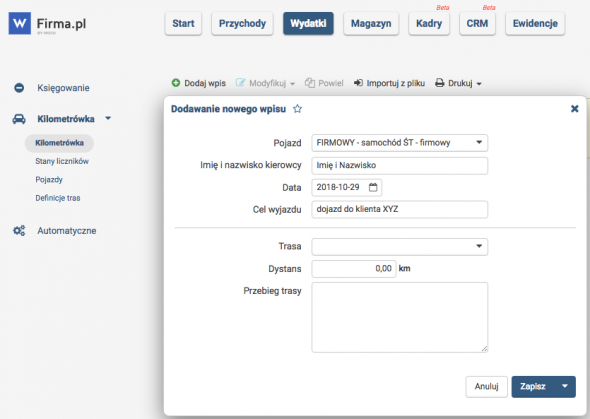

W systemie wfirma.pl aby dodać wpis dotyczący kilometrówki samochodu używanego w 100% dla celów firmowych należy przejść do zakładki WYDATKI » KILOMETRÓWKA » DODAJ WPIS.