Przedsiębiorcy posiadający firmowe samochody – które z mocy prawa nie są uznawane za pojazdy ciężarowe – by móc odliczyć od nich 100% VAT, muszą spełnić dodatkowe formalności, dzięki którym możliwe będzie wykluczenie ich użytku prywatnego. Formalnościami, o których mowa, jest prowadzenie kilometrówki, zgłoszenie pojazdu na druku VAT 26 oraz sporządzenie regulaminu użytkowania pojazdu w firmie. W artykule omówione zostaną kwestie związane z najważniejszym obowiązkiem, tj. zgłoszeniem pojazdu na druku VAT 26.

Zasady odliczenia VAT od wydatków związanych z pojazdami a złożenie VAT 26

Użytkując w ramach działalności pojazd osobowy przedsiębiorca ma prawo bez wypełnienia dodatkowych formalności odliczyć 50% podatku VAT od wydatków związanych z pojazdem. Do wydatków, od których podatnik może odliczyć VAT może zaliczyć, m.in.:

- paliwo,

- naprawy i konserwacja pojazdu,

- opłaty za autostrady i parkingi,

- usługi związane z pojazdem, tj. myjnia, wymiana opon czy przeglądy techniczne,

- usługi leasingowe i raty leasingu.

Podatnik ma jednak możliwość odliczenia 100% VAT od wydatków związanych z pojazdem osobowym, jeśli pojazd będzie użytkowany wyłącznie w celach związanych z działalnością oraz zostaną spełnione poniższe warunki:

- pojazd zostanie zgłoszony do urzędu skarbowego na formularzu VAT 26,

- prowadzona będzie ewidencja przebiegu pojazdu (tzw. kilometrówka),

- sporządzony zostanie regulamin użytkowania pojazdu w ramach działalności.

Z kolei jeśli mowa o pojeździe ciężarowym użytkowanym w ramach działalności to 100% odliczenie VAT przysługuje bez względu na sposób użytkowania pojazdu oraz bez dodatkowych formalności, jeśli jest to samochód powyżej 3,5t lub poniżej 3,5t konstrukcyjnie przeznaczony do działalności, czyli jeden rząd siedzeń i aktualne VAT-1 lub VAT-2, czyli dodatkowe badanie techniczne potwierdzone zaświadczeniem z OSKP. W takim przypadku VAT 26 samochód ciężarowy nie musi być składany.

W innym przypadku, jeśli jest to pojazd, który nie spełnia definicji samochodu ciężarowego na gruncie PIT i VAT, w tym nie posiada aktualnego VAT-1 lub VAT-2, czyli brak zaświadczenia z OSKP, to:

- bez dodatkowych formalności podatnik ma prawo do odliczenia 50% VAT,

- a w przypadku odliczenia 100% VAT dla pojazdu użytkowanego wyłącznie w działalności należy spełnić warunki opisane dla pojazdu osobowego.

Kiedy składamy VAT 26?

Deklarację VAT 26 należy złożyć w przypadku gdy podatnik postanowił użytkować pojazd samochodowy tylko dla celów firmowych i tym samym chce odliczać 100% VAT, a co za tym idzie – również w przypadku pojazdów w leasingu, środkach trwałych lub użyczonych ujmować koszt podatkowy w 100%.

W przypadku pojazdu ciężarowego, który ma masę całkowitą powyżej 3,5 tony lub poniżej 3,5 tony, ale ma wbity w dowodzie VAT-1 lub VAT-2, nie jest konieczne dokonanie zgłoszenia na druku VAT 26, ponieważ w przypadku takiego pojazdu odgórnie, bez spełnienia dodatkowych warunków, można stosować 100% VAT i 100% ujęcia kosztu podatkowego. Zgłoszenie VAT 26 nie jest konieczne również w przypadku pojazdów, których konstrukcja wyklucza użycie ich do celów niezwiązanych z działalnością gospodarczą bądź powoduje, że ich użycie do celów niezwiązanych z działalnością jest nieistotne. Należą do nich:

- pojazdy samochodowe posiadające jeden rząd siedzeń oddzielony ścianą/trwałą przegrodą od części przeznaczonej do przewozu ładunków, klasyfikowane jako pojazd wielozadaniowy, van lub z otwartą częścią przeznaczoną do przewozu ładunków;

- pojazdy samochodowe posiadające kabinę kierowcy wraz z jednym rządem siedzeń, a nadwozie ze względu na konstrukcję stanowi oddzielny element pojazdu;

- pojazdy specjalne (jeżeli wynika to z przepisów o ruchu drogowym) dla określonych przeznaczeń:

- agregat elektryczny/spawalniczy;

- do prac wiertniczych;

- koparka, koparko-spycharka;

- ładowarka;

- podnośnik do prac konserwacyjno-montażowych;

- żuraw samochodowy.

Pobierz darmowy wzór formularza VAT 26 w formacie PDF

Termin złożenia VAT 26 do urzędu skarbowego

Od 1 października 2021 roku VAT-26 należy złożyć w urzędzie skarbowym w terminie do 25. dnia miesiąca następującego po miesiącu, w którym zostanie poniesiony pierwszy wydatek związany z pojazdem, nie później jednak niż w dniu przesłania ewidencji JPK_V7. W sytuacji gdy druk nie zostanie złożony w terminie, uznaje się, że pojazd samochodowy jest wykorzystywany wyłącznie do działalności gospodarczej podatnika dopiero od dnia złożenia formularza VAT-26 w urzędzie (przed tym terminem przysługuje podatnikowi 50% odliczenia VAT).

Druk VAT-26 można złożyć online lub w formie papierowej. W przypadku wersji online można skorzystać z systemów do księgowości online takich jak np. wFirma.pl. W celu złożenia druku online należy dokonać jego wysyłki, autoryzując ją podpisem kwalifikowanym bądź danymi autoryzującymi (imię i nazwisko, pesel/NIP, data urodzenia, kwota przychodu z zeznania rocznego składanego w ubiegłym roku). Nie jest możliwe podpisanie druku VAT-26 za pomocą Profilu Zaufanego i złożenia przez ePUAP.

Przykład 1.

Przedsiębiorca Marek 10 października nabył samochód osobowy, który postanowił przeznaczyć tylko dla celów firmowych. Do kiedy ma czas na złożenie VAT-26, jeśli plik JPK_V7 złożył 10 listopada?

Pan Marek na zgłoszenie pojazdu tylko do działalności ma czas do 10 listopada.

Przykład 2.

Pan Marek z przykładu 2. nie zdążył z terminowym zgłoszeniem informacji o wykorzystywaniu pojazdu tylko dla celów firmowych VAT-26. Czy może to zrobić po terminie?

W przypadku niezłożenia w terminie druku VAT-26 uznaje się, że pojazd samochodowy jest wykorzystywany wyłącznie do działalności gospodarczej podatnika dopiero od pierwszego dnia miesiąca, w którym podatnik złoży tę informację. Czyli jeśli druk zostanie złożony przez pana Marka po 10 listopada, to odliczenia 100% podatku VAT może dokonać dopiero względem wydatków poniesionych po 1 listopada. W odniesieniu do nabycia pojazdu dokonanego 10 października pan Marek będzie mógł odliczyć tylko 50% VAT – podobnie jak w przypadku innych wydatków poniesionych do 1 listopada.

Jaka kara za niewywiązywanie się lub nienależyte jego złożenie VAT 26?

W przypadku niewywiązania się z przekazania druku VAT-26 lub jego nienależytego złożenia należy mieć na uwadze, że podatnik podlegać będzie grzywnie do 720 stawek dziennych.

Urząd skarbowy może nie wymierzyć kary, jeśli podatnik złoży zapobiegawczo czynny żal i prawidłowy druk VAT-26 po terminie, ale przed dokonaniem czynności sprawdzających, kontrolnych lub wszczęciem postępowania podatkowego w zakresie podatku VAT. Trzeba przy tym pamiętać, by skorygować odliczony podatek VAT do właściwej wysokości, jeśli odliczono go w pełnej, mimo iż ona nie przysługuje.

Jak prawidłowo wypełnić VAT 26?

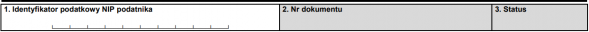

Wypełnianie formularza VAT-26 najlepiej rozpocząć od wpisania numeru identyfikacji podatkowej – NIP – w lewym górnym rogu dokumentu w pozycji nr 1 „Identyfikator podatkowy NIP”.

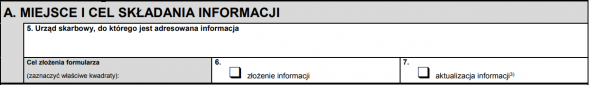

W części A formularza w pozycji nr 5 wpisuje się właściwy urząd skarbowy, do którego VAT-26 ma zostać złożony. Następnie należy określić cel złożenia formularza – zgłoszenie (pozycja nr 6) lub aktualizacja (pozycja nr 7). Jeśli zmianie ulega cel wykorzystywania pojazdu w firmie, trzeba zaznaczyć pole „aktualizacja informacji”. Dokonując aktualizacji, wniosek VAT-26 składa się w US najpóźniej dzień wcześniej niż w dniu, w którym zmiana ma nastąpić.

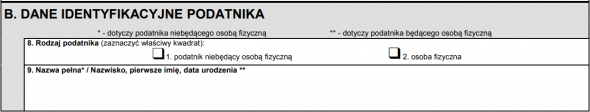

W części B formularza należy uzupełnić dane podatnika, który dokonuje zgłoszenia na druku VAT-26, takie jak:

- rodzaj podatnika – podatnik niebędący osobą fizyczną lub osoba fizyczna;

- nazwa pełna – jeżeli podatnik nie jest osobą fizyczną;

- nazwisko, pierwsze imię i data urodzenia – jeżeli zgłoszenia dokonuje osoba fizyczna.

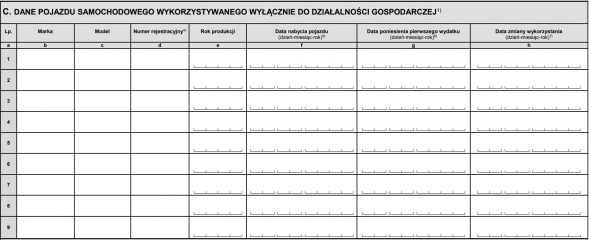

Część C formularza VAT-26 to główna część druku. Znajduje się tam tabela, w której należy uzupełnić dane dotyczące zgłoszonych pojazdów. Są to:

- marka pojazdu – pozycja D.1 w dowodzie rejestracyjnym;

- model pojazdu – pozycja D.3 w dowodzie rejestracyjnym;

- numer rejestracyjny – trzeba podać numer rejestracyjny zgłoszonego pojazdu, w tym również numer rejestracyjny pojazdu przyjętego w używanie na podstawie umowy najmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze;

- rok produkcji;

- datę nabycia pojazdu:

- w przypadku importu należy podać datę importu;

- w przypadku oddania pojazdu do używania po jego wytworzeniu należy podać datę oddania go do używania;

- w przypadku pojazdów używanych na podstawie umowy najmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze należy podać datę przyjęcia w używanie;

- w przypadku gdy datą poniesienia pierwszego wydatku jest data wpłaty przedpłaty/zaliczki/zadatku/raty na poczet pojazdu, który zostanie nabyty/przyjęty w używanie – w polu „data nabycia pojazdu” należy podać planowaną datę:

- oddania pojazdu do używania po jego wytworzeniu

- lub importu

- lub przyjęcia w używanie na podstawie umowy najmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze

– w zależności od tego, jaka sytuacja miała miejsce; - datę poniesienia pierwszego wydatku związanego z samochodem – należy podać datę poniesienia pierwszego wydatku. Przy czym może być nią również data wpłaty przedpłaty/zaliczki/zadatku/raty na poczet pojazdu, który zostanie nabyty/przyjęty w używanie;

- datę zmiany wykorzystywania pojazdu – tę część wypełnia się jedynie przy aktualizacji VAT-26, czyli gdy z części A zaznaczona została pozycja nr 7.

Natomiast w części D należy uzupełnić:

- imię;

- nazwisko;

- podpis podatnika lub osoby reprezentującej;

- telefon kontaktowy;

- datę wypełnienia formularza.

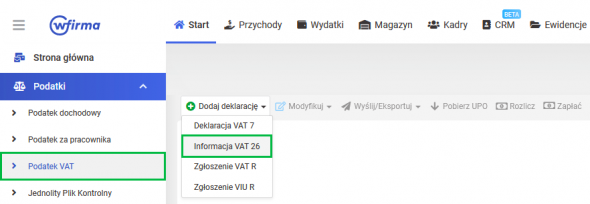

Jak wygenerować VAT-26 w systemie wFirma.pl?

System wFirma.pl umożliwia generowanie zgłoszenia VAT 26, w tym celu należy przejść do zakładki START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ » INFORMACJA VAT 26.