Nota korygująca jest dokumentem, który mogą wystawiać nabywcy towarów lub usług w przypadku, gdy od sprzedawcy otrzymali fakturę zawierającą pomyłki. Notą korygującą mogą być poprawione m.in. imiona i nazwiska lub nazwy podatnika i nabywcy towarów lub usług oraz ich adresy. Nota może również służyć do poprawy błędnego numeru faktury.

Co ważne nota korygująca nie może służyć do poprawy m.in. ilości towaru czy usługi, ceny czy też stawki podatku. W przypadku zmiany danych tego typu, istnieje obowiązek wystawienia faktury korygującej.

Po stronie przedsiębiorców pojawia się zatem pytanie, czy nota korygująca wymaga podpisu wystawcy faktury. Sprawdź, odpowiedź w artykule!

Co powinna zawierać nota korygująca?

Nota korygująca może zostać wystawiona wyłącznie przez przedsiębiorcę, który otrzymał fakturę z tzw. błędnymi danymi formalnymi.

Zgodnie z art. 106k ust. 3 ustawy o VAT nota korygująca powinna zawierać:

- wyrazy "NOTA KORYGUJĄCA";

- numer kolejny i datę jej wystawienia;

- imiona i nazwiska lub nazwy podatnika i nabywcy towarów lub usług oraz ich adresy i numer za pomocą którego podatnik jest zidentyfikowany na potrzeby podatku, a także numer, za pomocą którego nabywca towarów lub usług jest zidentyfikowany na potrzeby podatku lub podatku od wartości dodanej;

- dane zawarte w fakturze, której dotyczy faktura, o której mowa w ust. 1, określone w art. 106e ust. 1 pkt 1-6;

- wskazanie treści korygowanej informacji oraz treści prawidłowej.

Nota korygująca - kiedy należy ją wystawić?

Zgodnie z art. 106k ustawy o VAT notę korygującą może wystawić nabywca towaru lub usługi, który otrzymał fakturę zawierającą pomyłki, z wyjątkiem pomyłek w zakresie danych określonych w art. 106e ust. 1 pkt 8-15 (...).

Zgodnie z powyższym nota korygująca może służyć do poprawienia:

- nazwy firmy,

- imienia i nazwiska podatnika lub wystawcy faktury,

- adresów,

- numeru faktury,

- daty wystawienia,

- daty dokonania lub zakończenia dostawy towarów lub wykonania usługi,

- daty zapłaty,

- terminu płatności,

- sposobu płatności,

- NIP-u sprzedawcy i nabywcy.

Nota korygująca nie może służyć do korygowania pomyłek określonych w art. 106e ust. 1 pkt 8-15 ustawy o VAT, takich jak:

- miara i ilość (liczba) dostarczonych towarów lub zakres wykonanych usług,

- cena jednostkowa netto,

- kwota wszelkich opustów lub obniżek cen, w tym w formie rabatu z tytułu wcześniejszej zapłaty, o ile nie zostały one uwzględnione w cenie jednostkowej netto,

- wartości sprzedaży netto,

- stawka podatku,

- suma wartości sprzedaży netto, z podziałem na sprzedaż objętą poszczególnymi stawkami podatku i sprzedaż zwolnioną od podatku,

- kwota podatku od sumy wartości sprzedaży netto, z podziałem na kwoty dotyczące poszczególnych stawek podatku,

- kwota należności ogółem.

W celu skorygowania błędów, których korekta nie jest możliwa poprzez notę korygującą, konieczne jest zwrócenie się do wystawcy faktury o wystawienie faktury korygującej jej pozycje.

W sytuacji gdy korekcie podlegać będą wszystkie dane przedsiębiorcy, co oznacza, że na fakturze widnieje całkiem inny podmiot, konieczne jest wystawienie faktury korygującej. Nota korygująca nie jest w takiej sytuacji wystarczająca. Potwierdzenie tego stanowiska znajdziemy w interpretacji o sygnaturze ITPP2/4512-308/15/EK, wydanej przez Dyrektora Izby Skarbowej w Bydgoszczy 22 maja 2015 roku, gdzie możemy przeczytać:

(...) w sytuacji, gdy nabywca otrzyma fakturę zawierającą błędy w elementach nazwy sprzedawcy lub nabywcy albo oznaczenia towaru lub usługi, może je skorygować notą korygującą. Należy jednak podkreślić, że wystawienie noty korygującej nie może prowadzić do zmiany podmiotu umowy sprzedaży. W przypadku, gdy błędne są wszystkie dane nabywcy wskazane na fakturze, nie jest dopuszczalne jej korygowanie w drodze noty korygującej. Jedynym sposobem naprawienia tego typu błędu jest wystawienie faktury korygującej przez sprzedawcę (...).

Nota korygująca a podpis kontrahenta

Zgodnie z art. 106k ust. 2 ustawy o VAT nota korygująca wymaga akceptacji przez podmiot, który wystawił fakturę. Przepisy nie wskazują jasno formy akceptacji noty, nakazują jedynie, że musi ona zostać zaakceptowana. W związku z tym zarówno forma, jak i termin akceptacji są dowolne.

Podkreślenia wymaga fakt, że brak akceptacji noty nie skutkuje brakiem możliwości odliczenia podatku VAT. Związane jest to z faktem, że nota korygująca poprawia błędy niższej rangi, które nie wpływają na ilość sprzedanego towaru czy wartość dokonanej transakcji. Jeśli przedsiębiorca nie ma wątpliwości, że faktura dotyczy zawartej przez niego transakcji, może on dokonać odliczenia VAT w okresie otrzymania faktury.

W sytuacji gdy dane zawarte na nocie korygującej są nieprecyzyjne i mogą wzbudzać wątpliwość co do stron, które zawarły transakcję, wstrzymanie się z księgowaniem faktury oraz odliczeniem podatku VAT do momentu akceptacji noty księgowej jest konieczne, aby nie było możliwe postawienie zarzutu, że faktura dotyczy innych podmiotów. Natomiast należy mieć na uwadze termin odliczenia VAT, który powstaje w dniu otrzymania faktury (nie wcześniej niż w dacie sprzedaży) lub w jednym z dwóch kolejnych okresów rozliczeniowych.

Zaakceptowana nota korygująca powinna zostać podpięta pod fakturę, której dotyczy i przechowywana wraz z dokumentacją księgową.

Jak wystawić notę korygującą?

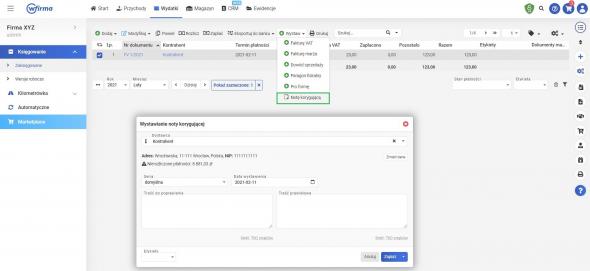

W celu wystawienia noty korygującej w systemie wfirma.pl należy przejść do zakładki WYDATKI » KSIĘGOWANIE, gdzie trzeba zaznaczyć właściwą fakturę do której nota ma być wystawiona, następnie z paska zadań wybrać opcję WYSTAW » NOTĘ KORYGUJĄCĄ.

W oknie, które się pojawi należy wpisać TREŚĆ DO POPRAWIENIA, czyli tę, która błędnie znalazła się na fakturze i TREŚĆ PRAWIDŁOWĄ