Podatek VAT po raz pierwszy został wprowadzony we Francji w 1954 roku. Jego rozpowszechnienie wynikało z konieczności harmonizacji podatkowej państw należących do Unii Europejskiej i zostało ustanowione za pomocą dyrektyw z 1967 roku. Natomiast w Polsce podatek VAT obowiązuje od 1993 roku. Dowiedz się, czym dokładnie jest podatek VAT, jakie stawki VAT się wyróżnia i jakie są zasady jego ustalania.

Czym jest podatek VAT?

Podatek od towarów i usług, potocznie nazywany podatkiem VAT, jest daniną, która dotyczy zarówno sprzedawców, jak i nabywców, ponieważ jego wartość jest doliczana do wartości netto transakcji kupna-sprzedaży.

Mechanizm rozliczenia VAT-u powoduje, iż w rzeczywistości wysokość podatku jest przerzucona na konsumenta. Podatek VAT jest wprowadzany po kolei na każdym etapie produkcji przez podmioty wnoszące wartość dodaną. Przedsiębiorca, rozliczając podatek, płaci zatem jego wysokość zależną od wartości netto sprzedaży. Co więcej, ma prawo odliczyć podatek VAT pod warunkiem, że wydatek, z którym podatek jest powiązany, ma związek z działalnością opodatkowaną. Co do zasady podatek VAT powinien być niedostrzegalny ekonomicznie (neutralny) dla przedsiębiorcy, który nie jest ostatecznym konsumentem towarów lub usług.

Podatek VAT można obliczyć, wykorzystując w tym celu wzór matematyczny: podatek VAT = cena netto * stawka VAT właściwa dla danej sprzedaży.

W związku z powyższym wyróżniamy dwa rodzaje podatku VAT, mianowicie podatek VAT należny i naliczony. Podatek VAT należny to kwota zobowiązania, która powstaje w momencie wystawienia dokumentu sprzedaży, zwykle faktury. Wartość VAT należnego podlega wpłacie do urzędu skarbowego. Podatek VAT naliczony to wartość, o jaką nabywca ma możliwość obniżyć podatek VAT należny w składanej deklaracji podatkowej.

Rozliczanie podatku VAT na JPK V7

Struktura JPK obowiązuje od 1 października 2020 roku i została podzielona na dwie części: ewidencyjną i deklaracyjną. Oznacza to, że nie ma już konieczności składania osobno deklaracji VAT-7 lub VAT-7K, gdyż obie deklaracje zostały zastąpione plikiem JPK_V7.

Podatnicy rozliczający podatek VAT w okresach miesięcznych składają JPK V7M zarówno w części deklaracyjnej jak i ewidencyjnej do 25. dnia miesiąca za miesiąc poprzedni.

Podatnicy kwartalni składają JPK V7K w części:

- ewidencyjnej – do 25. dnia miesiąca następującego po miesiącu, za który składany jest plik,

- deklaracyjnej – do 25. dnia miesiąca następującego po kwartale, za który składany jest plik.

Jakie czynności należy opodatkować VAT?

Art. 5 ustawy o VAT wskazuje, że wśród czynności, które należy opodatkować podatkiem VAT, wyróżnia się:

- odpłatną dostawę towarów i odpłatne świadczenie usług na terytorium kraju,

- eksport towarów,

- import towarów na terytorium kraju, czyli przywóz towarów z terytorium państwa trzeciego,

- wewnątrzwspólnotowe nabycie towarów za wynagrodzeniem na terytorium kraju,

- wewnątrzwspólnotową dostawę towarów.

Podatek VAT – jak ustalić podstawę opodatkowania?

Podstawę opodatkowania VAT tworzy wszystko, co stanowi zapłatę, którą dokonujący dostawy towarów lub usług otrzymał lub ma otrzymać z tytułu sprzedaży, włącznie z otrzymanymi dotacjami, subwencjami i innymi dopłatami o podobnym charakterze, które mają wpływ na cenę towarów. W związku z tym podstawę opodatkowania powiększa się o kwotę:

- podatków, cła, opłat i innych należności o podobnym charakterze (z wyjątkiem kwoty podatku VAT),

- kosztów dodatkowych, jakimi są np. prowizje, koszty opakowania, transportu i ubezpieczenia, pobierane przez dokonującego dostawy lub usługodawcę od nabywcy lub usługobiorcy.

Do podstawy opodatkowania nie wlicza się natomiast kwot dotyczących obniżek cen lub upustów, np. rabatów udzielanych w związku z wcześniejszą zapłatą.

Do podstawy opodatkowania nie wlicza się wartości opakowania, jeżeli podatnik dokonał dostawy towaru w opakowaniu zwrotnym, pobierając kaucję za to opakowanie lub określając taką kaucję w umowie dotyczącej dostawy towaru.

Ustaloną podstawę opodatkowania VAT mnoży się przez stawki VAT. W tym celu należy wybrać właściwą, czyli taką którą opodatkowana jest dana sprzedaż. Uzyskany wynik wskaże wówczas należny VAT z danej transakcji.

Jakie obowiązują stawki VAT w Polsce w 2025 roku?

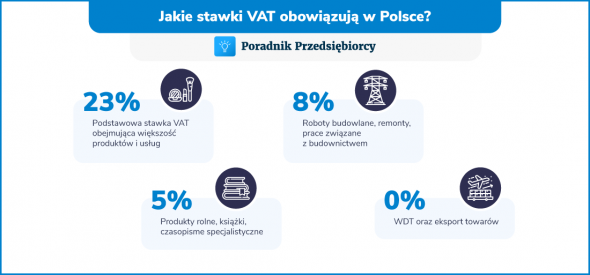

Obecnie w Polsce obowiązują trzy podstawowe stawki VAT: 23%, 8% oraz 5%. Stawka 23% jest najwyższą i stosowana jest dla większości towarów i usług. Stawka 8% dotyczy m.in. niektórych dóbr i usług, takich jak żywność, leki, wybrane usługi hotelarskie czy świadczenia kulturalne. Natomiast stawka 5% ma zastosowanie w przypadku niektórych produktów, takich jak książki, czasopisma, niektóre środki medyczne czy usługi gastronomiczne. Wyróżnia się także stawkę VAT 0% dla wewnątrzwspólnotowej dostawy towarów oraz eksportu towarów.

W przeszłości, stawki VAT w Polsce mogły ulegać zmianom w zależności od polityki gospodarczej oraz potrzeb budżetowych państwa. Wprowadzanie zmian w stawkach wymagało jednak starannego planowania i konsultacji z odpowiednimi podmiotami gospodarczymi, aby uniknąć negatywnych skutków dla przedsiębiorców i konsumentów.

Wprowadzenie i kontrola stawek VAT w Polsce jest ważnym zadaniem dla organów podatkowych, które dbają o prawidłowe funkcjonowanie systemu podatkowego. Efektywne zarządzanie stawkami VAT ma kluczowe znaczenie dla stabilności finansowej państwa, wspierania przedsiębiorczości oraz zapewnienia równowagi między interesami podatników a potrzebami społeczeństwa.

Warto dodać, że podatnicy, w określonych sytuacjach, mogą skorzystać z możliwości zwolnienia z podatku VAT. W tym przypadku na fakturze stosuje się oznaczenie zw lub też wystawienia fakturę bez VAT, która nie zawiera żadnej stawki VAT.

Narzędzia uszczelniające system podatkowy w Polsce

Aby zapobiec powiększającej się luce podatkowej w Polsce, ustawodawca wprowadził dodatkowe narzędzia, które mają doprowadzić do wyeliminowania oszustw i nadużyć na gruncie podatku VAT. Wśród nich można wymienić m.in.

- mechanizm podzielonej płatności, tzw. split payment – to sposób płatności z wykorzystaniem tzw. komunikatu przelewu, który ma na celu zabezpieczenie podatku VAT należnego podlegającego wpłacie do urzędu. Mechanizm ten obowiązuje od 1 lipca 2018 roku, a od listopada 2019 roku jest obowiązkowy po spełnieniu określonych warunków.

- biała lista podatników VAT - wprowadziła obowiązek weryfikacji rachunków bankowych kontrahentów z tą listą. Po spełnieniu określonych warunków zapłata na rachunek kontrahenta nieznajdujący się na białej liście grozi nałożeniem sankcji.

Podsumowując, podatek VAT stanowi źródło wpływów do budżetu państwa. Odprowadzany jest do US na podstawie składanych pliku JPK V7 lub JPK V7K. Podatek VAT jest podatkiem powszechnym, ponieważ ma zastosowanie do każdego rodzaju sprzedaży towarów i usług, a zwolnienie (podmiotowe lub przedmiotowe) z obowiązku opodatkowania transakcji ma zastosowanie wyłącznie w określonych sytuacjach stanowiących wyjątek od obowiązującej reguły. Ustawodawca, wprowadzając kolejne zmiany przepisów, ma na celu zabezpieczenie podatku VAT podlegającego wpłacie, przeciwdziałając tym samym oszustwom podatkowym na gruncie podatku VAT.

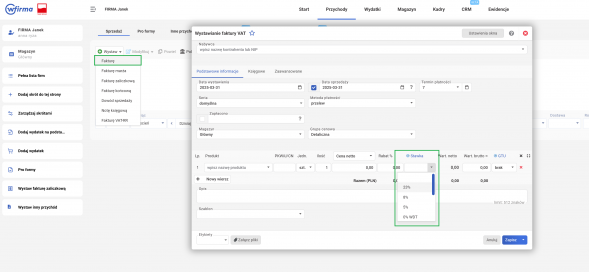

Jak wybrać wybrać stawki VAT wystawiając fakturę w systemie wFirma.pl?

W systemie wFirma.pl faktury VAT wystawia się poprzez PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ. Po wprowadzeniu danych w zakresie nabywcy oraz dat należy wskazać pozycję lub kilka pozycji na dokumencie. Dla każdej z pozycji można odrębnie przypisać stawki VAT w polu STAWKA. Możliwe jest wystawienie faktury zarówno dla sprzedaży krajowej, jak i zagranicznej.