Nie każdy przedsiębiorca prowadzących działalność zobowiązany jest do rejestracji jako czynny podatnik VAT, bowiem podatnik może skorzystać ze zwolnienia podmiotowego lub przedmiotowego z VAT. Jednocześnie, nie wszyscy podatnicy mogą skorzystać z takich rozwiązań. Sprawdź, dla kogo możliwe jest zwolnienie podmiotowe z VAT!

Czym jest zwolnienie podmiotowe z VAT?

Zwolnienie podmiotowe z VAT przysługuje przedsiębiorcom z uwagi na limit obrotów. Zgodnie z art. 113 ust. 1 ustawy o VAT:

"Zwalnia się od podatku sprzedaż dokonywaną przez podatników, u których wartość sprzedaży nie przekroczyła łącznie w poprzednim roku podatkowym kwoty 200.000 zł. Do wartości sprzedaży nie wlicza się kwoty podatku."

Ustawodawca jednoznacznie określa więc charakter zwolnienia - nie zwalnia się podatnika, ale sprzedaż przez niego dokonywaną. Podatnik, który chce skorzystać ze zwolnienia podmiotowego w pierwszym roku działalności, może skorzystać z ulgi, jeżeli przewidywana wartość sprzedaży nie przekroczy, w proporcji do okresu prowadzonej działalności gospodarczej w roku podatkowym, kwoty 200 000 zł.

Zwolnienie podmiotowe z VAT - jakiej sprzedaży nie wlicza się do limitu?

W art. 113 ust. 2 ustawy o VAT znajduje się katalog czynności, których nie wlicza się do limitu sprzedaży pozwalającego na korzystanie ze zwolnienia podmiotowego z VAT. Wśród nich wyróżniono:

wewnątrzwspólnotową dostawę towarów oraz wewnątrzwspólnotową sprzedaż towarów na odległość, która nie podlega opodatkowaniu podatkiem na terytorium kraju;

- sprzedaż na odległość towarów importowanych, która nie podlega opodatkowaniu podatkiem na terytorium kraju

odpłatną dostawę towarów i odpłatne świadczenie usług, zwolnionych od podatku na podstawie art. 43 ust. 1 lub przepisów wydanych na podstawie art. 82 ust. 3, z wyjątkiem:

transakcji związanych z nieruchomościami,

usług, o których mowa w art. 43 ust. 1 pkt 7, 12 i 38-41 (m.in. transakcji dotyczących walut i banknotów, usług zarządzania funduszami inwestycyjnymi, udzielania kredytów i innych których przedmiotem są instrumenty finansowe),

usług ubezpieczeniowych,

- jeżeli czynności te nie mają charakteru transakcji pomocniczych;

odpłatną dostawę towarów, która na podstawie przepisów o podatku dochodowym jest zaliczana przez podatnika do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji.

Kogo nie obejmuje zwolnienie podmiotowe z VAT?

Art. 113 ust. 13 ustawy o VAT precyzuje katalog podatników, którym zwolnienie ze względu na limit obrotów nie przysługuje. I tak - już od pierwszej sprzedaży czynnymi podatnikami powinni zostać Ci, którzy:

dokonują dostaw:

wyrobów z metali szlachetnych lub z udziałem tych metali, antyków o wieku przekraczającym 100 lat (dotyczy biżuterii artystycznej), materiałów do rzeźbienia pochodzenia roślinnego lub mineralnego, obrobionych oraz artykułów z takich materiałów - załącznik nr 12 ustawy

towarów opodatkowanych podatkiem akcyzowym, w rozumieniu przepisów o podatku akcyzowym, z wyjątkiem:

- energii elektrycznej (CN 2716 00 00),

- wyrobów tytoniowych,

- samochodów osobowych, innych niż wymienione w lit. e, zaliczanych przez podatnika, na podstawie przepisów o podatku dochodowym, do środków trwałych podlegających amortyzacji,

budynków, budowli lub ich części, w przypadkach, o których mowa w art. 43 ust. 1 pkt 10 lit. a i b ustawy,

terenów budowlanych,

nowych środków transportu;

- towarów, w związku z zawarciem umowy w ramach zorganizowanego systemu zawierania umów na odległość, bez jednoczesnej fizycznej obecności stron, z wyłącznym wykorzystaniem jednego lub większej liczby środków porozumiewania się na odległość do chwili zawarcia umowy włącznie:

- preparaty kosmetyczne i toaletowe (PKWiU 20.42.1),

- komputery, wyroby elektroniczne i optyczne (PKWiU 26),

- urządzenia elektryczne (PKWiU 27),

- maszyny i urządzenia, gdzie indziej niesklasyfikowane (PKWiU 28);

- hurtowych oraz detalicznych części do pojazdów samochodowych i motocykli;

świadczą usługi:

prawnicze,

w zakresie doradztwa, z wyjątkiem doradztwa rolniczego związanego z uprawą i hodowlą roślin oraz chowem i hodowlą zwierząt, a także związanego ze sporządzaniem planu zagospodarowania i modernizacji gospodarstwa rolnego,

jubilerskie,

- ściągania długów (w tym factoringu);

nieposiadający siedziby działalności gospodarczej na terytorium kraju.

Utrata prawa do zwolnienia podmiotowego

Zwolnienie podmiotowe traci moc począwszy od czynności, którą przekroczono kwotę limitu. Innymi słowy, prawo do zwolnienia podmiotowego z VAT wygasa dokładnie w dniu, w którym przekroczono ustawowy limit 200 000 zł obrotu. Nie dzieli się czynności, aby dokładnie ustalić limit równy 200 000 zł, a opodatkowuje się całą czynność, która spowodowała przekroczenie limitu sprzedaży określonego ustawą. Należy więc na bieżąco kontrolować wielkość obrotu w danym roku.

Rezygnacja ze zwolnienia podmiotowego

Przepisy dają podatnikom możliwość podjęcia decyzji o rezygnacji ze zwolnienia podmiotowego jeszcze przed przekroczeniem limitu obrotu. W tym celu konieczne jest złożenie do właściwego urzędu skarbowego formularza rejestracyjnego VAT-R. Wówczas wniosek o rezygnację ze zwolnienia należy złożyć przed miesiącem, od którego rezygnacja ma nastąpić.

Co ważne, podatnik ma prawo do odliczenia podatku od zakupów dokonanych przed rezygnacją ze zwolnienia i nie musi w tym celu sporządzać dodatkowych dokumentów. Powinien jednak pamiętać, że obniżenie przysługuje w stosunku do towarów niesprzedanych do dnia rezygnacji ze zwolnienia. Tylko te towary będzie można bowiem uznać za wykorzystywane do czynności opodatkowanych, czyli spełniających jeden z podstawowych warunków odliczenia VAT naliczonego przy zakupach.

Rejestracja do VAT za pośrednictwem wFirma.pl

System wFirma.pl umożliwia wygenerowanie zgłoszenia VAT-R, za pośrednictwem którego dokonuje się rejestracji do VAT.

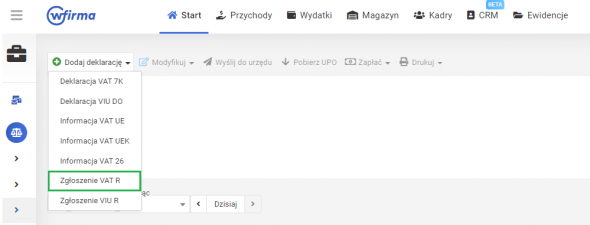

W celu wygenerowania zgłoszenia VAT-R należy przejść do zakładki START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ » ZGŁOSZENIE VAT-R.

Formularz VAT-R można wysłać bezpośrednio z systemu, w przypadku gdy przedsiębiorca posiada własny podpis kwalifikowany.

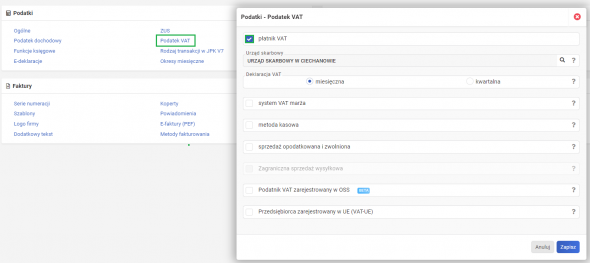

Następnie, aby system przystosowany był do rozliczania podatnika VAT należy dostosować ustawienia USTAWIENIA » PODATKI » PODATEK VAT gdzie należy zaznaczyć opcję PŁATNIK VAT.