Nie każdy podatnik prowadzący działalność gospodarczą musi obowiązkowo rozliczać podatek VAT – niektórzy przedsiębiorcy mają bowiem prawo do zwolnienia z VAT. Jakie warunki należy spełnić, aby było to możliwe, i komu przysługuje zwolnienie z VAT w 2025 roku? Sprawdźmy!

Kto ma prawo do zwolnienia z VAT?

Każdy przedsiębiorca prowadzący działalność w sposób zorganizowany i ciągły co do zasady podlega obowiązkowi VAT. W określonych sytuacjach istnieje jednak możliwość skorzystania ze zwolnienia z podatku VAT. Może ono przysługiwać ze względu na nieprzekroczenie limitu obrotów albo rodzaj sprzedawanych towarów lub świadczonych usług.

Prawo do zwolnienia z VAT podmiotowego w 2025 roku

Do objęcia zwolnieniem z VAT całej swojej sprzedaży mają prawo przedsiębiorcy spełniający wymogi wynikające z ustawy o VAT. Aby móc skorzystać z tego przywileju, przedsiębiorcy muszą mianowicie spełnić warunek dotyczący wielkości obrotu wymieniony w art. 113 ust. 1, zgodnie z którym zwolniona z podatku VAT jest sprzedaż dokonywana przez podatników, u których wartość sprzedaży (netto, czyli bez podatku VAT) w poprzednim roku podatkowym nie przekroczyła łącznie 200 000 zł.

Ze zwolnienia z VAT podmiotowego mogą skorzystać także osoby, które dopiero rozpoczynają swoją przygodę z własnym biznesem. Podczas zakładania działalności gospodarczej w trakcie roku podatkowego zwolnieniu może podlegać sprzedaż opodatkowana, o ile jej przewidywana wartość nie przekroczy określonego limitu. W tym wypadku kwotę limitu oblicza się proporcjonalnie w stosunku do okresu prowadzenia działalności gospodarczej.

Warto mieć na uwadze, że limit obrotów uprawniający do skorzystania ze zwolnienia z VAT nie obejmuje:

- sprzedaży wysyłkowej z terytorium kraju oraz sprzedaży wysyłkowej na terytorium kraju,

- odpłatnego świadczenia usług zwolnionych od podatku, jeżeli czynności te nie mają charakteru transakcji pomocniczej,

- przychodów ze sprzedaży środków trwałych, wartości niematerialnych i prawnych podlegających amortyzacji (na podstawie przepisów o podatku dochodowym).

Jak obliczyć kwotę limitu zwolnienia podmiotowego z VAT? – działalność rozpoczęta w trakcie roku

Aby wyliczyć proporcjonalną kwotę limitu uprawniającą do skorzystania ze zwolnienia z VAT dla przedsiębiorcy, który w trakcie roku rozpoczyna działalność gospodarczą, należy skorzystać ze wzoru:

200 000 zł × LD/365

Przy tym LD oznacza liczbę dni prowadzenia działalności, jaka pozostała do końca roku.

Przykład 1.

Przedsiębiorca Michał założył działalność marketingową 1 marca 2024 roku. Po zakończeniu 2024 roku obrót z jego sprzedaży wynosił 116 000 zł. Czy w 2025 roku przedsiębiorca może skorzystać ze zwolnienia z VAT?

Tak, usługi marketingowe a zwolnienie z VAT się nie wykluczają. Natomiast ze względu na to, że nie przekroczył obowiązującego go limitu obrotów, który liczony jest proporcjonalnie i wynosi 167 671,23 zł (200 000 zł × 306/365) może kontynuować działalność zwolnioną z VAT.

Przykład 2.

Pani Patrycja założyła działalność gospodarczą 1 sierpnia 2024 roku. Na koniec 2024 roku jej obrót ze sprzedaży wynosił 96 000 zł. Czy pani Patrycja może skorzystać ze zwolnienia z VAT w 2024 roku?

Nie, ponieważ przekroczyła limit zwolnienia z VAT ustalony w proporcji do liczby dni prowadzonej działalności. Limit wynosi bowiem 83 835,62 zł (200 000 zł × 153/365).

Czynności wykluczające prawo do zwolnienia z VAT podmiotowego

Warto mieć na uwadze, że Ustawodawca wskazuje katalog usług, które odbierają prawo do zwolnienia z VAT podmiotowego. W art. 113 ust. 13 ustawy o VAT wskazane jest wprost, że podatnikowi nie przysługuje prawo do zwolnienia z VAT jeśli:

- dokonuje dostaw:

- towarów wymienionych w załączniku nr 12 do ustawy,

- towarów opodatkowanych podatkiem akcyzowym, w rozumieniu przepisów o podatku akcyzowym, z wyjątkiem:

- energii elektrycznej (CN 2716 00 00),

- wyrobów tytoniowych,

- samochodów osobowych, innych niż wymienione w lit. e, zaliczanych przez podatnika, na podstawie przepisów o podatku dochodowym, do środków trwałych podlegających amortyzacji,

- budynków, budowli lub ich części, w przypadkach, o których mowa w art. 43 ust. 1 pkt 10 lit. a i b,

- terenów budowlanych,

- nowych środków transportu,

- następujących towarów, w związku z zawarciem umowy w ramach zorganizowanego systemu zawierania umów na odległość, bez jednoczesnej fizycznej obecności stron, z wyłącznym wykorzystaniem jednego lub większej liczby środków porozumiewania się na odległość do chwili zawarcia umowy włącznie:

- preparatów kosmetycznych i toaletowych (PKWiU 20.42.1),

- komputerów, wyrobów elektronicznych i optycznych (PKWiU 26),

- urządzeń elektrycznych (PKWiU 27),

- maszyn i urządzeń, gdzie indziej niesklasyfikowanych (PKWiU 28),

- hurtowych i detalicznych części i akcesoriów do:

- pojazdów samochodowych, z wyłączeniem motocykli (PKWiU 45.3),

- motocykli (PKWiU ex 45.4);

- świadczy usługi:

- prawnicze,

- w zakresie doradztwa, z wyjątkiem doradztwa rolniczego związanego z uprawą i hodowlą roślin oraz chowem i hodowlą zwierząt, a także związanego ze sporządzaniem planu zagospodarowania i modernizacji gospodarstwa rolnego,

- jubilerskie,

- ściągania długów, w tym factoringu.

Warto zwrócić w tym miejscu uwagę, że w liście wyłączeń od 2025 roku nie znajduje się podatnicy nieposiadających siedziby działalności gospodarczej na terytorium kraju. Ma to związek z nowymi regulacjami "SME", dotyczącymi prawa do zwolnienia z VAT małych i średnich firm z terenu Unii Europejskiej.

Prawo do zwolnienia z VAT przedmiotowego

Zwolnienie przedmiotowe obowiązuje ze względu na rodzaj prowadzonej przez podatnika działalności. Katalog czynności, które podlegają zwolnieniu, został wymieniony w art. 43 ust. 1 ustawy o VAT. Do najpopularniejszych czynności zwolnionych z podatku VAT przedmiotowo należą m.in.:

- usługi medyczne,

- usługi finansowe,

- usługi edukacyjne.

Powrót do zwolnienia podmiotowego z VAT w 2025 roku

Podatnik, który wcześniej utracił bądź dobrowolnie zrezygnował z prawa do zwolnienia podmiotowego VAT, ma możliwość jego ponownego wykorzystania. Oprócz spełnienia wcześniej wymienionych warunków musi minąć przynajmniej rok, dodatkowo w roku ubiegłym limit obrotów netto nie mógł przekroczyć 200 000 zł.

Zmiana statusu VAT powoduje konieczność dokonania korekty podatku naliczonego, który został uprzednio odliczony z tytułu firmowych zakupów. Sposób ustalenia wysokości korekty uzależniony jest od rodzaju dokonanego zakupu oraz jego wartości.

Środki trwałe o wartości powyżej 15 000 zł

W przypadku środków trwałych oraz wartości niematerialnych i prawnych o wartości wyższej niż 15 000 zł okres korekty wynosi 5 lat, licząc od roku, w którym zostały przyjęte do używania w działalności. Wyjątek stanowią nieruchomości i prawa wieczystego użytkowania gruntów, w odniesieniu do których okres korekty wynosi 10 lat. Kwotę korekty należy wykazać w ostatniej składanym pliku JPK_V7 jako podatnik VAT czynny w sytuacji, gdy działalność zostaje zlikwidowana. W innym wypadku, czyli np. w sytuacji powrotu do zwolnienia z VAT, należy tego dokonać w pliku JPK_V7 składanym za pierwszy okres rozliczeniowy roku następującego po roku podatkowym, za który dokonywana jest korekta.

Środki trwałe o wartości poniżej 15 000 zł

Na mocy art. 91 ust. 2 ustawy o VAT w przypadku środków trwałych o wartości poniżej 15 000 zł okres korekty wynosi 12 miesięcy od dnia przyjęcia do używania. Po upływie tego czasu dla takich składników majątku korekta nie jest wymagana. Korekty dokonuje się wówczas jednorazowo w deklaracji za okres, w którym nastąpiła rezygnacja z VAT, a tym samym powrót do zwolnienia z VAT.

Towary handlowe i materiały

W przypadku towarów handlowych oraz materiałów podstawowych obowiązek dokonania korekty dotyczy podatnika niezależnie od ich wartości oraz okresu, jaki minął od ich nabycia. Korekty dokonuje się w deklaracji VAT za okres, w którym nastąpiła zmiana statusu VAT.

Przykład 3.

Przedsiębiorca Sebastian kupił w maju 2022 roku towary handlowe przeznaczone do dalszej odsprzedaży o wartości 1230 zł VAT i odliczył z tytułu tego zakupu podatek VAT. W lutym 2025 roku przestał być czynnym podatnikiem VAT. Kiedy powinien dokonać korekty podatku naliczonego?

W związku z tym, że korekta dotyczy zakupionych towarów i materiałów, pan Sebastian korekty w wysokości 230 zł dokonuje w deklaracji za luty 2025 roku.

Jak wrócić na zwolnienie z VAT w systemie wFirma.pl?

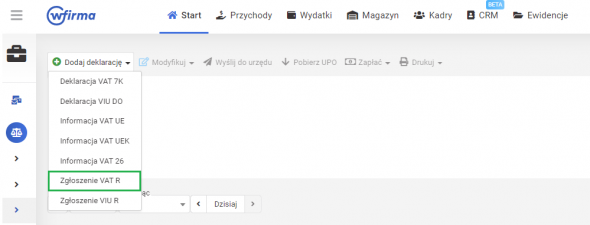

W celu wygenerowania formularza VAT-R w systemie wFirma.pl należy przejść do zakładki: START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ » ZGŁOSZENIE VAT-R, wypełniając część C1. Formularz VAT-R można wysłać bezpośrednio z systemu, w przypadku gdy przedsiębiorca posiada własny podpis kwalifikowany.

Zwolnienie z VAT - najczęściej zadawane pytania

Ile wynosi limit zwolnienia z VAT w 2024 roku?

Czy można powrócić do zwolnienia z VAT w 2024 roku?

Czy powrót do zwolnienia z VAT należy głosić do urzędu skarbowego?