Krajowy System e-Faktur (KSeF) to system informatyczny, który umożliwia wystawianie, przesyłanie, przechowywanie i udostępnianie faktur ustrukturyzowanych w formie elektronicznej. KSeF będzie obowiązkowy dla podatników VAT czynnych i zwolnionych. W artykule omówimy kwestię KSeF a faktury zakupu, czyli w jaki sposób sprzedawca wystawia faktury w KSeF, a nabywca otrzymuje fakturę kosztową.

Jak przygotować się do wystawiania faktur zakupu w KSeF?

Korzystanie z KSeF możliwe jest wyłącznie wtedy, gdy przedsiębiorca się w nim uwierzytelni. Sposób nadania uprawnień w KSeF zależy od tego, czy osoba, której nadajemy uprawnienia, jest osobą fizyczną, czy podmiotem niebędącym osobą fizyczną.

Osoby fizyczne | Osoby niebędące osobami fizycznymi |

|

|

Warto mieć na uwadze, że przedsiębiorca ma prawo nadać uprawnienia w KSeF osobom trzecim w zakresie:

- wystawiania faktur,

- dostępu do faktur,

- zarządzania uprawnieniami,

- przeglądania uprawnień,

- przeglądu sesji (generowanie UPO).

Zatem fakturę w KSeF wystawić może przedsiębiorca lub osoba do tego upoważniona. Jeśli faktury wystawiać będzie sam przedsiębiorca, wówczas poza uwierzytelnieniem się w KSeF nie musi wypełniać dodatkowych obowiązków formalnych, ponieważ posiada tzw. uprawnienia właścicielskie. Z kolei, jeśli faktury wystawiać ma osoba trzecia, wówczas należy nadać jej uprawnienia do wystawiania faktur w KSeF.

Jak wystawić fakturę w KSeF?

Faktury w KSeF można wystawiać bezpośrednio poprzez Aplikację Podatnika KSeF, która jest narzędziem udostępnionym przez Ministerstwo Finansów, lub za pośrednictwem systemu do fakturowania / prowadzenia księgowości, który umożliwia integrację z KSeF, np. wFirma.pl.

Przedsiębiorca lub osoba do tego upoważniona za pośrednictwem KSeF wystawi jedynie faktury wskazane przez ustawodawcę, a mianowicie:

- faktury VAT,

- faktury bez VAT,

- faktury VAT marża,

- faktury VAT RR,

- faktury do paragonu,

- faktury zaliczkowe,

- faktury końcowe,

- faktury korygujące.

Z kolei wyłączone z KSeF będą faktury wystawiane:

- przez podatnika nieposiadającego siedziby działalności gospodarczej ani stałego miejsca prowadzenia działalności gospodarczej na terytorium kraju;

- przez podatnika nieposiadającego siedziby działalności gospodarczej na terytorium kraju, który posiada stałe miejsce prowadzenia działalności gospodarczej na terytorium kraju, przy czym to stałe miejsce prowadzenia działalności nie uczestniczy w dostawie towarów lub świadczeniu usług, dla których wystawiono fakturę;

- przez podatnika korzystającego z procedur szczególnych, o których mowa w dziale XII w rozdziałach:

- 7 – Procedura nieunijna dotycząca niektórych usług,

- 7a – Szczególna procedura w zakresie świadczenia usług międzynarodowego okazjonalnego przewozu drogowego osób,

- 9 – Szczególna procedura dotycząca sprzedaży na odległość towarów importowanych

- dokumentujących czynności rozliczane w tych procedurach;

- na rzecz nabywcy towarów lub usług będącego osobą fizyczną nieprowadzącą działalności gospodarczej, czyli tzw. sprzedaż B2C;

- w przypadku odpowiednio udokumentowanych dostaw towarów lub świadczenia usług, określonych w przepisach wydanych na podstawie art. 106s.

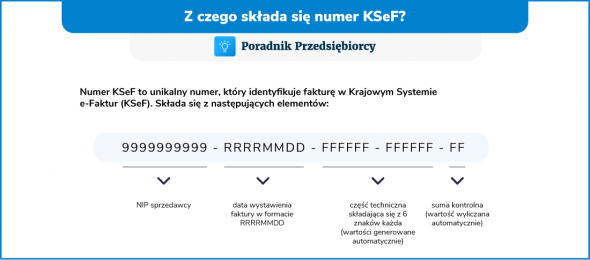

Wystawiona faktura w KSeF ma postać ustrukturyzowaną, która ma przydzielony numer KSeF.

Źródło: Ministerstwo Finansów, podatki.gov.pl

Numer KSeF nadawany jest w momencie prawidłowego przetworzenia dokumentu, co jest jednoznaczne z otrzymaniem UPO, czyli Urzędowego Poświadczenia Odbioru.

KSeF a faktury zakupu - obowiązki nabywcy

Obecnie, w okresie obowiązywania dobrowolnego KSeF otrzymywanie faktur ustrukturyzowanych przy użyciu Krajowego Systemu e-Faktur wymaga akceptacji odbiorcy faktury, co wynika z art. 106na ust. 2 ustawy o VAT.

Jeśli zatem nabywca wyrazi zgodę na otrzymywanie faktur w KSeF, wówczas należy zwrócić uwagę na to, kiedy ma on prawo do odliczenia VAT z faktury wystawionej w KSeF.

Faktura ustrukturyzowana jest uznana za otrzymaną przy użyciu Krajowego Systemu e-Faktur w dniu przydzielenia w tym systemie numeru identyfikującego tę fakturę.

Zatem w przypadku faktur wystawionych w KSeF przedsiębiorca prawo do odliczenia podatku VAT nabywa w momencie otrzymania faktury w KSeF lub:

- w jednym z trzech kolejnych okresów rozliczeniowych – w przypadku podatników rozliczających VAT miesięcznie;

- w jednym z dwóch kolejnych kwartałów – w przypadku podatników rozliczających się kwartalnie.

W przypadku udostępnienia faktury ustrukturyzowanej nabywcy, o którym mowa w art. 106gb ust. 4, w sposób inny niż przy użyciu Krajowego Systemu e-Faktur, za datę otrzymania tej faktury uznaje się datę jej faktycznego otrzymania przez tego nabywcę.

Jeśli przedsiębiorca otrzyma fakturę poza KSeF, wówczas będzie ona uznana za otrzymaną w momencie faktycznego otrzymania jej przez nabywcę, zatem w przypadku prawa do odliczenia podatku naliczonego powstanie ono w momencie odbioru faktury lub:

- w jednym z trzech kolejnych okresów rozliczeniowych – w przypadku podatników rozliczających VAT miesięcznie;

- w jednym z dwóch kolejnych kwartałów – w przypadku podatników rozliczających się kwartalnie.

Mimo wejścia w życie obowiązkowego KSeF papierowy obieg dokumentów nie zostanie wycofany z obrotu gospodarczego. Dlatego też otrzymanie faktury w formie elektronicznej w formacie PDF na maila czy też papierowej będzie dozwolone. Przedsiębiorcy będą mogli w dalszym ciągu księgować faktury za pośrednictwem OCR lub też dokonywać bezpośrednich zapisów w ewidencjach księgowych na podstawie fizycznie otrzymanego dokumentu.

Warto jednak rozważyć import faktur kosztowych z KSeF, na rynku dostępne są bowiem systemy księgowe, m.in. wFirma.pl, które umożliwiają bezpośrednie pobieranie faktur wraz z wizualizacją. Dzięki temu przedsiębiorca:

- nie musi analizować XML faktury;

- ma możliwość bezbłędnego ujęcia danych z faktury w systemie, z uwagi na to, że są one wczytywane z XML faktury;

- zmniejsza znacznie czas potrzebny na księgowanie wydatków;

- zwiększa bezpieczeństwo w zakresie poprawności zapisów księgowych, np. eliminuje tzw. czeskie błędy.

Jakie korzyści daje wystawianie faktur i odbioru ich w KSeF?

Mimo że wielu przedsiębiorców ma obawy przed Krajowym Systemem e-Faktur, to warto podkreślić, że KSeF to nie tylko obowiązki nakładane na przedsiębiorcę. Niesie on ze sobą także szereg korzyści. W przypadku wystawiania faktur zakupu w KSeF korzyści zyskuje zarówno sprzedawca, jak i nabywca faktury.

Korzyści dla sprzedawców:

- oszczędność czasu i kosztów: KSeF eliminuje konieczność drukowania i wysyłania faktur w formie papierowej. Faktury są wystawiane i udostępniane w systemie w formie elektronicznej, co pozwala na znaczne oszczędności czasu i kosztów;

- automatyzacja procesów: KSeF umożliwia automatyzację procesów związanych z wystawianiem i udostępnianiem faktur. Dzięki temu sprzedawcy mogą skupić się na swojej działalności operacyjnej, a nie na obsłudze faktur;

- zwiększenie bezpieczeństwa: KSeF zapewnia wysoki poziom bezpieczeństwa danych związanych z fakturami. Faktury są przechowywane w bezpiecznym systemie, do którego dostęp mają tylko uprawnieni użytkownicy.

Korzyści dla nabywców:

- szybki i łatwy dostęp do faktur: faktury zakupu wystawione w KSeF są dostępne w systemie w formie elektronicznej. Nabywcy mogą uzyskać do nich dostęp w dowolnym czasie i miejscu;

- automatyzacja procesów księgowych: KSeF ułatwia proces księgowania faktur. Nabywcy mogą automatycznie importować faktury do swoich systemów księgowych, co pozwala na skrócenie czasu i zmniejszenie ryzyka pomyłek;

- zwiększenie bezpieczeństwa: faktury zakupu wystawione w KSeF są przechowywane w bezpiecznym systemie, do którego dostęp mają tylko uprawnieni użytkownicy.

Integracja z KSeF w systemie wFirma.pl

System wFirma umożliwia darmową integrację z KSeF w zakresie:

- nielimitowanego wysyłania faktur przychodowych do KSeF;

- nadawania uprawnień osobom trzecim w KSeF za pośrednictwem systemu;

- nielimitowanego pobierania faktur przychodowych oraz kosztowych bezpośrednio z KSeF do systemu.

Aby zintegrować się z KSeF, należy przejść do zakładki: USTAWIENIA » FAKTURY » E-FAKTURY » KRAJOWY SYSTEM E-FAKTUR » WŁĄCZ INTEGRACJĘ.

Wystawiaj i wysyłaj faktury bezpośrednio do KSeF

W celu wystawienia faktury należy przejść do PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, gdzie należy wskazać dane nabywcy oraz dotyczące sprzedaży. W celu zapisania jej w systemie wFirma i wysłania do KSeF użytkownik może skorzystać z przycisku ZAPISZ I WYŚLIJ DO KSeF.

Importuj z KSeF faktury kosztowe

Aby zaimportować dokumenty, należy przejść do zakładki WYDATKI » WERSJE ROBOCZE » IMPORTUJ Z KSEF. W kolejnym kroku należy wyznaczyć datę, od której zostaną pobrane faktury.

Polecamy: