Zgodnie z nowym brzmieniem przepisów od 1 stycznia 2020 r., początkujących przedsiębiorców czeka miłe zaskoczenie. Pakiet przysługujących im praw zostanie powiększony o prawo do popełnienia błędu. Czym jest to prawo i komu przysługuje – o tym w poniższym artykule.

Prawo do popełnienia błędu – podstawowe informacje

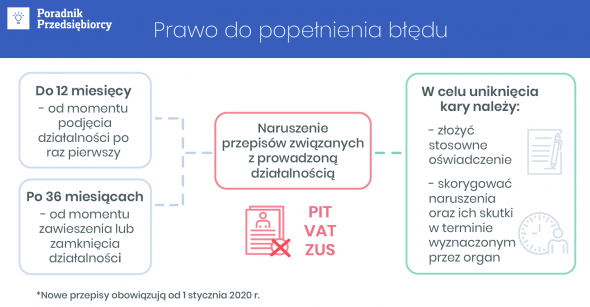

Na mocy art. 61 ustawy nowelizującej o zmianie niektórych ustaw w celu ograniczenia obciążeń regulacyjnych z dnia 31 lipca 2019 r., wprowadzono prawo do popełnienia błędu. Ma ono na celu ochronę początkujących przedsiębiorców przed konsekwencjami błędów lub naruszeń podatkowych, popełnianych w początkowej fazie prowadzenia działalności, a najczęściej wynikających z niewiedzy. Na skutek wprowadzonej regulacji podatnicy, w przypadku których organ podatkowy lub organ administracji publicznej stwierdzi nieprawidłowości, lub naruszenia, będą mieli możliwość uniknięcia konsekwencji karno-skarbowych, naprawiając owe błędy lub naruszenia. Powinni oni też złożyć oświadczenie, w którym zobowiążą się do usunięcia nieprawidłowości i naruszeń oraz ich skutków we wskazanym przez dany organ terminie.

Prawo do popełnienia błędu – kto może skorzystać i na jakich zasadach?

Zgodnie z art. 61. ust 1 ustawy nowelizującej, nową regulacją prawną, objęte będą podmioty zarejestrowane w Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG), w okresie:

- 12 miesięcy od dnia podjęcia działalności po raz pierwszy lub

- ponownie po upływie co najmniej 36 miesięcy od dnia jej ostatniego zawieszenia, lub zakończenia.,

Z prawa do popełnienia błędu skorzystać mogą zatem podmioty, wobec których organ podatkowy lub administracyjny wszczął postępowanie mandatowe, lub postępowanie w sprawie nałożenia bądź wymierzenia administracyjnej kary pieniężnej. W myśl przepisów przed nałożeniem kary na przedsiębiorcę organ wzywa go w drodze postanowienia do usunięcia stwierdzonych naruszeń lub ich skutków (jeśli takowe wystąpiły), w wyznaczonym przez siebie terminie. Terminy określane przez organy są w sposób indywidualny w zależności od rodzaju naruszenia.

Jeżeli natomiast podatnik nie złoży stosownego oświadczenia i nie dokona korekty lub usunięcia skutków naruszeń podatkowo-administracyjnych, nie będzie mógł skorzystać z prawa do popełnienia błędu i nie ominie go kara.

W jakich sytuacjach prawo do popełnienia błędu nie znajduje zastosowania?

Zgodnie z art. 61 ust 7 i 8 ustawy nowelizującej, prawa do popełnienia błędu nie stosuje się w sytuacji gdy:

- naruszenie prawa przez przedsiębiorcę miało miejsce w przeszłości,

- naruszenie jest rażące,

- naruszenia są niemożliwe do usunięcia lub wywołały nieodwracalne skutki,

- konieczność nałożenia kary grzywny wynika bezpośrednio z ratyfikowanej umowy międzynarodowej lub przepisów prawa Unii Europejskiej,

- naruszenie polega na wykonywaniu działalności gospodarczej bez uzyskania stosownych koncesji, zezwoleń lub dokonania rejestru działalności regulowanej, w przypadku, gdy przepisy tego wymagają wobec danego rodzaju działalności oraz na działaniu niezgodnym z uzyskaną zgodą czy postanowieniem,

- nałożenie grzywny jest wynikiem zleceń pokontrolnych i jest regulowane odrębnymi przepisami,

- kara grzywny została nałożona w wyniku przeprowadzonej kontroli drogowej.

Prawo do popełnienia błędu a kwestie sporne

W teorii prawo do popełnienia błędu ma obejmować błędy i naruszenia, które nie zagrażają interesom innych podmiotów o mniejszej skali szkodliwości społecznej i niezaburzające bezpieczeństwa publicznego. O tym, czy dane wykroczenie będzie kwalifikowane jako czyn o niskiej szkodliwości, będzie decydował odpowiedni organ podatkowy.

Możliwość uniknięcia kary i swoboda czynów, jaką otrzyma początkujący przedsiębiorca, stawia jednak pod znakiem zapytania przyszłe umowy z partnerami biznesowymi. Kontrahent traktowany ulgowo przez przepisy może być postrzegany odgórnie jako nierzetelny.