Faktoring ma wiele korzyści dla przedsiębiorców – przede wszystkim pozwala na zachowanie płynności finansowej i zapewnienie przedsiębiorcy dostępu do kapitału. Niewątpliwymi minusami tej instytucji są koszty związane z koniecznością uregulowania prowizji oraz potencjalne osłabienie relacji z klientami. Sprawdźmy zatem, jakie są podstawowe zasady faktoringu!

Zasady faktoringu - czym jest faktoring?

Żadne przepisy polskiego prawa nie regulują instytucji faktoringu – zastosowanie może znaleźć jedynie Konwencja o faktoringu międzynarodowym podpisana w Ottawie 28 maja 1988 r. Przepisy Konwencji stawiają warunki, których zrealizowanie jest konieczne do uznania danego stosunku za umowę faktoringu. Warunki te mają charakter zarówno podmiotowy – odnoszący się do stron umowy, jak i przedmiotowy – dotyczący rodzaju wierzytelności oraz obowiązków ciążących na faktorze.

- faktorant (nazywany również dostawcą) przenosi na rzecz faktora własność wierzytelności wynikających ze sprzedaży dóbr lub usług pomiędzy faktorantem a jego klientami (dłużnikami), o ile wierzytelności nie dotyczą dóbr zakupionych przez klientów głównie na ich prywatne, osobiste lub rodzinne potrzeby;

- faktor jest zobowiązany do spełnienia co najmniej dwóch funkcji zgodnie z zawartą umową:

1. zapewnienia faktorantowi finansowania (na przykład w postaci pożyczki);

2. prowadzenia rachunków dotyczących wierzytelności;

3. odzyskania należności wynikającej z wierzytelności;

4. przejęcia na siebie ryzyka niewypłacalności dłużnika;

- o przeniesieniu wierzytelności zostają zawiadomieni dłużnicy.

Zamiarem tak szerokiego uregulowania zawartego w Konwencji o faktoringu było uregulowanie możliwie jak największego katalogu umów. Warto wskazać, że Polska nie ratyfikowała Konwencji o faktoringu, jednakże regulacje zawarte w tym dokumencie znalazły zastosowanie w powszechnym obrocie. W Polsce faktoring jest traktowany jako umowa nienazwana, której zawieranie jest dopuszczalne w związku z obowiązującą zasadą swobody umów.

Zasady faktoringu - kim jest faktor, faktorant i dłużnik?

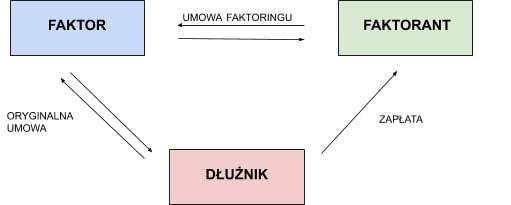

Umowa faktoringu jest zawierana pomiędzy faktorem a faktorantem. Faktorem jest zazwyczaj bank lub przedsiębiorstwo zajmujące się profesjonalnie obrotem wierzytelnościami. Nie można zapominać również o dłużnikach tj. kontrahentach faktoranta (dostawcy).

W dużym uproszczeniu faktoring polega na wykupie faktur – faktorant przekazuje na rzecz faktora fakturę sprzedażową, dotyczącą dóbr lub usług, z kolei faktor (bank albo przedsiębiorca) jest zobowiązany do wypłaty na rzecz faktoranta określonej kwoty.

Co do zasady, faktor otrzymuje za swoje usługi wynagrodzenie, zazwyczaj w postaci prowizji. Koszt faktoringu jest różny dla różnych umów i zależy zarówno od kwoty wierzytelności, jak i okresu, w jakim spłata powinna zostać dokonana zgodnie z pierwotną umową. Jeżeli strony pozostają w stałych stosunkach biznesowych, prowizja będzie zazwyczaj odpowiednio niższa.

Stosunek pomiędzy faktorem a faktorantem nie może być traktowany jako prosty wykup długów, albowiem na faktorze ciążą określone obowiązki, wskazane powyżej (na przykład ponoszenie ryzyka niewypłacalności dłużnika).

-

przedsiębiorca zawiera umowę w ramach swojej działalności (na przykład umowę sprzedaży określonego towaru) z osobą trzecią, na podstawie której zostaje nawiązany pomiędzy nimi stosunek zobowiązaniowy;

-

kontrahent przedsiębiorcy staje się jego dłużnikiem odpowiedzialnym za zapłatę należności wynikającej z faktury;

-

przedsiębiorca – faktorant zawiera umowę faktoringu z faktorem;

-

faktor wypłaca przedsiębiorcy określoną kwotę, wynikającą z umowy faktoringu (na przykład zaliczkę na poczet kwoty pozostałej do wyegzekwowania);

-

dłużnik zostaje poinformowany o konieczności zapłaty należności nie na rzecz przedsiębiorcy, lecz na rzecz faktora;

-

po spłacie należności faktor przekazuje faktorantowi pozostałą wynikającą z umowy kwotę.

Dokładne prawa i obowiązki stron będą wynikały z treści umowy. Przykładowo, umowa może przenosić na faktora odpowiedzialność za błędy dotyczące treści faktury, związane z jej nieprawidłowym wystawieniem.

Różne rodzaje faktoringu

Rozważając istotę umowy faktoringu, nie można zapominać o tym, że istnieje wiele różnych rodzajów tego stosunku prawnego. Przedsiębiorca zamierzający zawrzeć umowę faktoringu powinien dokładnie rozważyć, jaki charakter ma mieć ta umowa. W ramach podstawowej klasyfikacji należy wyróżnić trzy rodzaje faktoringu:

-

faktoring właściwy (z regresem);

-

faktoring niewłaściwy (bez regresu);

-

faktoring mieszany.

Różnica pomiędzy wskazanymi powyżej rodzajami faktoringu dotyczy zasad ponoszenia ryzyka. Faktoring właściwy, nazywany również faktoringiem pełnym lub faktoringiem z regresem oznacza, że faktor przejmuje na siebie pełne ryzyko związane z przenoszoną wierzytelnością. Może się zdarzyć, że dłużnik nie ureguluje swojego zadłużenia – w takiej sytuacji przedsiębiorca nie odpowiada za dług przeniesiony w ramach faktoringu.

Przykład 1.

Pan Jan zawarł umowę faktoringu bez regresu z bankiem – faktorem. Celem umowy faktoringu było pozyskanie środków na rozbudowę magazynu. Kontrahent pana Jana okazał się niewypłacalny i bank – faktor nie ma żadnych realnych możliwości odzyskania wierzytelności wynikającej z faktury. Z uwagi na charakter umowy, bank ponosi ryzyko związane z taką sytuacją, natomiast na panu Janie nie ciąży żadna dodatkowa odpowiedzialność finansowa.

Faktoring niewłaściwy, nazywany również faktoringiem z regresem lub niepełnym, jest odwrotnością opisanej powyżej umowy. Mimo zawarcia umowy, odpowiedzialność za faktyczną wypłacalność dłużnika i za wywiązanie się przez niego z pierwotnej umowy nadal ponosi przedsiębiorca – faktorant. Jeżeli faktorowi nie uda się wyegzekwować należności z przekazanej na jego rzecz faktury, wówczas na przedsiębiorcy ciążą określone obowiązki, związane z koniecznością dokonania rozliczenia i zwrotu zainwestowanych przez faktora środków.

Faktoring niewłaściwy pozostawia odpowiedzialność związaną z niewypłacalnością dłużnika na faktorancie.

Trzeci rodzaj faktoringu, czyli faktoring niewłaściwy, łączy w sobie cechy obu tych instytucji – ryzyko niewypłacalności dłużnika jest rozłożone pomiędzy obiema stronami, w zależności od konkretnych zapisów umowy.