Przedsiębiorcy często wykorzystują samochód osobowy w prowadzonej działalności. Forma własności pojazdu użytkowanego w firmie wpływa na prawo do ujmowania w kosztach wydatków związanych z eksploatacją pojazdu. Jedną z możliwości jest leasing operacyjny. Jest to bardzo wygodna forma finansowania zakupu niezbędnego sprzętu do firmy, przy czym należy mieć na uwadze, że pojazd taki nie stanowi środka trwałego przedsiębiorcy w okresie trwania umowy leasingowej. Wątpliwości, jakie pojawiają się w takiej sytuacji, dotyczą przede wszystkim tego, jak należy rozliczyć wykup samochodu z leasingu na cele prywatne lub w ramach działalności, uwzględniając zmiany wprowadzone przez Polski Ład od stycznia 2022 roku.

Wykup samochodu z leasingu na cele prywatne a koszty podatkowe

W ustawie o podatku dochodowym nie ma przepisów, które zakazywałyby wykupu przedmiotu leasingu prywatnie przez przedsiębiorców. Tym samym wykup samochodu z leasingu na cele prywatne nie wpływa w żaden sposób na przychody i koszty prowadzonej działalności oraz nie powoduje skutków na gruncie podatku VAT.

Warto podkreślić, że wykup samochodu z leasingu na cele prywatne nie wyklucza możliwości użytkowania takiego samochodu w firmie. Co do zasady możliwe jest jego wykorzystanie w działalności na zasadach auta prywatnego. W tym przypadku limit wydatków eksploatacyjnych, jak np. zakup paliwa, naprawa i serwis, a także wymiana opon czy wycieraczek, wynosi 20% kosztów. Z kolei w kwestii odliczenia VAT istotne jest, czy pojazd ma być użytkowany w sposób mieszany, czyli prywatnie i w działalności, a więc odliczane jest 50% VAT, czy tylko w działalności, w związku z czym odliczane jest 100% VAT.

Przykład 1.

Pan Marcin jest czynnym podatnikiem VAT i w styczniu 2023 roku zdecydował się na wykup samochodu z leasingu na cele prywatne, który będzie użytkować w sposób mieszany – prywatnie i w działalności. W styczniu 2023 roku kupił paliwo do pojazdu na kwotę 100 zł netto, 23 zł VAT. W jaki sposób ma rozliczyć koszty i VAT?

Z racji tego, że wydatek ma związek z pojazdem prywatnym użytkowanym w firmie, pan Marcin może ująć go do wysokości 20%, a więc w kwocie 22,30 zł.

Obliczenia:

Odliczenie VAT: 50% z 23 zł = 11,50 zł

Ujęcie w kosztach: 20% z (100 + 11,50) = 22,30 zł

Przykład 2.

Pan Michał, który korzysta ze zwolnienia z VAT, zdecydował się na wykup samochodu z leasingu na cele prywatne i będzie użytkować go w firmie w sposób mieszany – prywatnie i w działalności. W styczniu 2023 roku kupił części zastępcze do pojazdu na kwotę 246 zł brutto. Jaką wartość wydatku pan Michał może ująć w kosztach?

Pan Michał może ująć fakturę w kolumnie 13. KPiR – „Pozostałe wydatki” do wysokości limitu 20%, a więc w kwocie 49,20 zł (20% * 246 zł).

Przykład 3.

Pani Halina jest czynnym podatnikiem VAT i wykupiła samochód osobowy z leasingu na cele prywatne. Będzie wykorzystywać prywatny pojazd wyłącznie w celach firmowych, w związku z czym zgłosiła auto na druku VAT-26 w urzędzie, utworzyła regulamin jego użytkowania w firmie i prowadzi kilometrówkę dla celów VAT. W styczniu 2023 poniosła koszt paliwa w wysokości 246 zł, w tym 46 zł VAT. Jaka wartość wydatku pani Halina może ująć w kosztach?

Z racji tego, że w działalności wykorzystywany jest pojazd prywatny, pani Halina ma obowiązek stosowania limitu kosztów w wysokości 20%. Nie ma znaczenia fakt użytkowania pojazdu tylko w działalności. Wobec tego w kolumnie 13 KPiR – Pozostałe wydatki może ująć koszt w wysokości 40 zł (20%* 200 zł).

Wykup samochodu z leasingu na cele prywatne a Polski Ład

Zmiany wprowadzone przez Polski Ład od stycznia 2022 roku nie zmieniły zasad rozliczania użytkowania pojazdu na zasadach leasingu operacyjnego. Zmiany te dotyczą wyłącznie sprzedaży pojazdu wykupionego z leasingu. Jeżeli przedsiębiorca zdecydował się na wykup samochodu z leasingu na cele prywatne do końca 2021 roku, to może stosować „stare zasady” rozliczenia sprzedaży. Oznacza to, że sprzedając pojazd po upływie 6 miesięcy od momentu wykupu samochodu z leasingu na cele prywatne, uzyskany przychód jest prywatnym przychodem przedsiębiorcy. W związku z tym nie jest wykazywany w wyliczeniu zaliczki na podatek z działalności.

Przykład 4.

Pan Łukasz wykupił samochód z leasingu na cele prywatne w grudniu 2021 roku. Czy sprzedaż auta w lipcu 2023 roku będzie opodatkowana podatkiem dochodowym?

Nie, z racji tego, że wykup samochodu z leasingu na cele prywatne miał miejsce przed wejściem zmian Polskiego Ładu, a od wykupu upłynął okres 6 miesięcy, to pan Łukasz może sprzedać pojazd bez podatku dochodowego.

Przykład 5.

Pani Emilia wykupiła samochód osobowy z leasingu na cele prywatne w styczniu 2023 roku. Czy będzie mogła sprzedać go bez podatku dochodowego, jeżeli nie będzie wykorzystywać go w firmie?

Bez względu na to, czy pani Emilia będzie wykorzystywać pojazd w firmie, czy też nie, sprzedaż bez podatku dochodowego będzie możliwa dopiero w lutym 2029 roku.

Sprzedaż samochodu wykupionego z leasingu na cele firmowe a zwolnienie z podatku dochodowego

Częstą praktyką podatników jest wykup samochodu z leasingu operacyjnego na firmę, a tym samym wprowadzenie auta do środków trwałych i jego amortyzacja. Po zakończeniu amortyzacji pojazdu przedsiębiorcy mogą zdecydować się na wycofanie pojazdu na cele prywatne i sprzedaż auta jako osoba prywatna. Należy mieć jednak na uwadze fakt, że taka sprzedaż będzie zwolniona z podatku dochodowego dopiero po upływie 6 lat od momentu wycofania auta z firmy, co wynika bezpośrednio z art. 10 ust. 2 pkt 3 ustawy o PIT.

W związku z powyższym działanie polegające na wycofaniu pojazdu z działalności i przekazaniu samochodu na cele prywatne i jego szybkiej sprzedaży na umowę kupna-sprzedaży nie spowoduje uniknięcia zapłaty podatku. Potwierdza to również Dyrektor Izby Skarbowej w Poznaniu w interpretacji indywidualnej z 31 sierpnia 2016 roku o sygn. ILPB1-1/4511-1-113/16-2/AN w której czytamy, że:

„[...] przychód ze sprzedaży przedmiotowego samochodu – ponieważ sprzedaż nastąpiła przed upływem 6 lat od pierwszego dnia miesiąca następującego po miesiącu, w którym samochód ten został wycofany z działalności gospodarczej Wnioskodawcy – stanowi przychód ze źródła określonego w art. 10 ust. 1 pkt 3 ww. ustawy, tj. z pozarolniczej działalności gospodarczej”.

Darowizna jako sposób na uniknięcie zapłaty podatku dochodowego

Jeżeli wykup samochodu osobowego nastąpił w ramach firmy, a więc auto zostało wprowadzone do środków trwałych i amortyzowane, to jego sprzedaż wiąże się co do zasady z wystąpieniem podatku dochodowego. Jednak w sytuacji gdy przedsiębiorca zdecyduje się na przekazanie auta w darowiźnie, będzie zwolniony z podatku dochodowego, ponieważ nie następuje w tym przypadku odpłatna dostawa towarów.

Sprzedaż pojazdu przez obdarowanego jest bezpośrednio jego przychodem, a więc nie stanowi przychodu dla darczyńcy, pomimo że sprzedaż ma miejsce przed upływem 6 lat od momentu wycofania pojazdu z działalności.

Jak wprowadzić prywatny pojazd do działalności w systemie wFirma?

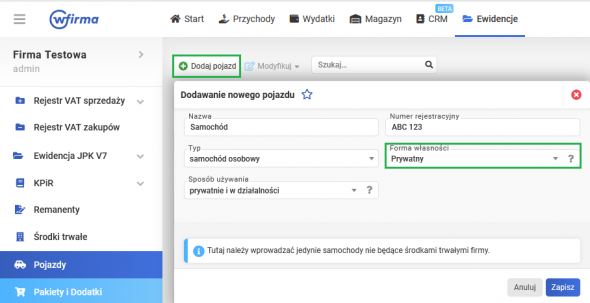

Decydując się na wykup samochodu z leasingu na cele prywatne i użytkowanie go w ramach prowadzonej działalności, należy wprowadzić do systemu wFirma przez zakładkę: EWIDENCJE » POJAZDY » DODAJ POJAZD, wybierając jako FORMA WŁASNOŚCI opcję PRYWATNY.

Wprowadzając numer rejestracyjny pojazdu wykupionego z leasingu, należy zastosować dodatkowe oznaczenie, np. „*”, aby numer ten był unikalny w systemie.