Prywatny samochód w działalności gospodarczej i rozliczenie kosztów związanych z eksploatacją prywatnego samochodu w działalności gospodarczej może być korzystnym rozwiązaniem dla przedsiębiorców, którzy wykorzystują pojazd w celach firmowych. Dzięki temu mogą oni obniżyć swoje obciążenia podatkowe. Ile wynosi odliczenie kosztu podatkowego od wydatków związanych z prywatnym pojazdem? Sprawdź!

Prywatny samochód w działalności gospodarczej w 2025 roku

Przedsiębiorcy, którzy wykorzystują prywatny samochód w działalności, mogą ujmować w kosztach podatkowych 20% wydatków związanych z eksploatacją pojazdu bez prowadzenia ewidencji przebiegu pojazdów dla celów PIT.

Ujęcie 20% kosztów eksploatacyjnych w KPiR w 2025 roku– zasada ogólna

Wykorzystując prywatny samochód w działalności gospodarczej (który nie jest środkiem trwałym firmy), przedsiębiorcy nie muszą już prowadzić ewidencji przebiegu pojazdów dla celów podatku dochodowego. Wydatki związane z eksploatacją samochodu w firmie np. zakup paliwa, koszt myjni czy naprawy mogą stanowić koszt podatkowy z ograniczeniem do 20% ich wartości. Ograniczenie to ma zastosowanie w sytuacji, gdy prywatny samochód osobowy podatnika wykorzystywany jest zarówno w celach służbowych, jak i prywatnie.

Nie uważa się za koszty uzyskania przychodów poniesionych wydatków z tytułu kosztów używania, stanowiącego własność podatnika prowadzącego działalność gospodarczą, samochodu osobowego niebędącego składnikiem majątku, o którym mowa w art. 14 ust. 2 pkt 1, oraz składek na ubezpieczenie takiego samochodu; te wydatki i składki w wysokości 20% stanowią jednak koszty uzyskania przychodów pod warunkiem, że samochód ten jest wykorzystywany również do celów związanych z działalnością gospodarczą prowadzoną przez podatnika.

Przykład 1.

Pan Jan korzysta ze zwolnienia z VAT i wykorzystuje prywatny samochód w działalności gospodarczej. W lutym 2025 roku poniósł wydatki związane z kosztem paliwa w kwocie 200 zł brutto oraz naprawą pojazdu w kwocie 500 zł brutto. Czy koszty te mogą stanowić koszt uzyskania przychodu?

Pan Jan może ująć 20% sumy wydatków związanych z pojazdem poniesionych w danym miesiącu, a więc kwotę 140 zł (700 zł x 20%).

Przykład 2.

Pan Adam jest czynnym podatnikiem VAT i wykorzystuje w firmie prywatny samochód osobowy. W marcu 2025 roku poniósł wydatek związany z naprawą samochodu w wartości 2 460 zł brutto (w tym 460 zł VAT). Pan Adam nie prowadzi dodatkowych ewidencji w związku z wykorzystywaniem prywatnego samochodu w firmie, więc przysługuje mu prawo do odliczenia 50% VAT od wydatków związanych z pojazdem. Jaką kwotę z faktury za naprawę może ująć w kosztach uzyskania przychodu?

Pan Adam może ująć w kosztach podatkowych 20% wartości wyliczonej od netto powiększonej o wartość podatku VAT, który nie podlega odliczeniu, czyli 446 zł.

Obliczenia:

wartość netto – 2 000 zł

podatek VAT – 460 zł

podatek VAT niepodlegający odliczeniu – 230 zł ponieważ 50% x 460 zł

koszt uzyskania przychodu – 446 zł ponieważ 20% x (2 000 zł + 230 zł)

Ujęcie 100% kosztów eksploatacyjnych w KPiR – kiedy jest to możliwe w 2025 roku?

Podatnicy są zobowiązani do prowadzenia ewidencji przebiegu pojazdu dla celów VAT w przypadku zarówno samochodów osobowych stanowiących środki trwałe w firmie, jak i prywatnych pojazdów wykorzystywanych w wyłącznie w działalności. Zgodnie z art. 86a ustawy o VAT obowiązek taki występuje wówczas, gdy przedsiębiorca chce odliczać 100% naliczonego podatku VAT z faktur potwierdzających nabycie paliwa lub inne wydatki związane z pojazdem wykorzystywanym wyłącznie w działalności.

Zgodnie z art. 86a ust. 3 pkt 1 ustawy o VAT, podatnikowi przysługuje prawo do odliczenia 100% VAT od wydatków związanych z prywatnym samochodem osobowym, jeżeli pojazd ten wykorzystywany jest wyłącznie w działalności gospodarczej lub konstrukcyjnie przeznaczone do przewozu co najmniej 10 osób łącznie z kierowcą, jeżeli z dokumentów wydanych na podstawie przepisów o ruchu drogowym wynika takie przeznaczenie. Jednym z warunków, jakie muszą zostać spełnione, aby pojazd mógł być uznany za używany tylko w działalności, jest prowadzenie ewidencji przebiegu pojazdu, tzw. kilometrówki dla celów VAT.

Mimo, że na gruncie VAT podatnik ma prawo odliczenia 100% VAT po spełnieniu określonych warunków, tak na gruncie kosztu podatkowego:

- jeśli jest to pojazd osobowy, to podatnik ma prawo do odliczenia 20% kosztu,

- jeśli jest to pojazd ciężarowy, to podatnik ma prawo do odliczenia 100% kosztu.

Przykład 3.

Pan Łukasz jest podatnikiem VAT. W czerwcu 2025 roku poniósł wydatek na zakup paliwa do prywatnego pojazdu osobowego o wartości 250 zł. W jakiej wysokości koszt ten będzie ujęty w KPiR? Czy jako vatowiec pan Łukasz zobowiązany jest do prowadzenia kilometrówki dla celów VAT?

Co do zasady, pan Łukasz ma możliwość ujęcia 20% wartości faktury za zakup paliwa w kosztach podatkowych oraz 50% VAT. W takiej sytuacji pan Łukasz nie ma obowiązku prowadzenia dodatkowej ewidencji.

Jeżeli jednak będzie chciał ująć w kosztach 100% VAT, dla potwierdzenia wykorzystania pojazdu tylko w działalności powinien prowadzić kilometrówkę dla celów VAT, w celu udowodnienia, że pojazd wykorzystywany jest wyłącznie w działalności. Z kolei na gruncie kosztu odliczenie będzie możliwe w kwocie 20%, gdyż jest to pojazd osobowy.

Jak przebiega rozliczenie prywatnego samochodu w systemie wFirma.pl?

Rozliczanie prywatnego samochodu w systemie wFirma.pl odbywa się po jego uprzednim wprowadzeniu do systemu. Wprowadzenie pojazdu do systemu ma na celu wskazanie parametrów podatkowych pojazdu dzięki czemu przy księgowaniu wydatków system sam rozksięgowuje na ich podstawie wysokość podatku VAT jak również kosztu podatkowego. W celu wprowadzenia pojazdu należy przejść do zakładki: WYDATKI » POJAZDY » DODAJ POJAZD. W wygenerowanym oknie należy uzupełnić odpowiednie pola. Dodatkowo w polu FORMA WŁASNOŚCI należy wybrać opcję PRYWATNY.

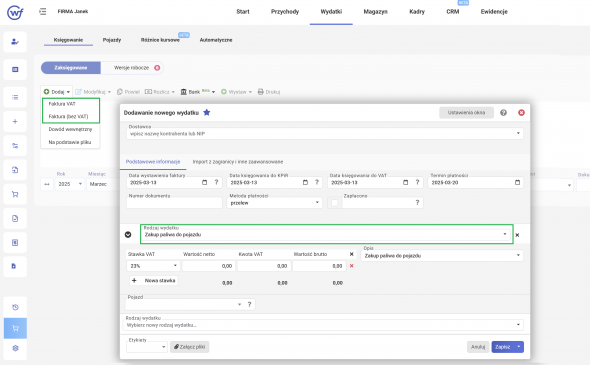

Wówczas przy księgowaniu wydatków WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT / FAKTURA (BEZ VAT) » ZAKUP PALIWA DO POJAZDU / INNE WYDATKI ZWIĄZANE Z BIEŻĄCYM UŻYTKOWANIEM POJAZDU należy przypisać pojazd i wówczas system koszt rozksięguje dla celów VAT i PIT.