Przedsiębiorca wykorzystujący w swojej firmie samochód osobowy może w każdej chwili podjąć decyzję o wycofaniu go na cele prywatne. Jakie konsekwencje na gruncie podatku dochodowego od osób fizycznych oraz podatku VAT wywoła to zdarzenie? Sprawdź, czy wycofanie samochodu osobowego na cele prywatne uprawnia do zaliczenia amortyzacji do kosztów!

Wycofanie samochodu osobowego na cele prywatne - podatek dochodowy

Sam fakt wycofania samochodu osobowego na cele prywatne na gruncie podatku dochodowego od osób fizycznych nie wywoła większych skutków. Konsekwencje są jedynie dwie:

- nieumorzona część wartości początkowej środka trwałego nie może stanowić kosztu uzyskania przychodu (dotychczasowe odpisy amortyzacyjne nie podlegają wyksięgowaniu z kosztów);

- sprzedaż samochodu przed upływem 6 lat (licząc od miesiąca następującego po wycofaniu) od wycofania go na cele prywatne stanowić będzie przychód z działalności, który przedsiębiorca powinien wykazać i opodatkować.

Dodatkowo, wycofując samochód osobowy na cele prywatne, przedsiębiorca powinien wykreślić go z ewidencji środków trwałych. Ostatni odpis amortyzacyjny może ująć w kosztach podatkowych w miesiącu wycofania pojazdu na cele osobiste.

Wycofanie samochodu osobowego na cele prywatne - podatek VAT

Dokonując wycofania środka trwałego na cele prywatne, podatnik musi liczyć się z tym, że zdarzenie to może wywołać określone konsekwencje na gruncie podatku od towarów i usług. Jakie? Wyjaśniamy poniżej.

Gdy istniało prawo do częściowego lub pełnego odliczenia VAT

W sytuacji gdy przedsiębiorca przy nabyciu samochodu osobowego lub od jego części składowych miał prawo do częściowego lub pełnego odliczenia VAT, w chwili jego wycofania zobligowany jest do opodatkowania tego zdarzenia podatkiem VAT. Obowiązek ten wynika z art. 7 ust. 2 ustawy o VAT.

“Przez dostawę towarów, o której mowa w art. 5 ust. 1 pkt 1, rozumie się również przekazanie nieodpłatnie przez podatnika towarów należących do jego przedsiębiorstwa, w szczególności:

1) przekazanie lub zużycie towarów na cele osobiste podatnika lub jego pracowników, w tym byłych pracowników, wspólników, udziałowców, akcjonariuszy, członków spółdzielni i ich domowników, członków organów stanowiących osób prawnych, członków stowarzyszenia,

2) wszelkie inne darowizny

- jeżeli podatnikowi przysługiwało, w całości lub w części, prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego z tytułu nabycia, importu lub wytworzenia tych towarów lub ich części składowych.”

Wówczas w celu naliczenia podatku VAT przedsiębiorca może sporządzić dokument wewnętrzny (wzór bezpłatnie można pobrać w artykule: Dokument wewnętrzny opodatkowania (faktura wewnętrzna) - wzór z omówieniem), który będzie podstawą zapisów w rejestrze sprzedaży VAT. Ponadto od 1 października 2020 roku korekta podatku VAT dokonana w związku z wycofaniem pojazdu na cele prywatne będzie musiała posiadać oznaczenie WEW w części ewidencyjnej nowego pliku JPK_V7.

Wartość początkowa pojazdu | Korekta VAT odliczonego |

do 15.000 zł | Korekta odliczonego podatku VAT jest obowiązkowa w sytuacji gdy wycofanie samochodu na cele osobiste ma miejsce w ciągu 12 miesięcy, licząc od miesiąca, w którym odpowiednio nabyto, dokonano importu lub oddano do używania ten pojazd samochodowy. |

powyżej 15.000 zł | Korekta odliczonego podatku VAT jest obowiązkowa w sytuacji, gdy wycofanie samochodu osobowego nastąpi w okresie 5 kolejnych lat po zakończeniu roku, w którym pojazd został przykazany do użytkowania. |

Przykład 1.

Pani Ludmiła w październiku 2022 roku zakupiła samochód o wartości 50 000 zł. Samochód przeznaczyła wyłącznie na użytek firmowy, w związku z tym przysługiwało pani Ludmile prawo do pełnego odliczenia VAT, czego dokonała w pliku JPK_V7 za kwiecień 2022 roku, składanym do 25 maja 2022 roku. W kwietniu 2024 roku pani Ludmiła chce wycofać pojazd na cele prywatne. Jak powinna być obliczona korekta VAT?

W przypadku gdy przy zakupie przysługiwało pełne odliczenie VAT to, jako że wycofanie pojazdu z działalności także w pełni podlega pod VAT (naliczenie VAT wewnętrzne wg ceny rynkowej z dnia wycofania) Pani Ludmiła nie jest zobowiązana dokonywać korekty VAT odliczonego przy zakupie.

Przykład 2.

Gdyby Pani Ludmiła nie wycofała auta z dzialaności a jedynie w kwietniu 2024 zmieniła jego przeznaczenie na sposób mieszany to korektę VAT pani Ludmiła powinna obliczyć następująco:

Faktura za samochód: netto 50.000 zł, VAT naliczony 11.500 zł, wartość brutto 61.500 zł

Odliczenie VAT w październiku 2022 roku: 11.500 zł

Okres korekty w tym przypadku wynosi 60 miesięcy (kwiecień 2022 r. - marzec 2027 r.). Liczba miesięcy pozostałych do końca okresu korekty: 36 miesięcy (kwiecień 2024 r. - marzec 2027 r.).

Kwota VAT podlegająca korekcie jako zwrot odliczonego nienależnie VAT to 3.450zł.

Przykład 3.

Pani Ludmiła w kwietniu 2022 roku zakupiła samochód o wartości 50 000 zł. Samochód przeznaczyła na użytek firmowo-prywatny, w związku z tym przysługiwało pani Ludmile prawo do 50% odliczenia VAT, czego dokonała w pliku JPK_V7 za kwiecień 2022 roku, składanym do 25 maja 2022 roku. W kwietniu 2024 roku pani Ludmiła chce wycofać pojazd na cele prywatne. Jak powinna być obliczona korekta VAT?

Wycofanie pojazdu z działalności w pełni podlega pod VAT - naliczenie VAT wewnętrzne wg ceny rynkowej z dnia wycofania - dlatego też Pani Ludmiła będąc w okresie korekty może dokonać korekty VAT nieodliczonego przy zakupie.

Faktura za samochód: netto 50.000 zł, VAT naliczony 11.500 zł, wartość brutto 61.500 zł

Odliczenie VAT w październiku 2022 roku: 5.750 zł

Okres korekty w tym przypadku wynosi 60 miesięcy (kwiecień 2022 r. - marzec 2027 r.). Liczba miesięcy pozostałych do końca okresu korekty: 36 miesięcy (kwiecień 2024 r. - marzec 2027 r.).

Kwota VAT podlegająca korekcie poprzez odzyskanie tego nieodliczonego VAT przy zakupie to 3.450zł. Pamiętając że jeżeli wcześniej ta kwota nieodliczonego VAT była ujęta w kosztach to w momencie dokonania korekty konieczne jest o tę kwotę równoległe pomniejszenie kosztów.

Gdy brak prawa odliczenia VAT

W sytuacji gdy przedsiębiorca nie posiadał prawa do częściowego lub pełnego odliczenia VAT od nabycia pojazdu oraz jego części składowych, wówczas podatnik nie będzie zobligowany do opodatkowania wycofania samochodu osobowego podatkiem VAT. Nie będzie miała tutaj miejsca również korekta VAT.

1. gdy zakup został udokumentowany: rachunkiem, umową kupna-sprzedaży, fakturą VAT marża,

2. gdy przy nabyciu był podmiotem zwolnionym z VAT.

Wycofanie samochodu osobowego z systemu wFirma.pl

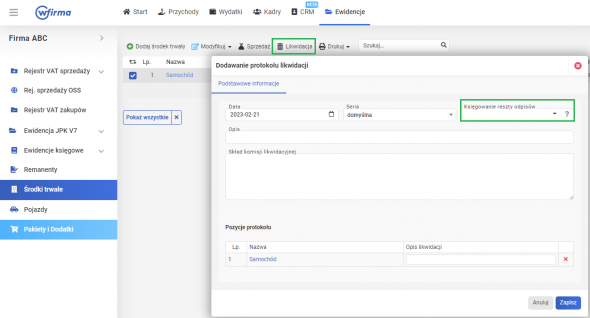

W celu wycofania pojazdu stanowiącego środek trwały w systemie do samodzielnego prowadzenia uproszczonej księgowości wFirma.pl, należy przejść do zakładki EWIDENCJE » ŚRODKI TRWAŁE, zaznaczyć odpowiedni środek trwały oraz wybrać opcję LIKWIDACJA.

Pojawi się okno dodawania protokołu likwidacji. Ważne by w polu Księgowanie reszty odpisów zaznaczyć odpowiednią opcję:

- TAK – Reszta odpisów amortyzacyjnych w przypadku likwidacji nie w pełni umorzonych środków trwałych zostanie zaksięgowana do KPiR (wartość początkowa pomniejszona o już zaksięgowane odpisy amortyzacyjne).

- NIE – Reszta odpisów amortyzacyjnych w przypadku likwidacji nie w pełni umorzonych środków trwałych nie zostanie zaksięgowana do kosztów w KPiR.

W przypadku nieodpłatnego przekazania środka trwałego na cele prywatne należy wybrać NIE.

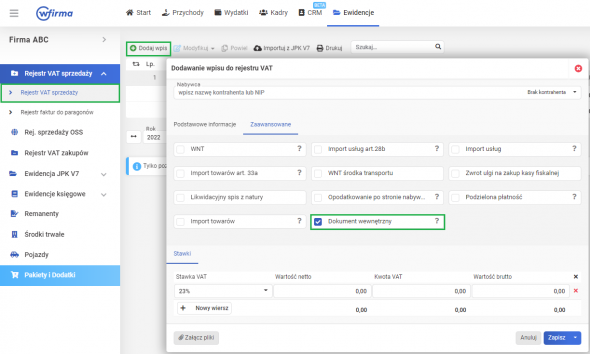

Jeśli od nabycia pojazdu lub jego istotnych części składowych przysługiwało prawo do odliczenia podatku VAT, w chwili jego wycofania należy naliczyć VAT na dowodzie wewnętrznym i wprowadzić do systemu bezpośrednim wpisem do rejestru VAT sprzedaży według schematu poprzez zakładkę EWIDENCJE » REJESTR VAT SPRZEDAŻY » DODAJ WPIS, gdzie należy zaznaczyć opcję BRAK KONTRAHENTA i wypełnić niezbędne dane. Następnie w podzakładce ZAAWANSOWANE należy zaznaczyć opcję DOKUMENT WEWNĘTRZNY.