Przedsiębiorcy coraz chętniej jako sposób finansowania nabycia samochodu wybierają leasing. Jest to atrakcyjna forma finansowania zakupu ze względu na fakt, że daje możliwość wykupienia pojazdu na preferencyjnych warunkach, często niższych niż cena rynkowa. Przeczytaj artykuł i sprawdź, jak powinien zostać rozliczony wykup samochodu z leasingu i jego późniejsza sprzedaż.

Wykup samochodu z leasingu na firmę

Wykup samochodu z leasingu na firmę daje przedsiębiorcy możliwość ujęcia majątku w ewidencji środków trwałych. Wówczas wydatek będzie księgowany w kosztach poprzez odpisy amortyzacyjne. Często występują sytuacje, w których cena zakupu znacznie odbiega od ceny rynkowej oraz nie przekracza 10 000 zł. Wówczas przedsiębiorca ma możliwość wprowadzenia pojazdu do ewidencji środków trwałych oraz dokonania jednorazowej amortyzacji ze względu na niską wartość samochodu. W sytuacji, gdy zakup samochodu nastąpił z przeznaczeniem mieszanym (będzie wykorzystywany w działalności, a także potencjalnie prywatnie) wówczas przedsiębiorcy będzie przysługiwało prawo częściowego odliczenia VAT.

W momencie zbycia firmowego samochodu należy wykazać przychód z działalności gospodarczej. Co ważne, taka sprzedaż jest traktowana jako odpłatna dostawa towarów i tym samym podlega opodatkowaniu stawką 23%. Dodatkowo dokonana sprzedaż majątku firmowego ze środków trwałych (np. wykupionego pojazdu z leasingu) do końca 2024 roku powiększała podstawę wyliczenia składki na ubezpieczenie zdrowotne. Od 2025 roku pojawiły się nowe przepisy, dzięki którym przedsiębiorca może zdecydować o tym aby wyłączyć z podstawy składki zdrowotnej zarówno sprzedaż samochodu z ewidencji środków trwałych jak i nie uwzględniać niezamortyzowanej do dnia sprzedaży wartości.

Sprzedając samochód, przedsiębiorca może być jednak uprawniony do odliczenia pozostałej kwoty VAT z faktury wykupu w drodze korekty podatku naliczonego dokonywanej na podstawie przepisów art. 90b ustawy o VAT. W przypadku pojazdów samochodowych o wartości początkowej nieprzekraczającej 15 000 zł okres korekty wynosi tylko 12 miesięcy. Tym samym sprzedając samochód rok po zakończeniu miesiąca wykupu samochodu z leasingu, podatnik do korekty takiej nie będzie uprawniony.

Wykup samochodu z leasingu na osobę prywatną

Samochód będący w firmowym leasingu przedsiębiorca może również wykupić prywatnie, czyli poza działalnością gospodarczą. Taka decyzja powoduje, że samochód nie wchodzi do majątku przedsiębiorstwa podatnika. W konsekwencji sprzedaż takiego pojazdu nie podlega opodatkowaniu VAT.

- jeżeli wykup na cele prywatne miał miejsce do końca 2021 roku to jego sprzedaż po upływie 6 miesięcy nie powoduje powstania przychodu,

- jeżeli wykup na cele prywatne ma miejsce od 2022 roku to jego sprzedaż po upływie 6 lat nie powoduje powstania przychodu - zasada 6 lat nadal obowiązuje.

Do końca 2021 roku sprzedaż pojazdu wykupionego prywatnie po upływie 6 miesięcy od wykupu nie podlegała opodatkowaniu podatkiem dochodowym co potwierdzało również stanowisko Ministra Finansów w interpretacji indywidualnej z 25.02.2016 r. nr DD9.8220.2.56.2016.KZU. Wnioskodawczyni prowadząca działalność gospodarczą zwróciła się do organu z pytaniem: czy sprzedaż samochodu wykupionego na cele prywatne (niewprowadzonego do ewidencji środków trwałych) po upływie co najmniej 6 miesięcy od jego wykupu, będzie objęta podatkiem dochodowym?

W odpowiedzi organ zajął stanowisko:

Należy jednak podkreślić, że w przeszłości kwestii ta była przedmiotem sporu wśród organów podatkowych, które wskazują na fakt, że preferencyjne warunki wykupu samochodu z leasingu przysługują wyłącznie stronie leasingobiorcy, czyli przedsiębiorcy, a nie osobie fizycznej. Tym samym każda sprzedaż pojazdu, który wcześniej był wykorzystywany w działalności gospodarczej na podstawie umowy leasingu operacyjnego, a po wykupie użytkowanego prywatnie przez przedsiębiorcę, i tak powoduje powstanie przychodu w działalności gospodarczej. W związku z tym przychód należałoby wykazać, jeżeli do sprzedaży samochodu dojdzie w okresie 6 lat od wycofania z majątku lub likwidacji działalności gospodarczej. Stanowisko to zostało potwierdzone przez Dyrektora Izby Skarbowej w Bydgoszczy w interpretacji indywidualnej z 23 listopada 2011 roku (nr ITPB1/415-926/11/AK) oraz Dyrektora Izby Skarbowej w Poznaniu w interpretacji z 6 listopada 2012 roku (nr ILPB1/415-803/12-4/AG).

Reasumując, wykup samochodu z leasingu na osobę prywatną i jego późniejsza sprzedaż od 2022 roku może nadal być zwolniona z opodatkowania podatkiem dochodowym pod warunkiem, że podatnik odczeka 6 lat od momentu jego wykupu.

Jak zaksięgować sprzedaż wykupionego samochodu z leasingu na firmę w systemie wFirma.pl?

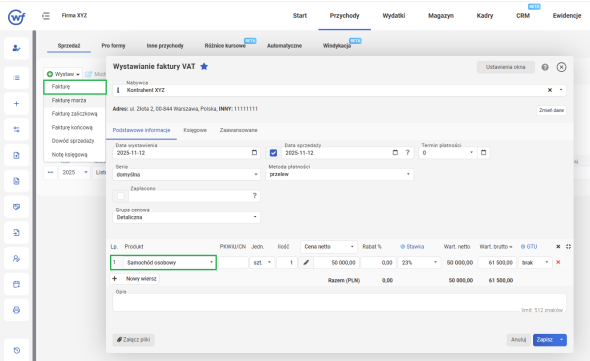

W systemie wFirma.pl w sytuacji gdy został wykupiony samochód na firmę jako towar handlowy z zamiarem jego odsprzedania fakturę sprzedaży należy wystawić schematem: PRZYCHODY » SPRZEDAŻ » WYSTAW » SPRZEDAŻ. W oknie, które się otworzy uzupełniamy dane.

Polecamy: