Prowadzę działalność opodatkowaną VAT i sprzedaję towary zarówno dla firm, jak i osób prywatnych – w tym również w ramach procedury VAT OSS ze względu na prowadzenie sklepu internetowego i sprzedaż wysyłkową. Czy muszę wystawiać faktury dla osób prywatnych w KSeF?

Michał, Łódź

Obowiązek wystawiania faktur w Krajowym Systemie e-Faktur (KSeF) miał objąć czynnych podatników VAT od 1 lipca 2024 roku. Termin ten został jednak przesunięty i na przełomie kwietnia i maja Ministerstwo Finansów zapowiedziało ogłoszenie nowego terminu. Od momentu wejścia w życie obowiązkowego KSeF faktury sprzedaży wygenerowane w systemach księgowych będą musiały zostać wysłane do KSeF, a po ich przetworzeniu w KSeF faktura będzie uznana za wystawioną. Ustawodawca wskazał jednak grupy nabywców, dla których faktury będą wystawiane poza tym systemem.

Kto jest zwolniony z obowiązku wystawiania faktur w KSeF?

Zgodnie z art. 106ga ust. 2 ustawy o VAT z obowiązku fakturowania w KSeF zwolnieni zostali:

- podatnicy nieposiadający siedziby działalności gospodarczej ani stałego miejsca prowadzenia działalności gospodarczej na terytorium Polski;

- podatnicy nieposiadający siedziby działalności gospodarczej na terytorium Polski, którzy posiadają stałe miejsce prowadzenia działalności gospodarczej na terytorium kraju, przy czym to stałe miejsce prowadzenia działalności nie uczestniczy w dostawie towarów lub świadczeniu usług, dla których wystawiono fakturę;

- podatnicy korzystający z procedur szczególnych, o których mowa w dziale XII w rozdziałach 7, 7a i 9, dokumentujących czynności rozliczane w tych procedurach.

W dalszej części przepisu ustawodawca wyłącza z obowiązku wystawiania faktur w KSeF transakcje ze względu na ich nabywcę oraz przedmiot. Oznacza to, że w KSeF nie będą wystawiane faktury:

- na rzecz nabywcy towarów lub usług będącego osobą fizyczną nieprowadzącą działalności gospodarczej, czyli dla osób prywatnych;

- w przypadku odpowiednio udokumentowanych dostaw towarów lub świadczenia usług, określonych w przepisach wydanych na podstawie art. 106s.

Jak wystawiać faktury dla osób prywatnych w KSeF?

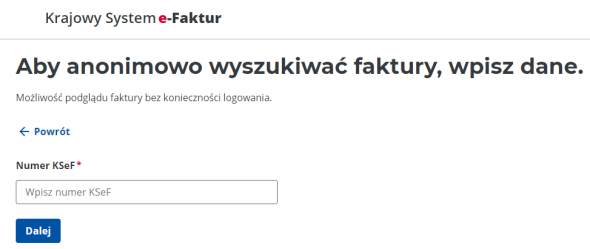

W okresie dobrowolnego korzystania z KSeF przedsiębiorcy, pomimo braku takiego obowiązku, mogą dobrowolnie wystawiać faktury w KSeF również dla osób prywatnych. Przy czym należy mieć na uwadze, że osoba prywatna nieprowadząca działalności nie posiada dostępu do indywidualnego konta w KSeF, ponieważ nie ma firmy lub nadanego NIP-u. W takiej sytuacji należy przekazać klientowi numer KSeF faktury, dzięki czemu będzie mógł pobrać ją z Aplikacji Podatnika KSeF w trybie anonimowego dostępu. W celu uzyskania dostępu do wystawionej faktury klient na stronie Ministerstwa Finansów musi jedynie wprowadzić jej numer KSeF.

Jeżeli podatnik zdecyduje się na wystawianie wszystkich faktur w ramach KSeF, to w przypadkach, gdy sprzedaż nie jest objęta obowiązkowym fakturowaniem poprzez KSeF, muszą zostać spełnione dodatkowe warunki.

Warto zwrócić również uwagę na art. 106gb ust. 4 ustawy o VAT, zgodnie z którym w przypadku, gdy:

- miejscem świadczenia jest terytorium państwa członkowskiego inne niż terytorium Polski lub terytorium państwa trzeciego lub

- nabywcą jest podmiot nieposiadający siedziby działalności gospodarczej ani stałego miejsca prowadzenia działalności gospodarczej na terytorium Polski, lub

- nabywcą jest podmiot nieposiadający siedziby działalności gospodarczej na terytorium Polski, który posiada stałe miejsce prowadzenia działalności gospodarczej na terytorium kraju, przy czym to stałe miejsce prowadzenia działalności nie uczestniczy w nabyciu towaru lub usługi, dla których wystawiono fakturę

– należy udostępnić nabywcy wystawioną fakturę ustrukturyzowaną w sposób z nim uzgodniony.

Co ważne, procedura VAT OSS dotyczy sprzedaży towarów oraz usług telekomunikacyjnych, nadawczych i elektronicznych na rzecz osób prywatnych z innych krajów UE, co oznacza, że jest to zazwyczaj sprzedaż na rzecz osób prywatnych.

Dokonując sprzedaży towarów w ramach procedury VAT OSS, nabywcą jest zatem podmiot nieposiadający siedziby działalności gospodarczej ani stałego miejsca prowadzenia działalności gospodarczej na terytorium Polski. Oznacza to, że faktury dotyczące procedury VAT OSS również nie zostały objęte obowiązkiem wystawiania w KSeF.

Kiedy faktura powinna mieć nadany kod QR?

Obowiązek nadawania kodu QR dla faktur sprzedaży wejdzie w życie wraz z chwilą, gdy KSeF będzie obowiązkiem dla przedsiębiorców. Zgodnie z art. 106gb ust. 6 ustawy o VAT w sytuacji, gdy nabywca nie jest podatnikiem VAT czynnym, podatnik musi zapewnić temu nabywcy dostęp do faktury ustrukturyzowanej poprzez:

- podanie kodu QR oraz danych umożliwiających zidentyfikowanie tej faktury albo

- oznaczenie kodem QR umożliwiającym dostęp do tej faktury w Krajowym Systemie e-Faktur, w przypadku gdy faktura jest użyta poza tym systemem.

Jeżeli nabywcą jest osoba prywatna, sprzedawca może zostać zwolniony przez nabywcę z obowiązku udostępniania faktury wystawionej w KSeF.