Chcąc dotrzeć do jak największego grona nabywców, polscy przedsiębiorcy korzystają z różnego rodzaju platform i sklepów internetowych, takich jak np. Allegro czy Amazon. Dzięki temu sprzedają swoje towary i usługi na zagranicznych rynkach. Sprzedaż towarów lub usług elektronicznych na rzecz osób prywatnych z innego kraju UE wiąże się z szeregiem obowiązków podatkowych. Wraz z tzw. pakietem VAT e-commerce weszły w życie przepisy upraszczające te rozliczenia. Stało się to m.in. za pomocą wdrożenia procedury VAT OSS. Sprawdźmy, czym ona jest, kiedy warto z niej skorzystać, jakie uproszczenia są z nią związane i jak do niej przystąpić!

Czym jest VAT OSS?

VAT OSS (One Stop Shop) to procedura rozliczania podatku VAT, która zastąpiła procedurę VAT MOSS (Mini One Stop Shop). Od 1 lipca 2021 roku procedura VAT MOSS, która dotyczyła sprzedaży na rzecz osób prywatnych z innego kraju UE usług elektronicznych, nadawczych i telekomunikacyjnych (tzw. usługi TBE), została rozszerzona o sprzedaż wysyłkową towarów dla tych podmiotów (tzw. WSTO), tworząc procedurę unijną VAT OSS.

Z procedury unijnej VAT OSS mogą korzystać zarówno czynni podatnicy VAT, jak również nievatowcy. Rejestracja do VAT OSS nie koliduje z rejestracją do VAT-UE oraz nie powoduje utraty prawa do zwolnienia z VAT, bowiem sprzedaż rozliczana w ramach VAT OSS nie jest brana pod uwagę w przypadku weryfikacji limitu sprzedaży dla zwolnienia z VAT.

Kiedy warto skorzystać z VAT OSS?

Rejestracja do VAT OSS jest całkowicie dobrowolna i zależy od decyzji sprzedawcy. Dokonując sprzedaży wysyłkowej towarów lub świadcząc usługi na rzecz osób prywatnych z innego kraju UE, muszą oni pilnować limitu sprzedaży.

Do momentu przekroczenia limitu sprzedaży polscy przedsiębiorcy opodatkowują zawierane transakcje tak jak sprzedaż krajową – stosując polską stawkę VAT. Po przekroczeniu limitu sprzedaży są oni zobowiązani do opodatkowania transakcji stawką VAT właściwą dla kraju nabywcy.

Do 1 lipca 2021 roku po przekroczeniu limitu sprzedaży wysyłkowej w danym kraju UE polski podatnik nie miał wyjścia – musiał dokonać rejestracji do VAT w kraju przekroczenia limitu. Wiązało się to nie tylko z obowiązkiem rejestracyjnym, ale również ewidencyjno-sprawozdawczym, czyli rozliczaniem VAT w innym kraju UE. To z kolei powodowało konieczność korzystania z usług biur rachunkowych, które miały wiedzę o przepisach podatkowych w innych krajach, jednak wiązało się z dodatkowymi kosztami po stronie sprzedawcy.

Procedura VAT OSS upraszcza proces rozliczeniowy, ponieważ po przekroczeniu limitu sprzedaży wysyłkowej w UE sprzedawca nadal może rozliczać podatek VAT w polskim urzędzie skarbowym – jest więc w stanie poradzić sobie sam, czyli bez pomocy biur rachunkowych z innych krajów UE.

Powyższy sposób rozliczania zagranicznego podatku VAT stosowany był już dotychczas w ramach procedury VAT MOSS, która obejmowała jednak tylko sprzedaż usług elektronicznych, nadawczych i telekomunikacyjnych na rzecz osób prywatnych z innego kraju UE.

Przykład 1.

Pan Łukasz prowadzi sprzedaż wysyłkową towarów na rzecz osób prywatnych z UE – głównie z Niemiec i Francji. W 2025 roku planuje rozszerzyć swoją sprzedaż o usługi elektroniczne. Czy pan Łukasz nadal może uniknąć obowiązku rejestracji do VAT w innych krajach UE?

Pan Łukasz do momentu przekroczenia wartości sprzedaży 42 000 zł (obejmującej łącznie sprzedaż towarów i świadczenie usług) w UE na rzecz osób prywatnych wystawiać będzie faktury z polskim podatkiem VAT. Po przekroczeniu limitu sprzedaży może zarejestrować się do VAT OSS, wystawiać faktury z niemieckimi stawkami VAT bez obowiązku rejestracji do VAT w Niemczech i odprowadzać zagraniczny podatek VAT w US w Polsce.

Jak zarejestrować się do VAT OSS?

Każde państwo członkowskie UE posiada własny internetowy portal OSS do rozliczeń zagranicznego podatku VAT, w którym przedsiębiorcy mogą dokonać rejestracji. Rejestracja do VAT OSS odbywa się za pośrednictwem jednego formularza VIU-R przeznaczonego dla OSS. Formularz ten wysyłany jest poprzez platformę rządową państwa członkowskiego identyfikacji lub systemy księgowe do urzędu skarbowego, np. wFirma. W przypadku sprzedawców posiadających siedzibę działalności w Polsce państwem członkowskim identyfikacji jest Polska, a właściwym urzędem skarbowym rejestracji do VAT OSS i składania deklaracji oraz zapłaty podatku VAT jest Naczelnik Drugiego Urzędu Skarbowego Warszawa-Śródmieście. Formularz rejestracyjny VIU-R może być złożony wyłącznie w formie elektronicznej. W celu wysyłki przedsiębiorca musi posłużyć się elektronicznym podpisem kwalifikowanym – nie ma możliwości wysyłki formularza za pomocą profilu zaufanego czy weryfikacji kwotą przychodu. Jeżeli podatnik nie posiada własnego podpisu kwalifikowanego, może ustanowić pełnomocnika w tym celu, jednak wiąże się to ze złożeniem w Drugim Urzędzie Skarbowym Warszawa-Śródmieście specjalnego pełnomocnictwa PPS-1 i dokonaniem opłaty skarbowej w kwocie 17 zł. W przypadku złożenia formularza VAT-R w swoim urzędzie skarbowym przedsiębiorca może skorzystać np. z wysyłki druku pocztą lub elektronicznie za pomocą podpisu kwalifikowanego lub własnego profilu zaufanego.

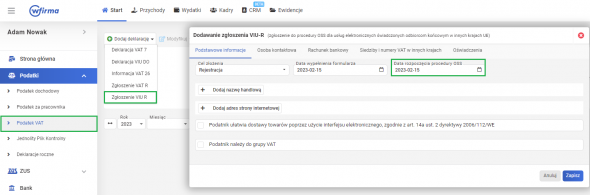

W celu wygenerowania formularza VIU-R w systemie wFirma należy przejść do zakładki: START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ » ZGŁOSZENIE VIU R.

W polu DATA ROZPOCZĘCIA PROCEDURY OSS należy wprowadzić datę sprzedaży z faktury VAT wystawionej z zagraniczną stawką VAT. Z racji tego, że formularz VIU-R może być składany do 10. dnia miesiąca następnego, w polu tym możliwe jest wprowadzenie daty wcześniejszej niż data wypełnienia formularza – tzw. „rejestracja wstecz”.

Przykład 2.

Pan Aleksander prowadzi sklep internetowy i sprzedaje towary na rzecz osób prywatnych z innych krajów UE. 20 stycznia 2025 roku dokonał transakcji do Czech, którą przekroczył limit sprzedaży 42 000 zł. Do kiedy pan Aleksander może zarejestrować się w procedurze VAT OSS, aby nie musiał rejestrować się do VAT w Czechach?

Jeżeli do 10 lutego 2025 roku pan Aleksander złoży formularz rejestracyjny VIU-R do Naczelnika Drugiego Urzędu Skarbowego Warszawa-Śródmieście, nie będzie musiał dokonywać rejestracji do VAT w Czechach. Transakcja, którą przekroczono limit, powinna natomiast zostać opodatkowana już czeską stawką VAT.

Podatnicy zwolnieni z VAT, którzy chcą użytkować procedurę unijną VAT OSS, mają obowiązek złożyć formularz rejestracyjny VAT-R, tak aby znaleźć się w rejestrze podatników VAT, ale z oznaczeniem, że korzystają ze zwolnienia.

Nievatowcy na formularzu VAT-R powinni w części C.1. zaznaczyć podstawę prawną zwolnienia z VAT, a następnie uzupełnić datę pierwszej sprzedaży. Z racji tego, że co do zasady podatnicy korzystający ze zwolnienia z VAT nie muszą składać formularza VAT-R, aby poinformować urząd o tym fakcie, przed rejestracją do VAT OSS powinni na formularzu VAT-R wpisać datę historyczną, czyli sprzed dnia złożenia formularza, rozumianą jako dzień rozpoczęcia prowadzenia działalności zwolnionej z VAT.

Jak rozliczać podatek VAT w procedurze VAT OSS?

Korzystając z procedury VAT OSS, przedsiębiorcy zobowiązani są do opodatkowania sprzedaży stawką podatku VAT właściwą w kraju nabywcy. Transakcja taka nie zwiększa podstawy opodatkowania w pliku JPK_V7 wysyłanym do Ministerstwa Finansów celem rozliczenia z tytułu polskiego podatku VAT, ponieważ faktury nie są wykazywane w JPK_V7. Podatek VAT zagraniczny rozliczany jest w osobnej deklaracji VIU-DO, którą składa się w formie elektronicznej do Naczelnika Drugiego Urzędu Skarbowego Warszawa-Śródmieście.

Zgodnie z art. 130c ust. 2 ustawy o VAT deklaracja VIU-DO składana w związku z korzystaniem z procedury VAT OSS powinna zostać wysłana do końca miesiąca następującego po zakończonym kwartale. Co więcej, termin ten upływa z końcem miesiąca również w sytuacji, gdy dzień ten przypada w sobotę, niedzielę lub święto (nie występuje tu więc przesunięcie na najbliższy dzień roboczy). Natomiast walutą, w jakiej wykazywane są transakcje w deklaracji, jest euro. Zgodnie z art. 130c ust. 7 ustawy o VAT w przypadku gdy płatności z tytułu dostaw towarów lub świadczenia usług dokonywano w innych walutach niż euro, do ich przeliczenia na euro stosuje się kurs wymiany opublikowany przez EBC w ostatnim dniu danego okresu rozliczeniowego, a jeżeli nie zostanie opublikowany w tym dniu – kurs wymiany opublikowany dnia następnego.

Przykład 3.

Pani Danuta prowadzi sprzedaż towarów na rzecz osób prywatnych z innych krajów UE. W lutym 2025 roku dokonała rejestracji do procedury VAT OSS. Do kiedy musi złożyć pierwszą deklarację VIU-DO?

Deklaracja VIU-DO składana jest za okresy kwartalne. Oznacza to, że pierwszą deklarację pani Danuta będzie składała za I kwartał do 30 kwietnia 2025 roku.

Jeżeli w złożonej deklaracji VIU-DO zostały popełnione błędy, to koryguje się je np. poprzez wystawienie faktury korygującej w bieżącej deklaracji VIU-DO, gdzie należy wskazać właściwe państwo członkowskie konsumpcji (kraj nabywcy), okres rozliczeniowy i kwotę VAT, w odniesieniu do której dokonywana jest korekta. Zgodnie z art. 130c ust. 5a ustawy o VAT sprzedawca ma obowiązek dokonania korekty nie później niż w okresie 3 lat od dnia upływu terminu złożenia formularza VIU-DO, w którym stwierdzono błędy.

Jakie korzyści wprowadza VAT OSS?

Jak możemy przeczytać w uzasadnieniu projektu do ustawy wprowadzającej pakiet VAT e-commerce: „Z założenia OSS (podobnie jak MOSS) ma na celu uproszczenie obowiązków w zakresie podatku VAT nałożonych na podatników dokonujących dostaw towarów i świadczących usługi osobom niebędącym podatnikami (konsumentom) na terytorium UE [...]”. Uproszczenia te polegają m.in. na:

- zniesieniu obowiązku rejestracji do VAT w innych krajach UE w momencie przekroczenia limitu sprzedaży wysyłkowej na rzecz osób prywatnych;

- ujednoliceniu limitu sprzedaży dla sprzedaży towarów i usług elektronicznych, nadawczych oraz telekomunikacyjnych dla każdego kraju UE;

- możliwości rozliczania zagranicznego podatku VAT w polskim urzędzie skarbowym;

- możliwości składania jednej deklaracji VAT w formie elektronicznej, na której rozliczana jest sprzedaż zagraniczna prowadzona we wszystkich krajach UE;

- rozliczaniu podatku VAT w procedurze VAT OSS za okresy kwartalne do końca miesiąca następującego po danym kwartale.

Podsumowując, wprowadzenie procedury VAT OSS stanowi rozszerzenie zasad obowiązujących w ramach VAT MOSS. Dzięki temu przedsiębiorcy w prostszy sposób mogą dokonywać rozliczeń z tytułu podatku VAT w sytuacji prowadzenia sprzedaży zagranicznej. Procedura VAT OSS to jedno z nowych uproszczeń dla podatników, wprowadzonych w ramach tzw. pakietu e-commerce.

Jak wystawić fakturę sprzedaży w procedurze VAT OSS?

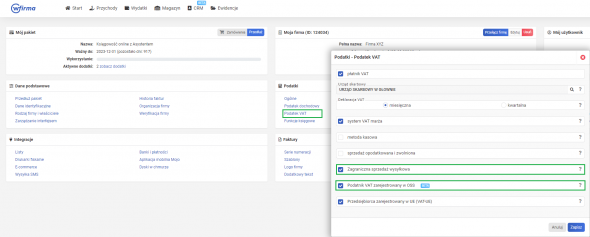

W systemie wfirma.pl możliwe jest dokonanie zgłoszenia rejestracyjnego do VAT OSS, jak również wystawianie faktur w ramach tej procedury i prowadzenie rejestru VAT OSS, a po zakończonym kwartale wysyłka deklaracji VIU-DO. Aby włączyć funkcję, należy przejść do zakładki: USTAWIENIA » PODATKI » PODATEK VAT i zaznaczyć opcję:

- PODATNIK VAT ZAREJESTROWANY W OSS – gdy przedmiotem sprzedaży są wyłącznie usługi na rzecz osób prywatnych z innych krajów UE;

- PODATNIK VAT ZAREJESTROWANY W OSS i ZAGRANICZNA SPRZEDAŻ WYSYŁKOWA – jeżeli przedmiotem sprzedaży są towary w systemie wysyłkowym lub towary i usługi.

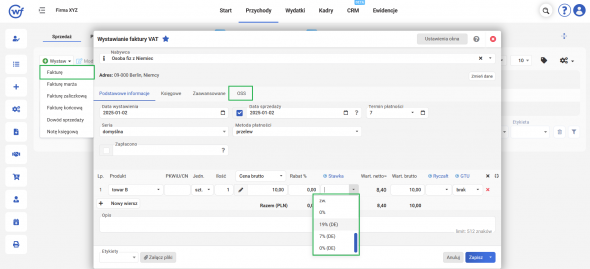

W celu wystawienia faktury w ramach procedury VAT OSS należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, wybrać nabywcę, czyli osobę prywatną z innego kraju UE, a następnie zastosować zagraniczną stawkę VAT właściwą dla kraju nabywcy. Dzięki temu pojawi się dodatkowa podzakładka OSS, w której trzeba wybrać rodzaj sprzedaży.

Jeżeli dokonywana jest sprzedaż towarów, należy wybrać opcję WSTO – sprzedaż wysyłkowa towarów. Jeśli przedmiotem sprzedaży są usługi elektroniczne, nadawcze lub telekomunikacyjne, trzeba wybrać z listy szczegółowy rodzaj świadczonej usługi. Tak wystawiona faktura zostanie ujęta w rejestrze VAT OSS w Rejestrze sprzedaży OSS.

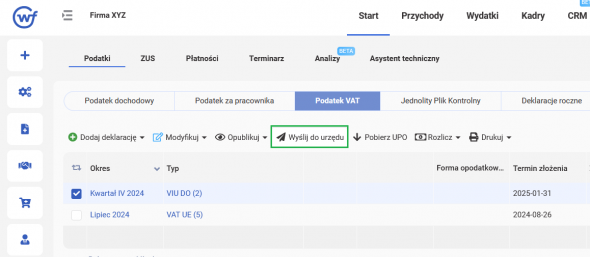

Na podstawie danych, które znajdują się w rejestrze sprzedaży VAT OSS należy wygenerować deklaracja VIU-DO. W tym celu należy przejść do zakładki: START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ » DEKLARACJA VIU DO. Wysyłka deklaracji VIU-DO możliwa jest bezpośrednio z systemu z wykorzystaniem własnego podpisu kwalifikowanego (lub podpisu ustanowionego pełnomocnika). Aby tego dokonać, należy zaznaczyć wygenerowany formularz VIU-DO i z górnego menu wybrać opcję WYŚLIJ/EKSPORTUJ » WYŚLIJ DO URZĘDU.