Przedsiębiorcy prowadzący działalność gospodarczą, zobowiązani są do sporządzenia remanentu na koniec i początek roku podatkowego. Sporządzony remanent umożliwia przedsiębiorcy na ustalenie uzyskanego dochodu w zeznaniu rocznym. Czym jest remanent i w jaki sposób prawidłowo sporządzić spis z natury? Odpowiedź w artykule!

Co to jest remanent?

Remanent jest to czynność mająca na celu zbadanie faktycznej ilości towarów handlowych, materiałów, półwyrobów, wyrobów gotowych i braków/odpadów posiadanych przez przedsiębiorstwo, a następnie uzgodnienie tego stanu z ilością wynikającą z odpowiednich dokumentów księgowych i ewidencji.

Spis z natury powinien zostać przeprowadzony:

- na dzień 1 stycznia,

- na koniec każdego roku podatkowego,

- na dzień rozpoczęcia działalności w ciągu roku podatkowego,

- w razie zmiany wspólnika,

- w razie zmiany proporcji udziałów wspólników,

- w razie likwidacji działalności.

Poza wyżej wymienionymi przypadkami spis z natury podlega wpisaniu do księgi także wówczas, gdy:

- osoby prowadzące działalność gospodarczą sporządzają go za okresy miesięczne,

- na podstawie odrębnych przepisów jego sporządzenie zarządził naczelnik urzędu skarbowego.

Obowiązek sporządzenia remanentu w terminach 31 grudnia i 1 stycznia nie oznacza oczywiście, że czynność techniczna przeprowadzenia spisu powinna zostać dokonana dwukrotnie. Spis dokonany na ostatni dzień roku podatkowego jest bowiem jednocześnie spisem na pierwszy dzień roku następnego i ma tę samą wartość. W innym przypadku nie byłoby możliwe prawidłowe ustalenie wyniku finansowego przedsiębiorstwa.

W sytuacji, gdy odnotowano duże zejście towarów z magazynu należy sporządzić remanent w celu wyliczenia faktycznego dochodu. Nie obowiązuje natomiast już warunek zawiadamiania naczelnika urzędu skarbowego o sporządzeniu takiego remanentu w terminie 7 dni przed sporządzeniem remanentu.

Składniki remanentu

Spisem z natury powinny zostać objęte:

- towary handlowe,

- materiały (surowce) podstawowe i pomocnicze,

- półwyroby,

- produkcja w toku,

- wyroby gotowe,

- braki i odpady,

- towary stanowiące własność podatnika, znajdujące się w dniu sporządzenia spisu poza zakładem podatnika,

- towary obce znajdujące się w zakładzie podatnika (nie trzeba ich jednak wyceniać - wystarczające jest ilościowe ich ujęcie w spisie i wskazanie czyją stanowią własność).

W razie zawiadomienia naczelnika urzędu skarbowego o likwidacji działalności, spisem z natury należy objąć również wyposażenie oraz składniki majątku trwałego.

Spis z natury powinien zawierać co najmniej następujące dane:

- imię i nazwisko właściciela zakładu (nazwę firmy),

- datę sporządzenia spisu,

- numer kolejny pozycji arkusza spisu z natury,

- szczegółowe określenie towaru i innych składników podlegających spisowi,

- jednostkę miary,

- ilość stwierdzoną w czasie spisu,

- cenę w złotych i groszach za jednostkę miary,

- wartość wynikającą z przemnożenia ilości towaru przez jego cenę jednostkową,

- łączną wartość spisu z natury,

- klauzulę "Spis zakończono na pozycji...",

- podpisy osób sporządzających spis oraz podpis właściciela zakładu (wspólników).

Remanent w KPiR

Jeśli po sporządzeniu spisu z natury okaże się, że przedsiębiorca fizycznie posiada więcej lub mniej towaru niż w systemie magazynowym, należy rozliczyć nadwyżki lub niedobory magazynowanych towarów odpowiednio jako przychód i koszt uzyskania przychodu.

Do zaliczenia nadwyżek magazynowych do przychodów zobowiązuje art. 12 ustawy o PIT. Jako jedną z przykładowych kategorii przychodów wymienia ona wartość otrzymanych nieodpłatnie lub częściowo odpłatnie rzeczy lub praw, a także wartość innych nieodpłatnych lub częściowo odpłatnych świadczeń. Przypadek, gdy wskutek przeprowadzonej inwentaryzacji okazuje się, że towarów jest faktycznie więcej niż wynika to z ewidencji magazynu, oznacza, że towary te zostały otrzymane nieodpłatnie.

Jeżeli natomiast w trakcie inwentaryzacji zostaną stwierdzone niedobory towarowe możliwe jest ujęcie powstałych różnic w kosztach podatkowych.

Potwierdzeniem powyższego postępowania jest interpretacja indywidualna z dnia 26 października 2017 roku, wydana przez Dyrektora Krajowej Informacji Skarbowej o sygn. 0114-KDIP3-1.4011.295.2017.2.EC w której czytamy, że jeżeli "gospodarka magazynowa jest prowadzona na tyle rzetelnie i racjonalnie, że wyeliminowane jest generowanie zużycia materiału spowodowane niedbalstwem pracowników czy kradzieżami oraz twierdzeniu, że Spółka uznaje niedobór za niezawiniony – uznać należy, że Wnioskodawca może zaliczać do kosztów uzyskania przychodów wartości ujawnionych niedoborów".

- Remanent w ciągu roku a zaliczka na podatek dochodowy

- Remanent likwidacyjny dla celów podatku VAT - wzór z omówieniem

- Remanent na żądanie urzędu skarbowego - jak sporządzić?

- Remanent, czyli inwentaryzacja na koniec grudnia

Dla podatników prowadzących księgi przychodów i rozchodów dochodem z działalności jest różnica pomiędzy przychodem a kosztami uzyskania, powiększona o różnicę pomiędzy wartością remanentu końcowego i początkowego towarów handlowych, materiałów (surowców) podstawowych i pomocniczych, półwyrobów, wyrobów gotowych, braków i odpadów, jeżeli wartość remanentu końcowego jest wyższa niż wartość remanentu początkowego. W przypadku gdy wartość remanentu początkowego jest wyższa od remanentu końcowego, dochód ustala się jako różnicę między przychodem a kosztami uzyskania, pomniejszoną o różnicę pomiędzy wartością remanentu początkowego i końcowego.

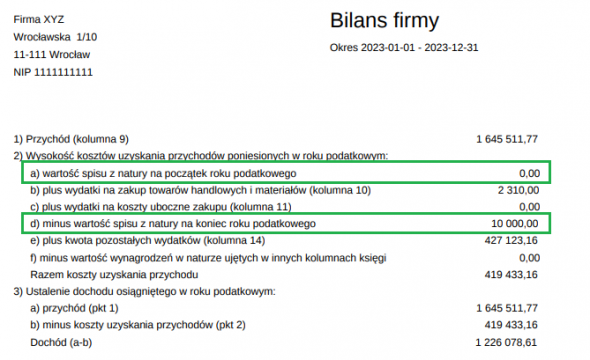

Wartość remanentu początkowego i końcowego uwzględniana jest w bilansie firmy i ma wpływ na wysokość kosztów uzyskania przychodów poniesionych w danym okresie podatkowym.

Remanent w systemie wFirma.pl

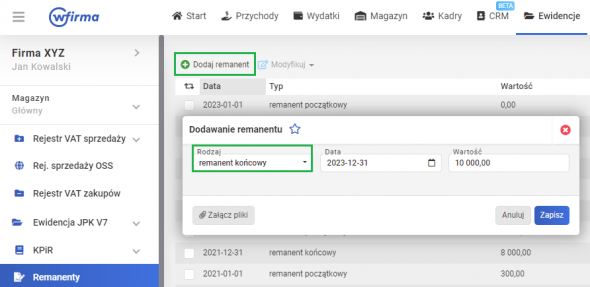

Podatnicy prowadzący Podatkową Księgę Przychodów i Rozchodów zobowiązani są do sporządzenie remanentu końcowego na dzień 31 grudnia. Aby wprowadzić sporządzony spis z natury na dzień 31 grudnia, w systemie wFirma.pl, należy przejść do zakładki EWIDENCJE » REMANENTY » DODAJ REMANENT » w wyświetlonym oknie w polu RODZAJ należy wybrać REMANENT KOŃCOWY. Po wpisaniu wartości i zapisaniu, remanent końcowy zostanie ujęty w KPiR w kolumnie 15, a system automatycznie wygeneruje remanent początkowy na dzień 1 stycznia, na taką samą wartość jak remanent końcowy.

Udogodnieniem dla przedsiębiorców jest funkcja automatycznego obliczania różnicy remanentowej która uwzględniona będzie w wygenerowanym bilansie za dany rok a tym samym w zeznaniu rocznym składanym za rok w którym różnica ta powstała. W celu wygenerowania bilansu należy przejść do zakładki: EWIDENCJE » KPiR i w lewym dolnym rogu jako miesiąc wybrać grudzień a następnie z górnego menu wybrać opcję DRUKUJ » DRUKUJ BILANS.

Różnica remanentowa powstaje na skutek odjęcia pozycji d) Wartość spisu z natury na koniec roku podatkowego od pozycji a) Wartość spisu z natury na początek roku podatkowego.