Każdy przedsiębiorca, który rozpoczyna swoją działalność, może wybrać, w jaki sposób będzie opodatkowywać swój dochód. Możliwe formy opodatkowania to: podatek dochodowy na zasadach ogólnych - skala podatkowa, podatek liniowy, zryczałtowane formy opodatkowania: ryczałt od przychodów ewidencjonowanych oraz karta podatkowa.

Czym jest podatek liniowy?

Podatek liniowy jest jedną z form opodatkowania dochodu przedsiębiorcy. Gdy ją wybierzemy, dochód będzie opodatkowany stawką 19% (stała stawka). Należy pamiętać, że stawka opodatkowania będzie taka sama, niezależnie od tego, czy dochód jest niski, czy wysoki. Warto mieć to na uwadze przy wyborze formy opodatkowania.

Opodatkowanie dochodów podatkiem liniowym może stosować zarówno podatnik, który samodzielnie prowadzi swoją działalność, jak i podatnicy, którzy są wspólnikami w spółkach niebędących osobą prawną.

Jeżeli nie zostanie złożone takie oświadczenie, wówczas domyślną formą opodatkowania jest opodatkowanie na zasadach ogólnych według skali podatkowej.

Jak obliczyć dochód, żeby móc go opodatkować podatkiem liniowym?

Zarówno przy formie opodatkowania na zasadach ogólnych według skali podatkowej, jak i według podatku liniowego, dochód liczony jest w ten sam sposób.

Dochód = przychód - koszty uzyskania przychodu

Przedsiębiorca, który decyduje się na podatek liniowy, jest zobowiązany do ewidencjonowania swoich przychodów z działalności oraz kosztów uzyskania przychodu za pomocą Podatkowej Księgi Przychodów i Rozchodów (KPiR).

Warto mieć jednak na uwadze, że prowadzenie księgowości uproszczonej w przypadku działalności opodatkowanej liniowo możliwe jest, jeśli obrót ze sprzedaży w poprzednim roku nie przekroczy 2 000 000 euro - w 2023 roku wynosi ona zatem 9 654 000 zł, a w 2024 roku 9 218 000 zł.

Czy podatnicy, wybierając podatek liniowy, muszą opłacać zaliczki na podatek dochodowy?

Przedsiębiorca, wybierając taką formę opodatkowania, musi w trakcie roku dokonywać wpłat zaliczek na podatek dochodowy. Ma możliwość opłacania zaliczek:

- miesięcznych bądź kwartalnych, wówczas zaliczkę wylicza się od dochodu według stawki 19%,

- w uproszczonej formie, zaliczka ta jest opłacana w stałej wysokości niezależnie od bieżąco osiągniętych dochodów.

Podatek liniowy a składka zdrowotna

Podatnicy którzy jako formę opodatkowania stosują podatek liniowy opłacają składkę zdrowotną w wysokości 4,9% podstawy wymiaru składki. Dodatkowo mają prawo odliczyć zapłaconą składkę zdrowotną pomniejszając podstawę opodatkowania podatkiem dochodowym. Decydując się na podatek liniowy, podatnicy mogą odliczyć składkę zdrowotną bezpośrednio w zaliczce na podatek lub ująć ją jako koszt w KPiR w kolumnie 13 KPiR - Pozostałe wydatki.

Natomiast należy mieć na uwadze, że w przypadku podatku liniowego podatnicy również mają obowiązek opłacania minimalnej składki zdrowotnej za miesiąc w którym składka zdrowotna liczona na podstawie dochodu byłaby niższa niż składka minimalna. W 2024 roku minimalna składka zdrowotna wynosi bowiem 381,78 zł.

Jakie są wady i zalety podatku liniowego?

Każda z form opodatkowania ma swoje wady i zalety. Na przykład główną zaletą opodatkowania na zasadach ogólnych według skali podatkowej jest możliwość odliczenia ulg podatkowych oraz kwoty zmniejszającej podatek. Natomiast wadą jest to, że przy przekroczeniu dochodu w wysokości 120 000 zł od nadwyżki, podatek płaci się według podwyższonej stawki 32%.

Zalety i wady opodatkowania dochodów podatkiem liniowym przedstawia poniższa tabela:

| Zalety: | Wady: |

- możliwość odliczenia od przychodu z działalności kosztów ich uzyskania, - stała stawka podatku (19%), która jest niezależna od uzyskanego dochodu, - w tej formie nie łączy się dochodów uzyskanych z różnych źródeł, co oznacza, że dochody opodatkowane liniowo nie będą miały wpływu na podwyższenie stawki podatku od dochodów, które są opodatkowane wg skali podatkowej (z 12% na 32%), - sposób wyliczenia podatku jest łatwiejszy, ponieważ nie trzeba pamiętać o skali podatkowej (stała jest stawka - 19%) oraz o kwocie zmniejszającej podatek. - możliwość odliczenia zapłaconych składek zdrowotnych do limitu rocznego (w 2023 roku limit wynosi 10 200 zł) | - nie można łączyć dochodów uzyskanych z różnych źródeł, - nie można rozliczać się wspólnie z małżonkiem, - w tej formie opodatkowania jest możliwość odliczenia tylko straty poniesionej z prowadzonej działalności gospodarczej w latach ubiegłych, opłaconych w roku podatkowym składek społecznych podatnika oraz/lub osoby współpracującej, - podatnik w przypadku opodatkowania według skali liniowej nie może odliczyć ulg: za internet, na dzieci czy też rehabilitacyjnej, - brak możliwości odliczenia kwoty zmniejszającej podatek, - stawka podatku od dochodu w wysokości nieprzekraczającej 120 000 zł jest wyższa w porównaniu do opodatkowania na zasadach ogólnych według skali podatkowej. |

Przy wyborze opodatkowania dochodu liniowo należy uwzględnić wszystkie czynniki. Przede wszystkim podatnik musi wziąć pod uwagę przewidywany dochód oraz wszelkie ulgi i preferencje podatkowe, jakie przysługują przedsiębiorcy.

Należy także pamiętać, że podatek liniowy nie może być stosowany przez każdego przedsiębiorcę.

Jeżeli podatnik, który wybrał opodatkowanie podatkiem liniowym, uzyska z działalności gospodarczej prowadzonej samodzielnie lub z tytułu prawa do udziału w zysku spółki niebędącej osobą prawną przychody ze świadczenia usług na rzecz byłego lub obecnego pracodawcy, odpowiadających czynnościom, które podatnik lub co najmniej jeden ze wspólników: wykonywał lub wykonuje w roku podatkowym - w ramach stosunku pracy lub spółdzielczego stosunku pracy, podatnik ten traci w roku podatkowym prawo do opodatkowania podatkiem liniowym i jest obowiązany do wpłacenia zaliczek od dochodu osiągniętego od początku roku, obliczonych przy zastosowaniu skali podatkowej oraz odsetek za zwłokę od zaległości z tytułu tych zaliczek.

Co do zasady podatek liniowy jest jedną z często wybieranych form opodatkowania dochodów przedsiębiorców. Powinni oni zastanowić się nad tą formą, jeżeli ich dochód jest większy od 120 000 zł, ponieważ w przypadku opodatkowania według skali podatkowej przekroczenie tej granicy dochodu powoduje przejście na większą stawkę podatku - 32% od nadwyżki, co może być już dla nich niekorzystne.

Rozliczenie podatku liniowego w systemie wFirma.pl

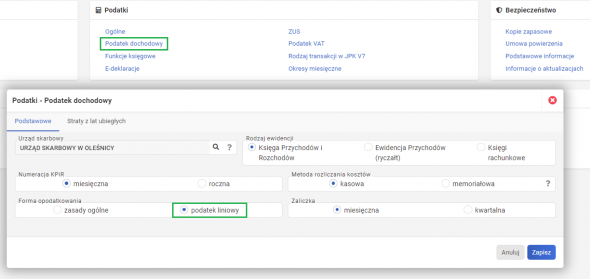

System wFirma.pl umożliwia rozliczenie działalności opodatkowanej podatkiem liniowy. Aby prawidłowo wyliczać zaliczki na podatek należy wybrać formę opodatkowania w USTAWIENIA » PODATKI » PODATEK DOCHODOWY.

Następnie w celu wyliczenia zobowiązań podatkowych należy postąpić zgodnie z artykułem pomocy: Obowiązki przedsiębiorcy wobec urzędu skarbowego i ZUS.