Każdy kto chce zacząć prowadzić działalność, musi liczyć się z możliwością wystąpienia obowiązku zapłaty podatku dochodowego. Wysokość podatku dochodowego zależy nie tylko od wartości osiągniętego dochodu a również od wybranej formy opodatkowania. Jednym z najczęściej stosowanych sposobów rozliczania podatku dochodowego jest skala podatkowa. Sprawdźmy, na czym polega skala podatkowa, ile wynosi w 2025 roku oraz jakie obowiązują regulacje w zakresie kwoty wolnej od podatku.

Czym jest podatek dochodowy?

Obowiązkowe świadczenie pieniężne na rzecz państwa nazywane jest podatkiem dochodowym. O jego wysokości w uproszczeniu decyduje dochód, czyli przychód pomniejszony o koszty jego uzyskania. Kwota do zapłaty może zostać pomniejszona o określone ulgi podatkowe.

Skala podatkowa w podatku dochodowym na zasadach ogólnych

Każdy przedsiębiorca, który zamierza rozpocząć działalność, musi wybrać formę opodatkowania, w jakiej będzie się rozliczał z podatku dochodowego. Do form opodatkowania należą:

- podatek dochodowy na zasadach ogólnych, czyli według skali podatkowej,

- podatek liniowy,

- ryczałt od przychodów ewidencjonowanych,

- karta podatkowa (niedostępna dla podatników od 2022 roku, tylko Ci którzy korzystali z tej formy opodatkowania w 2021 roku mogą ją kontynuować).

Podatek dochodowy od osób fizycznych - PIT

Podstawową formą opodatkowania dochodów osób fizycznych jest podatek dochodowy na zasadach ogólnych. Przedsiębiorca, który wskazał inną formę opodatkowania może jednak dokonać jej zmiany przez złożenie określonego wniosku do naczelnika właściwego urzędu skarbowego. Wniosek należy złożyć w terminie do 20. dnia miesiąca następującego po miesiącu, w którym przedsiębiorca uzyskał pierwszy przychód w nowym roku podatkowym, albo do końca roku podatkowego, jeżeli pierwszy taki przychód został osiągnięty w grudniu roku podatkowego;

Przykład 1.

Pan Janusz w 2024 roku wskazał jako formę opodatkowania ryczałt ewidencjonowany. Natomiast od 2025 roku chce on zmienić formę opodatkowania na skalę podatkową. Czy ma taką możliwość?

Zmiana ta możliwa jest, jeżeli pan Janusz złoży aktualizację CEIDG-1 najpóźniej do 20. dnia miesiąca następującego po miesiącu, w którym osiągnął pierwszy przychód w 2025 roku i jednocześnie w formularzu tym wskaże wybór skali podatkowej jako formy opodatkowania działalności.

PIT to podatek dochodowy od osób fizycznych. Należy do grupy podatków bezpośrednich. Podatek dochodowy jest wyliczany i opłacany przez osoby fizyczne od osiągniętych dochodów bądź przychodów (w zależności od formy opodatkowania). Aktem prawnym, który reguluje kwestie związane z podatkiem dochodowym, jest przede wszystkim ustawa o podatku dochodowym od osób fizycznych.

Obliczenie dochodu a podatek na zasadach ogólnych

Należy pamiętać, że przy wyborze formy opodatkowania na zasadach ogólnych podatek jest naliczany od dochodu, a nie od przychodu.

Dochód = Przychód z działalności gospodarczej - Koszty uzyskania przychodu

Osoby fizyczne prowadzące działalność gospodarczą mają obowiązek ewidencjonowania swoich przychodów oraz kosztów. Mogą one prowadzić ewidencję w oparciu o podatkową księgę przychodów i rozchodów lub w księgach rachunkowych - jest to uzależnione od formy organizacyjno-prawnej prowadzonej działalności. Na tej podstawie ustalany jest dochód, od którego wyliczany jest podatek dochodowy.

Jak obliczyć podatek dochodowy - wzór

Ze względu na zmniejszoną stawkę podatku dochodowego, w 2024 i 2025 roku obowiązuje stawka 12% dla dochodów nie przekraczających wartość 120 000 zł oraz stawka 32% dla dochodów ponad ten próg. Schemat obliczania zaliczek oraz kwoty zmniejszającej podatek w 2025 roku wygląda następująco:

Skala podatkowa za 2025 rok - zaliczka na podatek dochodowy | |||

Podstawa obliczenia podatku dochodowego | Ile wyniesie podatek: | ||

ponad | do | ||

120 000 zł | 12% - 3 600 zł | ||

120 000 zł | 10 800 zł +32% nadwyżki ponad 120 000 zł | ||

Jak wyliczyć podatek dochodowy 2025?

Wyliczenie podatku dochodowego w 2025 roku odbywa się zgodnie z założeniami wskazanymi w tabeli powyżej. Aby dobrze zrozumieć wyliczenie podatku dochodowego posłużymy się poniższymi przykładami.

Przykład 2.

Pan Grzegorz w roku 2025 uzyskał dochód w wysokości 40 000 zł.

Podatek dochodowy:

40 000 x 12% = 4 800 zł

(stosuje się stawkę podatku 12%, ponieważ dochód nie przekroczył kwoty 120 000 zł)

Kwota zmniejszająca podatek wynosi: 3 600 zł

Podatek dochodowy za rok 2025 po uwzględnieniu kwoty zmniejszającej podatek:

4 800 - 3 600 = 1 200 zł

Zgodnie z powyższym podatek za 2025 rok po zaokrągleniu wynosi 1 200 zł.

Przykład 3.

Pan Jarosław uzyskał w 2025 roku dochód w wysokości 130 000 zł.

Podatek dochodowy do 120 000 zł:

Kwota zmniejszająca podatek wynosi: 3 600 zł

120 000 x 12% - 3 600= 10 800 zł

(stosuje się stawkę podatku 12% do wysokości 120 000 zł dochodu)

Podatek dochodowy ponad 120 000 zł:

130 000 - 120 000 = 10 000 zł

10 000 x 32% = 3 200 zł

(stosuje się stawkę podatku 32% ponad 120 000 zł dochodu)

Łączny podatek dochodowy:

10 800 + 3 200 = 14 000 zł

Podatek dochodowy za 2025 rok do zapłaty po zaokrągleniu wynosi 14 000 zł.

Podatnicy o dochodach nie przekraczających 30 000 zł są zwolnieni z podatku, natomiast ci, których dochody przekraczają 30 000 zł do pierwszego progu podatkowego (120 000 zł), są opodatkowani stawką 12%.

Skala podatkowa i kwota zmniejszająca podatek do 2021 roku

Ze względu na zmniejszoną stawkę podatku dochodowego, w 2021 roku obowiązywała stawka 17% dla dochodów nie przekraczających wartość 85 528 zł oraz stawka 32% dla dochodów ponad ten próg. Obniżona stawka obowiązuje cały rok. Schemat obliczania zaliczek oraz kwoty zmniejszającej podatek w 2021 roku wygląda następująco:

Skala podatkowa za 2021 rok | |||

Zaliczka na podatek dochodowy | |||

Podstawa obliczenia podatku dochodowego | Ile wynosił podatek: | ||

ponad | do | ||

85.528 zł | 17% - 5.100 zł | ||

85.528 zł | 14.539,76 zł +32% nadwyżki ponad 85.528 zł | ||

W 2021 roku w sytuacji gdy osoba fizyczna rozliczająca się w oparciu o skalę podatkową osiągnęła dochód w wysokości nieprzekraczającej 8 000 zł, nie była zobowiązana do zapłaty podatku, a jedynie do złożenia zeznania rocznego w terminie do 30. kwietnia roku następującego po roku, którego dotyczą uzyskane dochody.

Przykład 4.

Pan Krzysztof w roku 2021 uzyskał dochód w wysokości 10 000 zł.

Podatek dochodowy:

10 000 x 17% = 1 700 zł

(stosuje się stawkę podatku 17%, ponieważ dochód nie przekroczył kwoty 85 528 zł)

Kwota zmniejszająca podatek wynosiła:

1 360 - 834,88 x (10 000 - 8 000) ÷ 5 000 = 1 360 - 333,96 = 1 026,04 zł

Podatek dochodowy za rok 2021 po uwzględnieniu kwoty zmniejszającej podatek:

1 700 - 1 026,04 = 673,96 zł

Zgodnie z powyższym podatek za 2021 rok po zaokrągleniu wynosił 674 zł.

Przykład 5.

Pan Bartosz uzyskał w 2021 roku dochód w wysokości 120 000 zł.

Podatek dochodowy do 85 528 zł:

85 528 x 17% = 14 539,76 zł

(stosuje się stawkę podatku 17% do wysokości 85 528 zł dochodu)

Podatek dochodowy ponad 85 528 zł:

120 000 - 85 528 = 34 472 zł

34 472 x 32% = 11 031,04 zł

(stosuje się stawkę podatku 32% ponad 85 528 zł dochodu)

Łączny podatek dochodowy:

14 539,76 + 11 031,04 = 25 570,80 zł

Kwota zmniejszająca podatek:

525,12 - 525,12 x (120 000 - 85 528) ÷ 41 472 = 525,12 - 436,49 = 86,63 zł

Podatek dochodowy za rok 2021 po uwzględnieniu kwoty zmniejszającej podatek:

25 570,80 - 86,63 = 25 484,17 zł

Podatek dochodowy za 2021 rok do zapłaty po zaokrągleniu wynosił 25 484 zł.

Jak wygenerować zaliczkę na podatek dochodowy w systemie wFirma.pl?

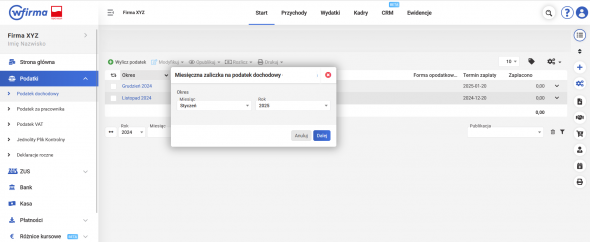

Aby wygenerować zaliczkę na podatek dochodowy w systemie wFirma.pl należy przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK.

System dokona automatycznego przeliczenia dochodu zgodnie z obowiązującymi przepisami, na podstawie informacji wprowadzonych do ewidencji, a następnie pomniejszy jego wartość o zapłacone w danym roku składki na ubezpieczenie społeczne (pod warunkiem, że składki te nie zostały zaliczone do kosztów uzyskania przychodu w kolumnie 13 KPiR - Pozostałe wydatki w momencie ich zapłaty). Po wyliczeniu wartości podatku system uwzględni kwotę zapłaconych dotychczas zaliczek na podatek oraz kwotę zmniejszającą podatek. Obliczona zaliczka, którą podatnik będzie musiał wpłacić do urzędu skarbowego, zostanie zaokrąglona do pełnych złotych. System automatycznie stosuje w I progu podatkowy stawkę podatku 12% czyli zgodnie ze zmianami wprowadzonymi przez Polski Ład 2.0. W związku z tym w wyliczeniu uwzględniona jest kwota zmniejszająca podatek w wysokości 3 600 zł czyli 12% z kwoty wolnej od podatku (12% x 30 000 zł).

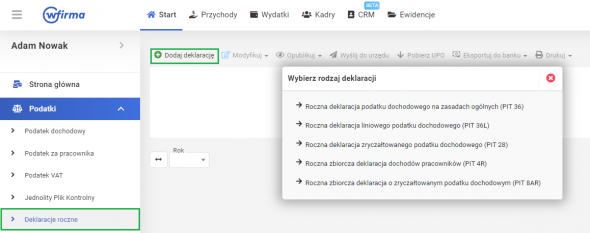

Po zakończeniu roku w celu wygenerowania zeznania rocznego należy przejść do zakładki: START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ » PIT-36.

Podsumowując, skala podatkowa umożliwia odliczanie kosztów związanych z prowadzeniem działalności od przychodu. Ta forma opodatkowania daje również możliwość odliczenia składek ubezpieczeniowych (społecznych) oraz uwzględnia kwoty zmniejszające podatek. Gdy przedsiębiorca wybierze formę opodatkowania na zasadach ogólnych, może korzystać z ulg podatkowych. Taka forma opodatkowania jest najczęściej wybierana przez firmy jednoosobowe, których przychody nie przekraczają 120 000 zł oraz dla których ryczałt od przychodów ewidencjonowanych i podatek liniowy nie są atrakcyjne.