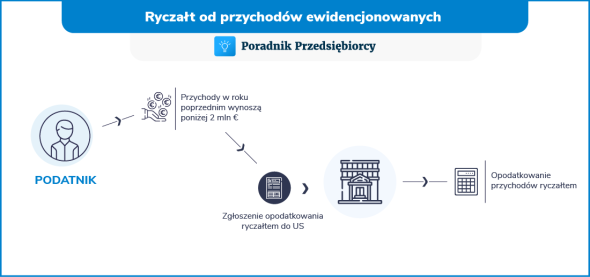

Ryczałt ewidencjonowany stanowi uproszczoną formę opodatkowania działalności gospodarczej. Przedsiębiorcy korzystający z takiej formy rozliczenia płacą podatek od przychodu, tym samym nie mają możliwości pomniejszania podatku o koszty jego uzyskania. Z tej formy opodatkowania mogą korzystać przedsiębiorcy prowadzący działalność gospodarczą w formie indywidualnej lub spółki osobowej. Kiedy taka forma rozliczeń z fiskusem się opłaca? Wyjaśniamy w artykule.

Ryczałt ewidencjonowany - kiedy należy zgłosić w urzędzie?

Przedsiębiorca, aby mógł rozliczać się na zasadzie ryczałtu ewidencjonowanego od początku istnienia firmy, powinien zgłosić pisemne oświadczenie o wyborze tej formy opodatkowania do naczelnika urzędu skarbowego właściwego według miejsca zamieszkania. Zgłoszenia należy dokonać w terminie do dnia poprzedzającego dzień rozpoczęcia działalności - nie później jednak niż w dniu uzyskania pierwszego przychodu. Podatnicy mogą również zgłosić wybór formy opodatkowania już na wniosku rejestracyjnym CEIDG-1. Natomiast jeżeli podatnik uzyskuje przychody z najmu, dzierżawy, to od stycznia 2019 r. nie musi składać oświadczenia.

Jednak gdy przejście na ryczałt ewidencjonowany ma nastąpić już w trakcie prowadzenia działalności, zgłoszenie do naczelnika urzędu skarbowego należy złożyć do 20. dnia miesiąca następującego po miesiącu, w którym został osiągnięty pierwszy przychód z tego tytułu w roku podatkowym lub do końca roku podatkowego, jeżeli pierwszy taki przychód został osiągnięty w grudniu tego roku podatkowego. Jeżeli działalność jest lub ma być prowadzona w formie spółki, oświadczenie takie powinni złożyć wszyscy wspólnicy - każdy w swoim urzędzie skarbowym, właściwym według miejsca zamieszkania.

Ryczałt ewidencjonowany w 2026 roku - kto skorzysta?

Nie każdy przedsiębiorca może rozliczać się na zasadzie ryczałtu ewidencjonowanego. Ustawa o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne z grona uprawnionych podatników wyklucza bowiem między innymi wszystkich tych, którzy prowadzą działalność gospodarczą w zakresie:

- prowadzenia aptek,

- kupna i sprzedaży wartości dewizowych,

- handlu częściami i akcesoriami do pojazdów mechanicznych,

- wytwarzania wyrobów opodatkowanych podatkiem akcyzowym, na podstawie odrębnych przepisów, z wyjątkiem wytwarzania energii elektrycznej z odnawialnych źródeł energii.

Ryczałt nie dotyczy również podatników, którzy podejmują wykonywanie działalność w roku podatkowym po zmianie wykonywanej działalności:

- samodzielnie na działalność prowadzoną w formie spółki z małżonkiem,

- w formie spółki z małżonkiem na działalność. która prowadzona będzie samodzielnie przez jednego lub każdego z małżonków,

- samodzielnie przez małżonka na działalność która będzie prowadzona samodzielnie przez drugiego małżonka

- jeżeli małżonek bądź małżonkowie przed wskazaną zmianą opłacali podatek z tytułu tej działalności na zasadach ogólnych.

Ryczałtu nie może opłacać również osoba, która była lub jest zatrudniona na umowę o pracę, a zamierza prowadzić własną działalność i wykonywać w jej ramach - na rzecz byłego lub obecnego pracodawcy - takie same czynności, jakie wykonywała w roku poprzedzającym rok podatkowy lub w roku podatkowym w ramach stosunku pracy. W przypadku, gdy podatnik dokona sprzedaży towarów handlowych lub wyrobów, albo też uzyska przychody ze świadczenia usług na rzecz byłego lub obecnego pracodawcy, traci prawo do ryczałtu od przychodów ewidencjonowanych i - poczynając od dnia uzyskania tego przychodu do końca roku podatkowego - musi opłacać podatek dochodowy na ogólnych zasadach.

Przykład 1.

Pan Marcin w ramach prowadzonej działalności gospodarczej świadczy usługi parkingowe. Obecnie chciałby rozszerzyć zakres swojej działalności o handel częściami i akcesoriami do pojazdów mechanicznych. Czy w tym przypadku Pan Marcin może nadal opłacać podatek ryczałtowy?

Z chwilą dokonania sprzedaży w zakresie handlu częściami i akcesoriami samochodowymi Pan Marcin traci prawo do ryczałtu.

Podatek ryczałtowy 2026 - uważaj na limity!

Przedsiębiorcy mogą opłacać podatek w zryczałtowanej formie, o ile w roku poprzednim:

- uzyskali przychody z działalności prowadzonej wyłącznie samodzielnie, w wysokości nieprzekraczającej 2 000 000 euro lub

- uzyskali przychody wyłącznie z działalności prowadzonej w formie spółki, a suma przychodów wspólników spółki z tej działalności nie przekroczyła kwoty 2 000 000 euro.

Przedsiębiorcy rozpoczynający prowadzenie działalności gospodarczej w danym roku podatkowym, którzy nie korzystają z karty podatkowej, mogą opodatkować działalność ryczałtem, wyjątkowo nie zważając na limit osiąganych obrotów (2 000 000 euro). Oznacza to, że początkujący przedsiębiorca, który przekroczy limit w pierwszym roku prowadzenia działalności, nie traci prawa do rozliczania za pomocą ryczałtu ewidencjonowanego. Dopiero w kolejnych latach będzie obowiązany pilnować limitu obrotów.

Stawki ryczałtu 2026

Podatek w formie ryczałtu płaci się od przychodów z działalności gospodarczej, czyli wpływów ze sprzedaży towarów lub usług, niepomniejszonych o żadne koszty tej działalności. Wysokość stawki podatku uzależniona jest od rodzaju prowadzonej działalności. Stawki ryczałtu 2026 dla działalności gospodarczej wynoszą: 17%, 15%, 14%, 12,5%, 12% 10%, 8,5%, 5,5%, 3% i 2%. Możliwe jest opłacanie ryczałtu według jednej z powyższych stawek albo według kilku - jeśli działalność jest różnorodna.

Stawki ryczałtu w odniesieniu do czynności podlegających opodatkowaniu znajdują się poniżej.

17-procentowa stawka ryczałtu od przychodów ewidencjonowanych dotyczy działalności:

- przychody, osiągane w zakresie wolnych zawodów, czyli pozarolniczej działalności gospodarczej wykonywanej osobiście, wyłącznie na rzecz osób fizycznych przez:

- tłumaczy,

- adwokatów,

- notariuszy,

- radców prawnych,

- biegłych rewidentów,

- księgowych,

- agentów ubezpieczeniowych,

- agentów oferujących ubezpieczenia uzupełniające,

- brokerów reasekuracyjnych,

- brokerów ubezpieczeniowych,

- doradców podatkowych,

- doradców restrukturyzacyjnych,

- maklerów papierów wartościowych,

- doradców inwestycyjnych,

- agentów firm inwestycyjnych oraz

- rzeczników patentowych.

15-procentowa stawka ryczałtu od przychodów ewidencjonowanych dotyczy działalności m.in.:

- świadczących usługi:

- parkingowe,

- reklamowe; usługi badania rynku i opinii publicznej,

- związane z zakwaterowaniem,

- fotograficzne,

- zajmujących się:

- reprodukcją komputerowych nośników informacji,

- obsługą centrali radio-taxi,

- pośredniczących w:

- sprzedaży hurtowej,

- sprzedaży hurtowej samochodów osobowych oraz części i akcesoriów do nich,

- sprzedaży motocykli oraz części i akcesoriów do nich.

14 % przychodów ze świadczenia usług:

- w zakresie opieki zdrowotnej (PKWiU dział 86),

- architektonicznych i inżynierskich; usług badań i analiz technicznych (PKWiU dział 71),

- w zakresie specjalistycznego projektowania (PKWiU 74.1);

12 % przychodów ze świadczenia usług:

- związanych z wydawaniem:

- pakietów gier komputerowych (PKWiU ex 58.21.10.0), z wyłączeniem publikowania gier komputerowych w trybie on-line,

- pakietów oprogramowania systemowego (PKWiU 58.29.1),

- pakietów oprogramowania użytkowego (PKWiU 58.29.2),

- oprogramowania komputerowego pobieranego z Internetu (PKWiU ex 58.29.3), z wyłączeniem pobierania oprogramowania w trybie on-line,

- związanych z doradztwem w zakresie sprzętu komputerowego (PKWiU 62.02.10.0), związanych z oprogramowaniem (PKWiU ex 62.01.1), objętych grupowaniem "Oryginały oprogramowania komputerowego" (PKWiU 62.01.2), związanych z doradztwem w zakresie oprogramowania (PKWiU ex 62.02), w zakresie instalowania oprogramowania (PKWiU ex 62.09.20.0), związanych z zarządzaniem siecią i systemami informatycznymi (PKWiU 62.03.1);

10-procentowa stawka ryczałtu ewidencjonowanego dotyczy przychodów:

- z odpłatnego zbycia praw majątkowych lub nieruchomości będących:

- środkami trwałymi albo wartościami niematerialnymi i prawnymi, podlegającymi ujęciu w wykazie środków trwałych oraz wartości niematerialnych i prawnych,

- składnikami majątku, o których mowa w art. 22d ust. 1 ustawy o podatku dochodowym, z wyłączeniem składników, których wartość początkowa, ustalona zgodnie z art. 22g ustawy o podatku dochodowym, nie przekracza 1 500 zł,

- składnikami majątku, które ze względu na przewidywany okres używania równy lub krótszy niż rok nie zostały zaliczone do środków trwałych albo wartości niematerialnych i prawnych,

- składnikami majątku stanowiącymi spółdzielcze prawo do lokalu użytkowego lub udział w takim prawie, które nie podlegają ujęciu w wykazie środków trwałych oraz wartości niematerialnych i prawnych,

- składnikami majątku przedsiębiorstwa w spadku

- bez względu na okres ich nabycia, nawet jeżeli przed zbyciem zostały wycofane z pozarolniczej działalności gospodarczej, a pomiędzy pierwszym dniem miesiąca następującego po miesiącu, w którym składnik majątku został wycofany z działalności i dniem jego zbycia nie upłynęło sześć lat.

8,5-procentowa stawka ryczałtu (do kwoty 100.000 zł) i 12-procentowa stawka ryczałtu (ponad kwotę 100.000 zł) dotyczy przychodów:

- o których mowa w art. 6 ust. 1a,

- o których mowa w art. 14 ust. 2 pkt 11 ustawy o podatku dochodowym,

- ze świadczenia usług związanych z zakwaterowaniem (PKWiU dział 55),

- ze świadczenia usług wynajmu i obsługi nieruchomości własnych lub dzierżawionych (PKWiU 68.20.1),

- z wykonywania usług w zakresie badań naukowych i prac rozwojowych (PKWiU dział 72),

- z wynajmu i dzierżawy:

- samochodów osobowych i furgonetek, bez kierowcy (PKWiU 77.11.10.0),

- pozostałych pojazdów samochodowych (z wyłączeniem motocykli), bez kierowcy (PKWiU 77.12.1),

- środków transportu wodnego bez załogi (PKWiU 77.34.10.0),

- środków transportu lotniczego bez załogi (PKWiU 77.35.10.0),

- pojazdów szynowych (bez obsługi) (PKWiU 77.39.11.0),

- kontenerów (PKWiU 77.39.12.0),

- motocykli, przyczep kempingowych i samochodów z częścią mieszkalną, bez kierowcy (PKWiU 77.39.13.0),

- własności intelektualnej i podobnych produktów z wyłączeniem prac chronionych prawem autorskim (PKWiU 77.40),

- ze świadczenia usług pomocy społecznej z zakwaterowaniem (PKWiU dział 87), innych niż świadczone w ramach wolnych zawodów;

8,5-procentowa stawka ryczałtu ewidencjonowanego dotyczy działalności:

- usługowych, w tym gastronomicznych w zakresie przychodów ze sprzedaży napojów o zawartości powyżej 1,5% alkoholu (z wyjątkiem wymienionej niżej jako objętej stawką 5,5% lub 3%),

- polegających na wytwarzaniu przedmiotów (wyrobów) z materiału powierzonego przez zamawiającego.

Tą stawką ryczałtową objęte są także wszystkie przychody z:

- prowizji uzyskanej przez komisanta ze sprzedaży na podstawie umowy komisu,

- prowizji uzyskanej przez kolportera prasy na podstawie umowy o kolportaż prasy,

Pod 8,5-procentową stawkę ryczałtową podlegają również usługi:

- zwalczania pożarów i zapobiegania im,

- w zakresie edukacji (PKWiU dział 85), innych niż świadczone w ramach wolnych zawodów,

- związanych z działalnością bibliotek, archiwów, muzeów oraz pozostałych usług w zakresie kultury (PKWiU dział 91),

- o których mowa w art. 14 ust. 2 pkt 12 ustawy o podatku dochodowym;

5,5-procentową stawką ryczałtu od przychodów ewidencjonowanych objęte są przychody z:

- prowadzenia działalności wytwórczej,

- robót budowlanych lub z przewozu ładunków taborem samochodowym o ładowności powyżej 2 ton,

- odpłatnego zbycia świadectw pochodzenia, o których mowa w art. 14 ust. 2 pkt 14 ustawy o podatku dochodowym od osób fizycznych.

Tą stawką ryczałtową objęte są także prowizje z działalności handlowej w zakresie sprzedaży:

- jednorazowych biletów komunikacji miejskiej,

- znaczków do biletów miesięcznych,

- znaczków pocztowych,

- żetonów i kart magnetycznych do automatów.

3-procentową stawką ryczałtu od przychodów ewidencjonowanych objęte są wszystkie przychody z:

- działalności gastronomicznych, z wyjątkiem przychodów ze sprzedaży napojów o zawartości powyżej 1,5% alkoholu,

- działalności usługowych w zakresie handlu,

- działalności rybaków morskich i zalewowych w zakresie sprzedaży ryb i innych surowców z własnych połowów, z wyjątkiem konserw oraz prezerw z ryb i innych surowców z połowów,

- odpłatnego zbycia składników majątku związanych z działalnością gospodarczą (poza nieruchomościami, które są opodatkowane podatkiem 10%),

- usług związanych z produkcją zwierzęcą (z wyjątkiem usług weterynaryjnych),

- odpłatnego zbycia ruchomych składników majątku przedsiębiorstwa w spadku.

A także:

- niektóre dotacje i subwencje,

- odsetki od środków na rachunkach bankowych związanych z prowadzoną działalnością gospodarczą,

- umorzone lub przedawnione zobowiązania,

- świadczenia w naturze i inne nieodpłatne świadczenia,

- wynagrodzenie płatników.

2-procentową stawką ryczałtu od przychodów ewidencjonowanych objęte są przychody:

ze sprzedaży przetworzonych w sposób inny niż przemysłowy produktów roślinnych i zwierzęcych, o których mowa w art. 20 ust. 1c ustawy o podatku dochodowym od osób fizycznych.

Ryczałt 2026 a ewidencja przychodów

Rozliczanie dochodów na zasadzie ryczałtu ewidencjonowanego wymaga prowadzenia uproszczonej księgowości w postaci ewidencji przychodów. Prowadzi się ją odrębnie na każdy rok podatkowy. W ewidencji przychodów ujmuje się wyłącznie przychody z prowadzonej działalności gospodarczej. Nie ma natomiast potrzeby ewidencjonowania kosztów, gdyż przy tej formie opodatkowania nie bierze się ich pod uwagę przy ustalaniu wysokości podatku. Trzeba jednak gromadzić i przechowywać dowody zakupu towarów na wypadek kontroli urzędu skarbowego.

Natomiast jeżeli chodzi o sam sposób prowadzenia ewidencji przychodów, to od 1 stycznia 2026 r. podatnicy rozliczający się ryczałtem, którzy mają obowiązek składania JPK_V7M, będą zobowiązani do prowadzenia ewidencji przychodów oraz wykazu środków trwałych i wartości niematerialnych i prawnych w formie elektronicznej. Dla tej grupy podatników powstaje także obowiązek wysyłki plików JPK_EWP za rok 2026 do 30 kwietnia 2027. Dla pozostałych podatników na ryczałcie obowiązek prowadzenia ewidencji przychodów w formie elektronicznej powstanie od 1 stycznia 2027.

Podatek dochodowy a ryczałt ewidencjonowany

W działalności gospodarczej rozliczającej się na zasadzie ryczałtu ewidencjonowanego opodatkowaniu podlega każdy przychód. Pod tym pojęciem kryje się natomiast kwota należna z tytułu sprzedaży towarów lub usług (pomniejszona o VAT należny, jeśli podatnik jest czynnym płatnikiem podatku VAT) oraz inne uzyskane przychody związane z działalnością gospodarczą, takie jak:

- świadczenia w naturze,

- świadczenia nieodpłatne,

- przychody ze sprzedaży składników majątku służącego do wykonywania tej działalności,

- odszkodowania za szkody powstałe w tym majątku,

- dotacje,

- odsetki od środków na rachunkach bankowych, utrzymywanych w związku z prowadzoną działalnością gospodarczą.

- różnice kursowe.

Rozliczenie podatkowe z urzędem skarbowym może nastąpić w systemie miesięcznym lub, wcześniej zgłoszonym, kwartalnym.

Od sumy przychodu za cały okres rozliczeniowy odjąć należy składki na ubezpieczenia społeczne. Tak powstała kwota stanowi podstawę do opodatkowania według stosownej stawki ryczałtowej. W efekcie, ustalony zostaje konieczny do odprowadzenia okresowy zryczałtowany podatek dochodowy.

Ostateczne rozliczenie całego podatku dochodowego następuje w chwili złożenia rocznego zeznania podatkowego. Służy do tego formularz PIT-28, który należy złożyć do 30 kwietnia we właściwym urzędzie skarbowym ze względu na miejsce zamieszkania podatnika. Zeznanie roczne PIT-28 za 2025 rok składany będzie do 30 kwietnia 2026 roku.

Jeżeli oprócz dochodów z działalności gospodarczej, opodatkowanych ryczałtem ewidencjonowanym, w trakcie roku uzyskało się inne dochody (np. z pracy, z umów zlecenia lub o dzieło), należy w terminie do 30 kwietnia złożyć odrębne zeznanie roczne na odpowiednim formularzu. W zeznaniu tym nie wykazuje się jednak dochodów objętych ryczałtem.

Składka zdrowotna a ryczałt ewidencjonowany w 2026 roku

Osoby, które wybrały ryczałt ewidencjonowany jako swoją formę opodatkowania, są zobowiązane do płacenia składek ubezpieczenia zdrowotnego w zależności od osiągniętego w danym roku kalendarzowym przychodu. Podstawę obliczenia składki zdrowotnej stanowi odpowiednia stawka procentowa przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw za IV kwartał roku poprzedniego, włącznie z wypłatami z zysku. Stawka procentowa składki zależy od wysokości osiągniętego przychodu. Składka zdrowotna wynosi 9% tej podstawy.

Na tej podstawie, miesięczne składki zdrowotne w roku 2026 są wyliczane w sposób następujący:

Przychód roczny | Podstawa naliczenia stawki zdrowotnej | Wysokość miesięcznej kwoty składki zdrowotnej |

Do 60 000 zł | 5 537,18 zł (9228,64 zł × 60%) | 498,35 zł |

Powyżej 60 000 zł do 300 000 zł | 9 228,64 zł ( 9228,64 zł × 100%) | 830,58 zł |

Powyżej 300 000 zł | 16 611,55 zł (]9228,64 zł × 180%) | 1 495,04 zł |

Warto mieć na uwadze, że stosując jako formę opodatkowania ryczałt ewidencjonowany przychód może być obniżony o już opłacone składki na ubezpieczenia społeczne, pod warunkiem, że nie zostały one uwzględnione jako odliczenia od dochodu lub zaliczone do kosztów.

W przypadku opodatkowania na zasadach ryczałtu, konieczne jest na bieżąco monitorowanie osiąganych przychodów, a gdy zostanie przekroczony określony próg, należy natychmiast uiścić wyższą składkę zdrowotną za ten miesiąc. To oznacza również, że jeśli dochody wzrosną do kolejnych progów w ciągu roku, konieczne będzie dokonanie dopłaty za poprzednie miesiące, w których opłacano niższą składkę, zgodnie z obowiązującą stawką za ostatni miesiąc roku. Na uregulowanie tej dopłaty mamy miesiąc od terminu złożenia zeznania rocznego za poprzedni rok.

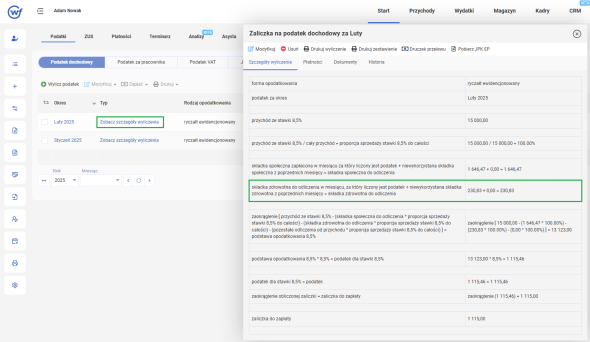

Odliczenie składek zdrowotnych w zaliczce na podatek obliczonej w systemie wFirma.pl

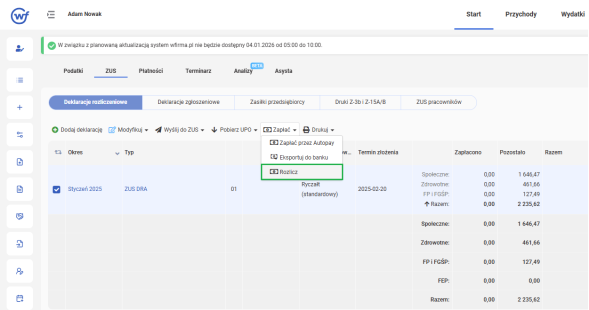

W systemie wFirma.pl składki zdrowotne ujmowane są automatycznie w wyliczeniu zaliczki na podatek dochodowy. W pierwszej kolejności należy rozliczyć ZUS DRA. W tym celu należy przejść do zakładki: START » ZUS » DEKLARACJE ROZLICZENIOWE gdzie po zaznaczeniu ZUS DRA należy z górnego menu wybrać opcję ZAPŁAĆ » ROZLICZ.

Generując zaliczkę na podatek opłacone składki zdrowotne będą uwzględnione w wyliczeniu. W celu wyliczenia zaliczki należy przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK.

Ryczałt ewidencjonowany - pytania i odpowiedzi!

Czym jest ryczałt ewidencjonowany?

Jakie są zalety ryczałtu ewidencjonowanego?

Czy w przypadku ryczałtu ewidencjonowanego możliwe jest odliczenie składki zdrowotnej?

Polecamy: