Podróż służbowa zarówno krajowa, jak i zagraniczna, może wiązać się z prowadzeniem działalności gospodarczej. Przedsiębiorcy, chcąc zaoszczędzić czas i niejednokrotnie pieniądze, często decydują się na lot samolotem. Czy bilet lotniczy w kosztach firmowych związany z podróżą przedsiębiorcy może zostać zaksięgowany? Wyjaśniamy poniżej.

Co może być kosztem firmowym?

Ustawa o podatku dochodowym od osób fizycznych jasno definiuje, co może być kosztem uzyskania przychodów. Zgodnie z art. 22 ust. 1 kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23.

Przykładem wydatków nie stanowiących kosztu firmowego są:

- podatek dochodowy,

- podatek od spadków i darowizn,

- koszty egzekucji związane z niewykonaniem zobowiązań,

- koszty reprezentacji.

Bilet lotniczy w kosztach firmowych

O ile bilet ma związek z prowadzoną działalnością, to może stanowić koszt uzyskania przychodu. Dodatkowo należy pamiętać, by wydatek ten odpowiednio udokumentować. Prawidłowym dokumentem w tym przypadku będzie faktura lub sam bilet lotniczy.

Zgodnie z rozporządzeniem w sprawie wystawiania faktur bilet lotniczy może stanowić podstawę księgowania, gdy bilet zawiera dane takie jak:

- numer i datę wystawienia

- imię i nazwisko lub nazwę podatnika

- numer, za pomocą którego podatnik jest zidentyfikowany na potrzeby podatku

- informacje pozwalające na identyfikację rodzaju usługi

- kwotę podatku

- kwotę należności ogółem.

Przykład 1.

Przedsiębiorca prowadzący KPiR odbył służbową podróż służbową z Wrocławia do Warszawy. Środek transportu, na jaki się zdecydował, to samolot. Zakup biletu został udokumentowany fakturą, zgodnie z którą:

- wartość netto: 250 zł

- podatek VAT 8%: 20 zł

- wartość brutto: 270 zł

Jak zaksięgować fakturę, gdy:

przedsiębiorca był czynnym podatnikiem VAT

Wartość netto z faktury należy zaksięgować w kolumnie 13 KPiR - Pozostałe wydatki. Natomiast VAT przedsiębiorca ma prawo odliczyć, gdy wydatek miał związek z działalnością opodatkowaną. Wówczas wykazuje go w rejestrze zakupu VAT zgodnie ze stawką VAT - 8%.

przedsiębiorca był zwolniony z VAT

W kolumnie 13 KPiR - Pozostałe wydatki przedsiębiorca ewidencjonuje kwotę brutto z faktury, bowiem jako podmiot zwolniony z VAT nie ma prawa do jego odliczenia.

Przykład 2.

Przedsiębiorca, będący czynnym podatnikiem VAT, odbył podróż służbową z Wrocławia do Nowego Jorku. Środek transportu na jaki się zdecydował to samolot. Zakup biletu został udokumentowany biletem wystawionym przez podmiot unijny. Wartość biletu to 850 zł (VAT 0% ze względu na fakt że jest to tzw. transport międzynarodowy. Jak zaksięgować fakturę?

Zakup biletu lotniczego w tym wypadku nie będzie stanowił importu usług. Księgowania dokonuje się jedynie w kolumnie 13 KPiR - Pozostałe wydatki.

Bilet lotniczy w kosztach firmowych a pozostałe koszty związane z podróżą

Podróż służbowa przedsiębiorcy to nie tylko koszty transportu. To również wydatki na nocleg czy wyżywienie. Jak je rozliczyć w kosztach, wyjaśniamy poniżej.

Koszty noclegu

Zgodnie z art. 88 ust. 1 pkt 4 ustawy o VAT prawo do odliczenia VAT nie dotyczy usług noclegowych, które nie są refakturowane. Zarówno czynny podatnik VAT, jak podmiot zwolniony posiadający fakturę za nocleg związany z podróżą służbową w kosztach firmowych ujmuje kwotę brutto. Podmioty prowadzące KPiR tego typu wydatek ujmują w kolumnie 13 - Pozostałe wydatki. Wyjątek stanowią usługi noclegowe nabywane w celu ich odsprzedaży w ramach refakturowania. W tym przypadku podatnik ma prawo do odliczenia VAT z faktury za nocleg.

Koszty wyżywienia i diety

Przedsiębiorca nie może rozliczyć w kosztach firmowych wydatków poniesionych na wyżywienie w trakcie podróży służbowej, bowiem służą one zabezpieczeniu jego osobistych potrzeb. Jednak zgodnie z art. 23 ust. 1 pkt 52 ustawy o podatku dochodowym od osób fizycznych kosztem mogą być diety z tytułu podróży służbowej do wysokości diet przysługujących pracownikom.

Naliczone diety należy księgować za pomocą dowodu wewnętrznego, który powinien zawierać takie informacje jak:

- imię i nazwisko osoby odbywającej podróż służbową (przedsiębiorca),

- cel podróży,

- nazwę miejscowości docelowej,

- liczbę godzin i dni przebywania w podróży służbowej (data i godzina wyjazdu oraz powrotu),

- stawkę i wartość przysługujących diet.

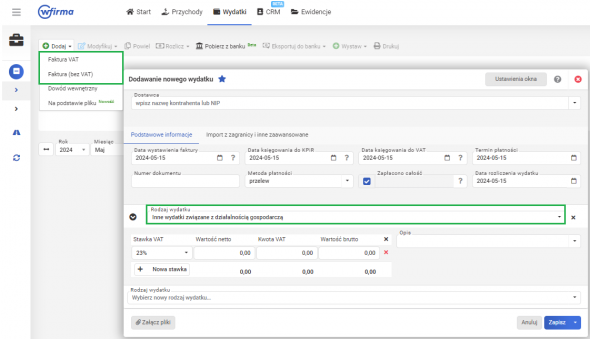

Bilet lotniczy - księgowanie w systemie wFirma.pl

Zaksięgowanie biletu lotniczego w systemie wFirma.pl odbywa się schematem: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT. W oknie, które się pojawi uzupełniamy dane zgodnie z biletem. Następnie jako rodzaj wydatku należy wybrać INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ. W sytuacji gdy bilet dokumentuje lot krajowy i przysługuje odliczenie podatku VAT to w polu STAWKA VAT wskazujemy 8%.