Od 1 stycznia 2025 roku na gruncie podatku dochodowego od osób fizycznych obowiązuje kasowy PIT. Jego głównym zadaniem jest zmiana zasad momentu powstania przychodu u osób fizycznych, które rozliczają podatek PIT. Będzie to ułatwienie dla tych osób, które nie otrzymują zapłaty od wierzycieli. Poniżej przedstawiamy główne warunki stosowania kasowego PIT i przypadki, w których nie będzie można z niego skorzystać.

Jakie zmiany wprowadzi kasowy PIT?

Aktualnie w prowadzonej działalności za przychód uważane są kwoty należne, nawet jeśli w rzeczywistości nie zostały otrzymane. W związku z tym przychód do opodatkowania powstaje już w momencie wystawienia faktury, dostawy towaru bądź wykonania usługi, bez względu na to, czy kontrahent dokonał zapłaty, czy też nie.

Kasowy PIT wprowadza zmiany co do ustalania momentu powstania przychodu, ponieważ zobowiązanie podatkowe ma być opłacone dopiero po otrzymaniu zapłaty za wystawione faktury, a nie za samo wystawienie faktury.

Kasowy PIT a warunki do jego stosowania

Warunki zastosowania kasowego PIT zostały określone w art. 14c ust. 1 ustawy PIT. W przepisie tym czytamy, że podatnik, w tym podatnik rozpoczynający prowadzenie działalności gospodarczej, osiągający przychody z działalności gospodarczej prowadzonej samodzielnie, stosuje metodę kasową rozliczania przychodów, jeżeli łącznie są spełnione następujące warunki:

- przychody z prowadzonej samodzielnie działalności gospodarczej w roku bezpośrednio poprzedzającym rok podatkowy nie przekroczyły kwoty 2 000 000 zł, przy czym w przypadku przedsiębiorstwa w spadku w przychodach uwzględnia się również przychody z działalności gospodarczej prowadzonej samodzielnie przez zmarłego przedsiębiorcę;

- w związku z prowadzoną działalnością gospodarczą nie prowadzi ksiąg rachunkowych;

- złoży właściwemu naczelnikowi urzędu skarbowego sporządzone na piśmie oświadczenie o wyborze metody kasowej rozliczania przychodów w terminie do 20 lutego roku podatkowego, a w przypadku podatnika rozpoczynającego prowadzenie działalności gospodarczej w trakcie roku podatkowego – w terminie do 20. dnia miesiąca następującego po miesiącu rozpoczęcia działalności gospodarczej, natomiast jeżeli rozpoczęcie działalności gospodarczej nastąpiło w grudniu roku podatkowego – w terminie do końca roku podatkowego.

Warto zwrócić uwagę, że ewentualna utrata prawa do kasowego PIT w związku z przekroczeniem limitu w kwocie 2 000 000 zł następuje dopiero od następnego roku podatkowego. Wynika to z faktu, że stosowanie metody kasowej jest warunkowane limitem przychodów z poprzedniego roku.

Przykład 1.

Pani Agata prowadząca jednoosobową działalność gospodarczą w 2025 roku osiągnęła z niej przychód w kwocie 600 000 zł. Począwszy od 1 stycznia 2026 roku, zdecydowała się na wybór rozliczenia poprzez kasowy PIT. 10 sierpnia 2026 roku przychód z działalności gospodarczej przekroczył kwotę 2 000 000 zł. Kiedy następuje utrata prawa do kasowego PIT?

Pani Agata utraci prawo do rozliczenia na podstawie kasowego PIT dopiero od 1 stycznia 2027 roku. Mimo że w trakcie roku został przekroczony limit 2 000 000 zł, to jednak do końca 2026 roku może nadal korzystać z tej formy ustalania momentu powstania przychodu. Powyższe wynika też z treści art. 14c ust. 7 ustawy PIT, który podaje, że w przypadku wyboru metody kasowej rozliczania przychodów podatnik jest obowiązany ją stosować przez cały rok podatkowy.

Pamiętajmy, że na potrzeby metody kasowej rozliczania przychodów przez uregulowanie należności rozumie się również częściowe uregulowanie należności czy też otrzymanie wpłat na poczet dostaw towarów i usług, które zostaną wykonane w następnych okresach sprawozdawczych. W konsekwencji do limitu przychodów podatnik stosujący metodę kasową będzie wliczał wszelkie otrzymane zaliczki i przedpłaty.

Moment powstania przychodu w metodzie kasowej PIT

Metoda kasowa charakteryzuje się rozpoznaniem przychodu w momencie otrzymania zapłaty. Należy jednak zauważyć, że ustawodawca przewidział w tym zakresie moment graniczny. W myśl art. 14c ust. 2 ustawy PIT w przypadku metody kasowej rozliczania przychodów za datę powstania przychodu uważa się dzień uregulowania należności, nie późniejszy niż dzień:

- upływu 2 lat, licząc od dnia wystawienia faktury, albo

- likwidacji działalności gospodarczej.

Przykład 2.

Pan Artur od 1 stycznia 2026 roku wybrał stosowanie metody kasowej w PIT. 30 listopada 2026 roku zlikwidował działalność gospodarczą. Na dzień likwidacji posiada niezapłacone faktury sprzedaży towarów, które wystawił 10 stycznia 2026 roku. Kiedy powstanie przychód z tytułu sprzedaży towarów?

Przychód w opisanym przypadku powstanie 30 listopada 2026 roku. W przypadku, gdy podatnik nie otrzyma należności wynikającej z wystawionej faktury przed dniem likwidacji działalności gospodarczej, będzie obowiązany do rozpoznania przychodu wynikającego z wystawionej faktury najpóźniej w dacie jej likwidacji, nawet jeżeli od daty wystawienia faktury nie upłynęły jeszcze 2 lata.

Opłacenie faktur wystawionych w czasie, gdy podatnik nie stosował metody kasowej

Jak wynika z treści art. 14c ust. 9 ustawy PIT, jeżeli faktura została wystawiona w roku podatkowym, w którym podatnik nie stosował metody kasowej rozliczania przychodów, a uregulowanie należności nastąpiło w roku podatkowym, w którym podatnik stosuje tę metodę, do ustalenia daty powstania przychodu wynikającego z tej faktury podatnik przyjmuje zasady ustalania tej daty stosowane w roku podatkowym, w którym faktura została wystawiona.

Przykład 3.

Pan Adam w grudniu 2025 roku wystawił fakturę z tytułu sprzedaży towarów. Od 1 stycznia 2026 roku wybrał stosowanie metody kasowej. Faktura została opłacona 10 stycznia 2026 roku. Kiedy powstaje przychód z tytułu sprzedaży towarów?

W opisanym przypadku przychód powstaje na zasadach memoriałowych, tj. w grudniu 2025 roku. To oznacza, że kwota otrzymanej zapłaty w styczniu 2026 roku nie wlicza się do limitu stosowania metody kasowej w 2026 roku.

Zestawienie podmiotów uprawnionych i wyłączonych z kasowego PIT

Z kasowego PIT będą mogli skorzystać przedsiębiorcy prowadzący jednoosobową działalność gospodarczą (w tym przedsiębiorstwo w spadku) opodatkowani:

- na zasadach skali podatkowej,

- w ramach IP BOX,

- podatkiem liniowym,

- ryczałtem od przychodów ewidencjonowanych,

– którzy prowadzą działalność samodzielnie, a właściwą ewidencją księgową jest KPiR lub ewidencja przychodu w ramach ryczałtu.

Natomiast wykluczenie możliwości zastosowania metody kasowej PIT dotyczy:

- podatników podatku PIT działających w formie spółek (np. spółka cywilna, partnerska, jawna);

- podatników podatku PIT prowadzących księgi rachunkowe na podstawie przepisów ustawy o rachunkowości;

- podatników dokonujących transakcji z podmiotami powiązanymi;

- podatników dokonujących transakcji z kontrahentami mającymi siedzibę w krajach stosujących szkodliwą konkurencję podatkową

- podatników dokonujących odpłatnego zbycia środków trwałych oraz wartości niematerialnych i prawnych ujętych w ewidencji środków trwałych oraz wartości niematerialnych i prawnych.

Reasumując powyższe, należy zauważyć, że metoda kasowa PIT – jako preferencyjna forma ustalania momentu przychodu – została przewidziana dla prostych form prowadzenia działalności gospodarczej tj. dla podatników działających jako jednoosobowe firmy.

Metoda kasowa PIT w wFirma.pl

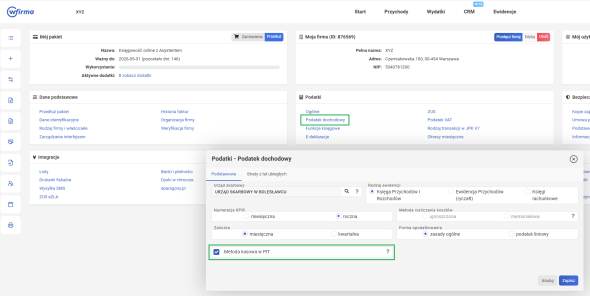

Podatnik, który zgłosił do urzędu skarbowego wybór metody kasowej w PIT, w celu wystawiania faktur w tej metodzie, powinien w systemie wFirma.pl zakładce USTAWIENIA » PODATKI » PODATEK DOCHODOWY zaznaczyć pole METODA KASOWA W PIT.

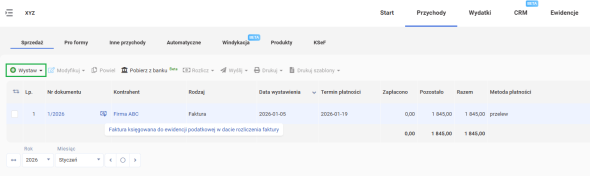

Następnie, by wystawić fakturę wprowadza fakturę przez zakładkę PRZYCHODY » SPRZEDAŻ » WYSTAW FAKTURĘ.

System automatycznie dopasuje fakturę do wybranej metody. Po zapisaniu faktury przy jej numerze pojawi się ikona z opisem: Faktura księgowana do ewidencji podatkowej w dacie rozliczenia faktury.

Polecamy: