Prowadzenie księgi przychodów i rozchodów (KPiR) może przysparzać podatnikom wiele problemów. Związane są one m.in. ze sposobem ewidencji i dokumentowania kosztów. Nie zawsze zdają sobie oni sprawę z tego, że poniesiony wydatek stanowi koszt podatkowy, a także w której kolumnie KPiR należałoby go ująć. Przeczytaj nasz artykuł i dowiedz się jak powinno przebiegać dokumentowanie kosztów w KPiR!

Jakie wydatki można ująć w KPiR?

Przedsiębiorcy prowadzący księgę przychodów i rozchodów mogą w niej ujmować koszty, które spełniają warunki określone w art. 22 ust. 1 ustawy o podatku dochodowym od osób fizycznych.

Przedsiębiorca powinien mieć również na względzie to, że aby można było zaliczyć poniesione wydatki do kosztów podatkowych, muszą mieć one związek z prowadzoną działalnością. To na podatniku ciąży obowiązek udowodnienia związku pomiędzy poniesionym kosztem a prowadzoną działalnością.

Dokumentowanie kosztów w KPiR

Dokumentowanie kosztów przez podmioty prowadzące KPiR uregulowane zostało w rozporządzeniu w sprawie prowadzenia podatkowej księgi przychodów i rozchodów. Zgodnie z § 11 ust. 3 podstawą zapisów w księdze są dowody księgowe, do których należy zaklasyfikować m.in.:

- faktury, faktury VAT RR, rachunki oraz dokumenty celne,

- dzienne zestawienia dowodów (faktur dotyczących sprzedaży) sporządzone do zaksięgowania ich zbiorczym zapisem,

- noty księgowe, sporządzone w celu skorygowania zapisu dotyczącego operacji gospodarczej, wynikającej z dowodu obcego lub własnego, otrzymane od kontrahenta podatnika lub przekazane kontrahentowi,

- dowody opłat pocztowych i bankowych,

- dowody wewnętrzne.

Ewidencja kosztów w KPiR

W księdze przychodów i rozchodów podatnik co do zasady powinien ujmować jedynie te wydatki, które stanowią koszty uzyskania przychodów. Co ważne, zapisy w księdze należy dokonywać w języku i walucie polskiej w sposób staranny, czytelny i trwały, na podstawie prawidłowych i rzetelnych dowodów.

Ujmując dany wydatek w księdze, przedsiębiorca powinien rozpocząć jego ewidencję od uzupełnienia kolumn:

- liczby porządkowej,

- daty zdarzenia gospodarczego,

- numeru dowodu księgowego (do 2025 roku)/ numeru identyfikującego fakturę w Krajowym Systemie e-Faktur (od 2026 roku)

- nazwy kontrahenta (do 2025 roku)/ numeru dowodu księgowego innego niż nadany w KSeF (od 2026 roku),

- adresu kontrahenta (do 2025 roku)/ identyfikatora podatkowego kontrahenta (od 2026 roku),

- nazwy kontrahenta (od 2026 roku),

- adresu kontrahenta (od 2026 roku).

- kolumna 3 - przeznaczona do wpisywania numeru identyfikującego fakturę w KSeF,

- kolumna 5 - przeznaczona do wpisywania identyfikatora podatkowego kontrahenta.

Dodatkowo numery kolumn zostaną przesunięte o +2.

Kolejny krok to wprowadzenie opisu zdarzenia gospodarczego w kolumnie 6 księgi (do 2025 roku)/ w kolumnie 8 księgi (od 2026 roku), np. zakup materiałów biurowych, wynagrodzenia pracowników, zakup paliwa do pojazdu itp.

Jak już wspomniano na wstępie artykułu, największym problemem podatników jest określenie, w której kolumnie KPiR należy ująć dany wydatek. Do ewidencji kosztów przeznaczone są kolumny od 10 do 16 i (do 2025 roku)/ od 12 do 18 (od 2026 roku), kolumna 14 (do 2025 roku)/ 16 (od 2026 roku) służy jednak do podsumowania kosztów ujętych w kolumnach 12 (do 2025 roku)/ 14 (od 2026 roku) - wynagrodzenia w gotówce i naturze oraz 13 (do 2025 roku)/ 15 (od 2026 roku)- pozostałe wydatki.

Kolumna 10 KPiR (do 2025 roku)/ 12 (od 2026 roku)- zakup towarów handlowych i materiałów

Kolumna 10 (do 2025 roku)/ 12 (od 2026 roku) KPiR przeznaczona jest do ewidencji nabytych towarów handlowych oraz materiałów w cenach zakupu. Przy czym czynni podatnicy VAT ujmują tutaj wartość netto z faktury, natomiast podmioty zwolnione z VAT - kwotę brutto. W praktyce gospodarczej okazuje się, że przedsiębiorcom sprawia trudność również prawidłowe zdefiniowanie tego czym jest towar handlowy oraz materiały. Zgodnie z § 3 pkt 1 rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów:

- towarami handlowymi są wyroby przeznaczone do sprzedaży w stanie nieprzerobionym; towarami handlowymi są również produkty uboczne uzyskiwane przy prowadzeniu działów specjalnych produkcji rolnej,

- materiałami (surowcami) podstawowymi są materiały, które w procesie produkcji lub przy świadczeniu usług stają się główną substancją gotowego wyrobu; do materiałów podstawowych zalicza się również materiały stanowiące część składową (montażową) wyrobu lub ściśle z wyrobem złączone (np. opakowania - puszki, butelki) oraz opakowania wysyłkowe wielokrotnego użytku (np. transportery, palety), jeżeli opakowania te nie są środkami trwałymi,

- materiałami pomocniczymi są materiały niebędące materiałami podstawowymi, które są zużywane w związku z działalnością gospodarczą i bezpośrednio oddają wyrobowi swoje właściwości.

Podatnicy prowadzący działalność kantorową w kolumnie 10 (do 2025 roku)/ 12 (od 2026 roku) wpisują miesięczną kwotę zakupionych wartości dewizowych, wynikającą z ewidencji kupna i sprzedaży wartości dewizowych.

Kolumna 11 (do 2025 roku)/ 13 (od 2026 roku) KPiR - koszty uboczne zakupu

Koszty uboczne zakupu ujmowane są w kolumnie 11 (do 2025 roku)/ 13 (od 2026 roku) podatkowej księgi przychodów i rozchodów. Można do nich zakwalifikować m.in. koszty transportu, załadunku i wyładunku oraz ubezpieczenia w drodze.

Warto podkreślić, że kolumna ta dotyczy jedynie kosztów ubocznych zakupu towarów handlowych oraz materiałów.

Kolumna 12 (do 2025 roku)/ 14 (od 2026 roku) KPiR - wynagrodzenia w gotówce i naturze

W kolumnie 12 (do 2025 roku)/ 14 (od 2026 roku) - wynagrodzenia w gotówce i naturze przedsiębiorca prowadzący podatkową księgę przychodów i rozchodów powinien ujmować wynagrodzenia brutto wypłacane pracownikom zarówno gotówką, jak i w naturze.

Wynagrodzenia w naturze, jeżeli przedmiotem świadczeń w naturze są rzeczy lub usługi wchodzące w zakres działalności gospodarczej pracodawcy, wpisuje się według przeciętnych cen stosowanych wobec innych odbiorców, a w pozostałych przypadkach - na podstawie cen rynkowych stosowanych przy świadczeniu usług lub udostępnianiu rzeczy lub praw tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia.

Ewidencja w kolumnie 12 (do 2025 roku)/ 14 (od 2026 roku) odbywa się na podstawie:

- listy płac lub innych dowodów, na których pracownik potwierdza własnym podpisem kwoty otrzymanych wynagrodzeń w gotówce i w naturze - w przypadku wypłaty wynagrodzenia w kasie,

- innych dowodów, np. dowodu potwierdzającego przekazanie wynagrodzenia na rachunek pracownika - jeżeli wynagrodzenie nie jest wypłacane w kasie.

W kolumnie tej ujmuje się również wynagrodzenia wypłacane osobom z tytułu umów zlecenia i umów o dzieło.

Kolumna 13 (do 2025 roku)/ 15 (od 2026 roku) KPiR - Pozostałe wydatki

W kolumnie 13 (do 2025 roku)/ 15 (od 2026 roku) z kolei ujmuje się pozostałe wydatki, które nie zostały zewidencjonowane w kolumnach 10-12 (do 2025 roku)/ 12-14 (od 2026 roku), z wyjątkiem kosztów wymienionych w art. 23 u.p.d.o.f.

Wpisuje się w niej szczególnie takie wydatki, jak czynsz za lokal, opłatę za energię elektryczną, gaz, wodę, c.o., opłatę za telefon, zakup paliw, wydatki dotyczące remontów, amortyzację środków trwałych, składki na ubezpieczenie emerytalne i rentowe pracowników w części finansowanej przez pracodawcę, składki na ubezpieczenie wypadkowe pracowników, wartość zakupionego wyposażenia.

W kolumnie 13 (do 2025 roku)/ 15 (od 2026 roku), ujmuje się również wydatki związane z wykorzystaniem pojazdu w działalności gospodarczej, który nie jest wprowadzony do ewidencji środków trwałych.

Zapisów dotyczących kosztów podróży służbowej dokonuje się na podstawie rozliczenia tych kosztów sporządzonego na dowodzie wewnętrznym, zwanym rozliczeniem podróży służbowej. Do rozliczenia należy dołączyć dowody (faktury) potwierdzające poszczególne wydatki. Jeżeli uzyskanie dowodu (faktury) nie było możliwe, pracownik musi złożyć pisemne oświadczenie o dokonanym wydatku i przyczynach braku jego udokumentowania. Nie wymagają udokumentowania fakturami diety oraz wydatki objęte ryczałtem, a także koszty przejazdu własnym samochodem pracownika.

Kolumna 15 KPiR (do 2025 roku)/ 17 (od 2026 roku)

Jest to kolumna wolna, w której podatnik może ująć zdarzenia i zaszłości gospodarcze, które nie zostały przyporządkowane do żadnej z pozostałych kolumn.

Kolumna 16 (do 2025 roku)/ 18 (od 2026 roku) KPiR - Koszty badawczo rozwojowe

Wraz ze zmianą rozporządzenia w sprawie prowadzenia KPiR wprowadzona została dodatkowa kolumna, w której to przedsiębiorca ujmuje wydatki poniesione na działalność badawczo-rozwojową. Mówi o niej art. 26e ustawy o PIT.

Do kosztów badawczo-rozwojowych zalicza się:

Przedsiębiorca musi jednak mieć na względzie, że prawo do odliczenia kosztów z tytułu prac badawczo-rozwojowych przysługuje mu jedynie wtedy, gdy poniesione z tego tytułu wydatki nie zostały mu w żaden sposób zwrócone.

Podsumowując, prawidłowe prowadzenie KPiR wymaga znajomości budowy książki podatkowej. Przedsiębiorca musi też wiedzieć, jakie warunki musi spełniać wydatek, by móc zaliczyć go do kosztów podatkowych.

Dokumentowanie kosztów w systemie wFirma.pl

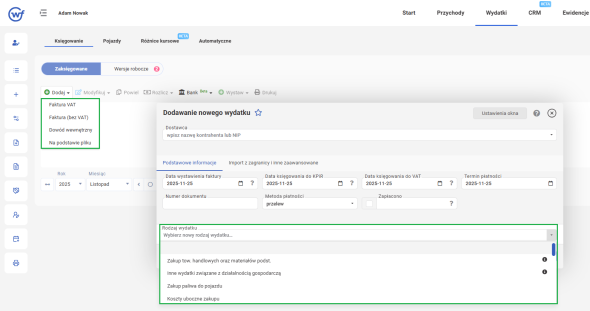

Księgowanie kosztów w systemie wFirma.pl jest bardzo proste i odbywa się w specjalnie do tego celu utworzonej zakładce WYDATKI. W zakładce WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE po rozwinięciu listy DODAJ w pierwszej kolejności należy wybrać rodzaj dokumentu, na podstawie którego chcemy zaksięgować wydatek do KPiR. Można wybrać: faktura VAT, faktura (bez VAT), dowód wewnętrzny lub dodać wydatek na podstawie pliku.

Po wybraniu odpowiedniego rodzaju dokumentu pojawi się okno księgowe, w którym należy uzupełnić dane w oparciu o posiadany dowód księgowy.

Po wybraniu odpowiedniego rodzaju wydatku i zapisaniu danych system automatycznie dokona księgowania do odpowiedniej kolumny KPiR.

Polecamy: