Poprzez zasady rachunkowości rozumie się zbiór powszechnie stosowanych reguł stworzonych na podstawie przepisów prawa, zgodnych ze standardami rachunkowości. Znajomość tych norm obowiązuje wszystkie jednostki prowadzące ewidencję w oparciu o księgi rachunkowe. Sprawdźmy, czemu służą zasady rachunkowości oraz jakie ich rodzaje zostały wyróżnione.

Do czego stosuje się zasady rachunkowości?

Każda jednostka prowadząca księgi rachunkowe na mocy art. 4 ust. 1ustawa o rachunkowości powinna sporządzić własną politykę rachunkowości. Rozumie się przez nią zbiór zasad oraz wytycznych charakteryzujących dane przedsiębiorstwo, według których prowadzone są księgi rachunkowe. Jednostki zobowiązane są stosować przyjęte zasady (politykę) rachunkowości rzetelnie i jasno, przedstawiając sytuację majątkową i finansową oraz wynik finansowy. Opracowane reguły powinny być zgodne nie tylko z przepisami ustawy, lecz także brać pod uwagę specyfikę działalności organizacji. Przy tworzeniu reguł należy kierować się zasadami rachunkowości, które można podzielić na trzy grupy: uniwersalne, podstawowe (nadrzędne) i szczegółowe (podrzędne). Poza kwestią ustalania polityki rachunkowości w przedsiębiorstwie zasady rachunkowości powinny być stosowane przez wszystkie jednostki w bieżącej praktyce księgowej.

- spółki handlowe;

- osoby fizyczne, spółki cywilne osób fizycznych, spółki jawne osób fizycznych oraz spółki partnerskie, jeżeli ich przychody netto ze sprzedaży towarów i produktów za poprzedni rok obrotowy wyniosły co najmniej równowartość w walucie polskiej 2.500.000 euro;

- jednostki organizacyjne niemające osobowości prawnej, np. wspólnoty mieszkaniowe;

- oddziały i przedstawicielstwa przedsiębiorców zagranicznych.

Zasady uniwersalne

Uniwersalne zasady rachunkowości w przeciwieństwie do zasad podstawowych i szczegółowych stosowane są globalnie we wszystkich państwach, niezależnie od systemu gospodarczego czy ustroju politycznego panującego w danym kraju. Natomiast zasady podrzędne i nadrzędne ustalane są na podstawie regulacji prawnych obowiązujących w danym państwie. Spośród reguł uniwersalnych można wyróżnić trzy zasady:

- zasada dwustronnego zapisu,

- zasada podmiotowości,

- zasada periodyzacji.

Zasada dwustronnego zapisu

Zasada dwustronnego zapisu dotyczy księgowania zdarzeń gospodarczych, które powinny być ujmowane po dwóch stronach kont. Dana transakcja gospodarcza powinna zostać zaksięgowana na co najmniej dwóch kontach syntetycznych, lecz po obu stronach, tj. zarówno po stronie aktywów, jak i pasywów, co umożliwia zachowanie równowagi bilansowej. Kwota transakcji po stronie Wn i Ma powinna być sobie równa.

Zasada podmiotowości

Ewidencje księgowe powinny być prowadzone w jednostkach gospodarczych określanych nazwą i wyodrębnionych pod względem majątkowym, organizacyjnym i prawnym. Jedna transakcja gospodarcza nie może być księgowana w kilku różnych jednostkach gospodarczych.

Zasada periodyzacji

Zasada periodyzacji zwana jest inaczej zasadą okresowych sprawozdań finansowych. Polega ona na konieczności podziału operacji gospodarczych na okresy, których dotyczą. Ewidencja zdarzeń gospodarczych powinna odbywać się w określonych przedziałach czasowych, np. w roku obrotowym, w którym zdarzenie faktycznie miało miejsce.

Zasady nadrzędne

Tworząc własne reguły prowadzenia ksiąg rachunkowych, jednostka powinna opierać się na zasadach nadrzędnych, do których można zaliczyć:

- zasadę ciągłości,

- zasadę kontynuacji działania,

- zasadę istotności,

- zasadę memoriału,

- zasadę współmierności przychodów i kosztów,

- zasadę ostrożności,

- zasadę zakazu kompensaty,

- zasadę wiarygodności.

Zasada ciągłości

Zasada ciągłości mówi o stosowaniu we wszystkich kolejnych latach pierwotnie ustalonych przez przedsiębiorstwo wytycznych w prowadzonych księgach rachunkowych. Na mocy art. 5 ust. 1 ustawy o rachunkowości ciągłość ta ma dotyczyć m.in.:

- jednakowego grupowania operacji gospodarczych,

- wyceny aktywów i pasywów,

- dokonywania odpisów amortyzacyjnych lub umorzeniowych,

- ustalania wyniku finansowego,

- sporządzania sprawozdań finansowych.

Ponadto wartość aktywów i pasywów na koniec roku obrotowego powinna zostać ujęta w tej samej wysokości na dzień otwarcia roku kolejnego.

Rok obrotowy może ulec skróceniu w przypadku, gdy podmiot rozpoczął działalność w pierwszej połowie roku kalendarzowego – pierwszym rokiem obrotowym jest wówczas okres od dnia rozpoczęcia działalności do ostatniego dnia roku, w którym działalność została rozpoczęta.

Zastosowanie tej zasady ma na celu zapewnienie możliwości porównywania danych w kolejnych okresach obrotowych celem analizy oraz możliwość kontynuowania rozliczeń na przełomie lat obrotowych.

Zasada kontynuacji działania

Zasada kontynuacji działania opiera się na art. 5 ust. 2 ustawy o rachunkowości, który mówi, że przyjęte zasady stosowane w polityce rachunkowości jednostki powinny być kontynuowane w przewidywanej przyszłości w niezmniejszonym istotnie zakresie, czyli przy założeniu, że firma nie zostanie wprowadzona w stan likwidacji lub upadłości. Zwykle za okres ten przyjmuje się 1 rok. Za ustalenie zdolności jednostki do kontynuowania działalności odpowiedzialny jest kierownik jednostki, który przy dokonywanej ocenie uwzględnia wszystkie informacje dostępne na dzień sporządzenia sprawozdania finansowego.

Zasada istotności

Prowadzone księgi rachunkowe powinny zawierać wszystkie zdarzenia gospodarcze, które wpływają w istotny sposób na ocenę sytuacji finansowej jednostki. Dane te powinny zostać zawarte również w sprawozdaniu finansowym. Natomiast w odniesieniu do zdarzeń mniej istotnych można stosować odpowiednie uproszczenia, o ile nie wpływa to na rzetelny obraz sytuacji majątkowej danej firmy (np. zastosować jednorazowy odpis amortyzacyjny środków trwałych o nieistotnej wartości). Z racji tego, że przepisy ustawy o rachunkowości nie wskazują jednoznacznie sposobu weryfikacji istotności poszczególnych zdarzeń gospodarczych, stosowane uproszczenia w praktyce polegają na ustalaniu progów kwotowych lub procentowych poszczególnych kategorii operacji gospodarczych. Zasady stosowania uproszczeń mogą zostać zawarte w polityce rachunkowości jednostki. Mimo to należy mieć na uwadze, że zasada istotności powinna być analizowana indywidualnie, biorąc pod uwagę okoliczności towarzyszące konkretnej operacji gospodarczej.

Zasada memoriału

Zasada memoriałowa zgodnie z art. 6 ust. 1 ustawy o rachunkowości polega na ujmowaniu w księgach rachunkowych przychodów oraz odpowiadających im kosztów do okresu, w którym faktycznie powstały. Zasada memoriału wskazuje, że wszystkie przychody i koszty powinny znaleźć się w księgach rachunkowych oraz sprawozdaniu finansowym w okresie odpowiadających im działań bez względu na termin ich zapłaty. W praktyce oznacza to, że w wyniku finansowym wykazuje się daną operację niezależnie od tego, czy nastąpił wpływ lub wydanie środków pieniężnych z kasy.

Zgodnie z zasadą memoriału np. ujmuje się w księgach w grudniu wynagrodzenia należne pracownikom mimo iż wypłaty miały miejsce w styczniu czy ujmuje się w księgach bieżącego roku przychody z tytułu odsetek od lokat terminowych gdy te mają jako termin likwidacji np. na styczeń następnego roku obrotowego, a które dotyczą roku bieżącego.

Zasada współmierności przychodów i kosztów

Zgodnie z zasadą współmierności poniesione koszty uzyskania określonych przychodów muszą zostać ujęte w księgach rachunkowych w tym samym okresie sprawozdawczym, co odpowiadające im przychody. Zasada ta ma szczególne zastosowanie w przypadku kosztów bezpośrednich, czyli m.in. kosztów wytworzenia sprzedawanych produktów. W praktyce oznacza to, że w danym okresie rozliczeniowym do kosztów zaliczana jest tylko ta część wydatków, która odpowiada poniesionym przychodom w tym okresie.

Przykład 1.

Przedsiębiorstwo produkcyjno-handlowe zakupiło 20 sprężyn o wartości 10 zł netto celem dalszej odsprzedaży. W ciągu ostatniego miesiąca firma sprzedała jedynie 10 sprężyn za 15 zł netto. Przychodem ze sprzedaży sprężyn będzie 150 zł netto. Jednakże biorąc pod uwagę zasadę współmierności, kosztem sprzedanych produktów w tym miesiącu będzie tylko 100 zł, gdyż taki koszt przedsiębiorstwo poniosło faktycznie na ich nabycie.

Zasada ostrożności

Zgodnie z art. 7 ust. 1 ustawy o rachunkowości poszczególne składniki aktywów i pasywów należy wyceniać w oparciu o faktycznie poniesione na ich nabycie koszty, pamiętając o zasadzie ostrożności. Dokonując ostrożnej wyceny, w szczególności należy brać pod uwagę:

- zmniejszenia wartości użytkowej lub handlowej składników aktywów, w tym również dokonywane w postaci odpisów amortyzacyjnych lub umorzeniowych;

- wyłącznie niewątpliwe pozostałe przychody operacyjne i zyski nadzwyczajne;

- wszystkie poniesione pozostałe koszty operacyjne i straty nadzwyczajne;

- rezerwy na znane jednostce ryzyko, grożące straty oraz skutki innych zdarzeń.

Stosowanie zasady ostrożnej wyceny ma na celu uzyskanie rzetelnego obrazu sytuacji finansowej firmy poprzez ograniczenie dowolnej wyceny aktywów i pasywów.

Zasada zakazu kompensaty

Jak stanowi art. 7 ust. 3 ustawy o rachunkowości, wartość poszczególnych składników aktywów i pasywów, przychodów i związanych z nimi kosztów, jak również zysków i strat nadzwyczajnych ustala się oddzielnie. W związku z tym nie należy kompensować ze sobą wartości różnych co do rodzaju aktywów i pasywów, przychodów i kosztów związanych z nimi oraz zysków i strat nadzwyczajnych. Oznacza to, że księgując przychody bądź zobowiązania dotyczące np. jednego kontrahenta, należy wykazywać każdą transakcję w osobnej pozycji. Nie można wówczas stosować zbiorczych wpisów. Inaczej wygląda sytuacja w przypadku zdarzeń jednego rodzaju. W tym przypadku księgowania można dokonywać zbiorczo w ramach danego okresu, np. różnice kursowe.

Zasada wiarygodności

Operacje wykazywane w księgach podatkowych bez wątpienia powinny być przedstawione w sposób rzetelny, umożliwiający jasną i klarowną ocenę finansową danego przedsiębiorstwa.

Zasady szczegółowe

Poza zasadami uniwersalnymi i podstawowymi istnieją także zasady szczegółowe uściślające powyższe zasady, którymi powinna kierować się każda jednostka prowadząca księgi rachunkowe. Do zasad szczegółowych można zaliczyć:

- zasadę dokumentacji – każde zdarzenie gospodarcze, które miało miejsce w danej jednostce powinno zostać właściwie udokumentowane;

- zasadę kompletności – dokumentacja zawsze powinna być kompletna;

- zasadę przejrzystości – ewidencje księgowe powinny być prowadzone w sposób jasny i przejrzysty;

- zasadę terminowości i aktualności – pod uwagę należy brać zawsze najświeższe, dostępne informacje;

- zasadę porównywalności sprawozdań – księgi rachunkowe są prowadzone w języku i w walucie polskiej. Zarówno ewidencje księgowe, jak i sprawozdań finansowych powinny być prowadzone w taki sposób, aby dawały możliwość łatwego porównania.

Księgi rachunkowe w systemie wFirma.pl

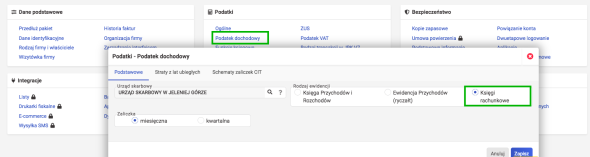

W systemie wFirma.pl możliwe jest prowadzenie pełnej księgowości. W tym celu w trakcie zakładania konta wybieramy opcję KSIĘGI RACHUNKOWE wybierając rodzaj ewidencji podatkowej.

Wówczas możliwe będzie skorzystanie z dostępnych wzorcowych schematów księgowych, planu kont, definicji zaliczki na podatek dochodowy czy definicji do RZiS bądź bilansu.

Więcej szczegółów w naszym artykule pomocy: Czy w systemie dostępna jest pełna księgowość czyli możliwość prowadzenia ksiąg rachunkowych?

Polecamy: