Data sprzedaży a data wystawienia faktury - czym się różnią? To pytanie często nurtuje przedsiębiorców, ponieważ ma wpływ na moment powstania obowiązku podatkowego zarówno na gruncie PIT, jak i VAT. Sprawdźmy, jak poprawnie należy wystawić fakturę. Odpowiedź znajdziesz w artykule!

Data wystawienia faktury

Zgodnie z przepisami ustawy o VAT (art. 106i ust. 1) fakturę należy wystawić nie później niż do 15. dnia miesiąca następującego po wykonaniu usługi czy dostawie towaru.

Zasada ta ma również zastosowanie w odniesieniu do:

- wystawiania faktur na rzecz osób prywatnych nieprowadzących działalności na ich żądanie (jeśli sprzedaż została udokumentowana paragonem),

- faktur zaliczkowych dokumentujących otrzymanie całości lub części należności.

Co ważne, jeśli z danym kontrahentem w ciągu miesiąca zawarto więcej niż jedną transakcję, możliwe jest wystawienie przez przedsiębiorcę jednej, zbiorczej faktury dokumentującej wszystkie zawarte w danym miesiącu transakcje.

Przykład 1.

Pan Janusz 17 czerwca dokonał sprzedaży dachówek, klient przy zakupie zadeklarował chęć otrzymania faktury VAT na firmę. Pan Janusz zastanawia się, w jakim terminie powinien wystawić fakturę.

W sytuacji gdy sprzedaż miała miejsce 17 czerwca, przedsiębiorca fakturę sprzedażową ma obowiązek wystawić najpóźniej 15 lipca.

Data wystawienia faktury a KSeF

Wraz z wejściem w życie Krajowego Systemu e-Faktur (KSeF) pojawia się istotne rozróżnienie między datą wskazaną przez podatnika w pliku a prawnym momentem wystawienia dokumentu. W strukturze logicznej e-faktury (w pliku XML) data wskazana przez wystawcę znajduje się w polu P_1. Jest to data wygenerowania dokumentu w systemie finansowo-księgowym i – co ważne – wartość pola P_1 pozostaje bez zmian, jest stałym elementem pliku, niezależnie od tego, kiedy faktycznie nastąpi wysyłka faktury do KSeF.

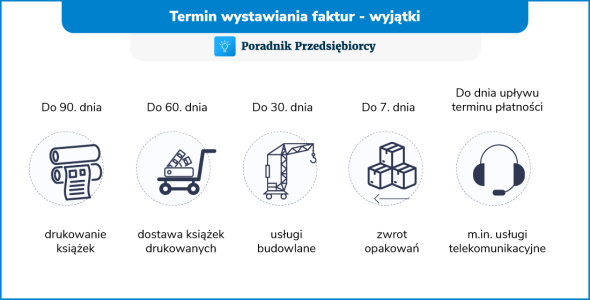

Wystawianie faktury VAT - wyjątki od zasady ogólnej

W odniesieniu do wystawiania faktur istnieje szereg wyjątków od zasady ogólnej. Fakturę należy wystawić nie później niż:

- do 90. dnia od daty wykonania czynności - w przypadku czynności polegających na drukowaniu książek - z wyłączeniem map, magazynów, czasopism drukowanych oraz ulotek, z wyjątkiem usług, do których stosuje się art. 28b, stanowiących import usług,

- do 60. dnia od daty wydania towarów w odniesieniu do dostawy książek drukowanych z wyłączeniem map, magazynów, czasopism drukowanych oraz ulotek - dodatkowo jeśli umowa będzie przewidywać zwroty wydawnicze, fakturę należy wystawić w takiej sytuacji nie później niż do 120. dnia od daty pierwszego wydania towarów,

- do 30. dnia od daty wykonania usługi w odniesieniu do usług budowlanych lub budowlano-montażowych,

- 7. dnia od określonego w umowie dnia zwrotu opakowania - w przypadku niezwrócenia przez nabywcę opakowania zwrotnego objętego kaucją, przy czym w sytuacji, gdy w umowie nie będzie określonego terminu zwrotu opakowania, fakturę będzie się wystawiać nie później niż 60. dnia od dnia wydania opakowania;

- z upływem terminu płatności - w przypadku:

- dostaw energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego,

- świadczenia usług: telekomunikacyjnych i radiokomunikacyjnych, najmu, dzierżawy, leasingu lub usług o podobnym charakterze, ochrony osób oraz usług ochrony, dozoru i przechowywania mienia, stałej obsługi prawnej i biurowej, dystrybucji energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego,

- z wyjątkiem usług, do których stosuje się art. 28b ustawy, stanowiących import usług.

Przykład 2.

Pan Teodor zajmuje się drukowaniem książek. 1 stycznia dokonał sprzedaży 200 książek. W jakim terminie Pan Teodor powinien wystawić fakturę VAT dla nabywcy?

Faktura powinna być wystawiona w terminie 90. dni od zakończenia sprzedaży, tj. najpóźniej do 1 kwietnia.

Wystawienie faktury przed sprzedażą

W szczególnych sytuacjach ustawodawca przewidział również przypadki, w których wystawienie faktury może nastąpić 60 dni przed sprzedażą (art. 106i ust. 7 ustawy o VAT). Obecnie faktury nie mogą być wystawione wcześniej niż 60. dnia przed:

- dokonaniem dostawy towaru lub wykonaniem usługi;

- otrzymaniem, przed dokonaniem dostawy towaru lub wykonaniem usługi, całości lub części zapłaty.

W sytuacji gdy faktura zawiera informację, jaki okres rozliczeniowy obejmuje, nie można jej wystawić we wspomnianym terminie, jeśli odnosi się ona do:

- usług oraz dostawy towarów, dla których ustalone są następujące po sobie terminy płatności (tzw. usługi i dostawy ciągłe regulowane art. 19a ust. 3 oraz ust. 4 ustawy o VAT) usługi leasingu, najmu, dzierżawy, ochrony itp.,

- opłat za media - art. 19a ust. 5 pkt 4 ustawy o VAT.

Data sprzedaży na fakturze

Co do zasady data sprzedaży powinna znajdować się na fakturze. Jest to jeden z elementów wymaganych przez art. 106e ustawy o VAT. Za datę sprzedaży uznaje się datę dokonania dostawy towaru czy też wykonania usługi. Możliwe jest zamienne stosowanie na fakturze określenia: data sprzedaży lub data dokonania dostawy/data wykonania usługi.

W sytuacji gdy data wystawienia faktury jest taka sama jak data sprzedaży, nie trzeba umieszczać na fakturze daty sprzedaży, jest to zgodne z art. 106e ust. 1 pkt 6 ustawy o VAT.

Potwierdzenie powyższego stanowiska znajdziemy w interpretacji o sygnaturze ITPP3/443-188/14/AT, wydanej przez Dyrektora Izby Skarbowej w Bydgoszczy 26 czerwca 2014 roku, gdzie czytamy:

Przykład 3.

Pan Emil sprzedaje materiały biurowe. 15 czerwca klient dokonał zakupów i poprosił o wydanie faktury VAT. Czy pan Emil powinien zawrzeć na fakturze datę sprzedaży, jeśli jest ona taka, jak data wystawienia?

W sytuacji gdy data sprzedaży i wystawienia faktury są takie same, nie ma potrzeby zamieszczania na fakturze daty sprzedaży. Należy jednak pamiętać, że jej umieszczenie nie jest błędem.

Przychód z działalności a obowiązek podatkowy w PIT

Zgodnie z art. 14 ust. 1c ustawy o PIT za datę powstania przychodu z działalności gospodarczej uważa się co do zasady dzień wydania rzeczy, zbycia prawa majątkowego lub wykonania usługi, albo częściowego wykonania usługi, nie później niż dzień:

- wystawienia faktury albo

- uregulowania należności.

Wyjątek stanowi sytuacja, gdy strony ustaliły że usługi rozliczane będą w określonych w ustawie okresach rozliczeniowych, nie rzadziej niż raz w roku. W takiej sytuacji przychód powstaje w ostatni dzień określonego okresu rozliczeniowego (art. 14 ust. 1 pkt 1e ustawy o PIT).

Przykład 4.

Pan Janusz w ramach prowadzonej działalności wynajmuje mieszkanie. W umowie z najemcą ustalono, że okresem rozliczeniowym jest kwartał. Co kwartał pan Janusz otrzymuje na konto umówioną kwotę. Ma on wątpliwości, kiedy po jego stronie powstaje przychód.

Co do zasady, przychód po stronie pana Janusza powstaje w ostatnim dniu ustalonego w umowie okresu rozliczeniowego czyli ostatniego dnia kwartału.

Przychód z działalności a obowiązek podatkowy w VAT

W zakresie ustalenia obowiązku podatkowego VAT warto w pierwszej kolejności wskazać, jakie czynności podlegają opodatkowaniu VAT. Zgodnie z art. 5 ustawy o VAT opodatkowaniu podlegają następujące zdarzenia gospodarcze:

- odpłatna dostawa towarów i odpłatne świadczenie usług na terytorium kraju,

- eksport towarów,

- import towarów na terytorium kraju,

- wewnątrzwspólnotowe nabycie towarów za wynagrodzeniem na terytorium kraju,

- wewnątrzwspólnotowa dostawa towarów.

Powstanie obowiązku podatkowego wskazuje art. 19a ust. 1 w brzmieniu, którego obowiązek podatkowy powstaje z chwilą dostawy towaru lub wykonania usługi z wyłączeniem ust. 1a, 1b, 5 i 7-11, art. 14 ust. 6, art. 20, art. 21 ust. 1 i art. 138f.

Niemniej, jeśli zgodnie z art. 19a ust. 8 6 przed dostawą towaru lub wykonaniem usługi przedsiębiorca otrzyma całość lub część zapłaty, to obowiązek podatkowy powstaje w momencie otrzymania tej kwoty.

Podsumowując, przedsiębiorcy mogą wystawiać faktury co do zasady do 15. dnia miesiąca następującego po sprzedaży. Od tej reguły występuje wiele wyjątków. Dodatkowo, wystawiając fakturę podatnik powinien pamiętać o zamieszczeniu na niej daty sprzedaży. W sytuacji gdy data sprzedaży a data wystawienia faktury jest taka sama, to nie ma obowiązku zamieszczania jej na fakturze.

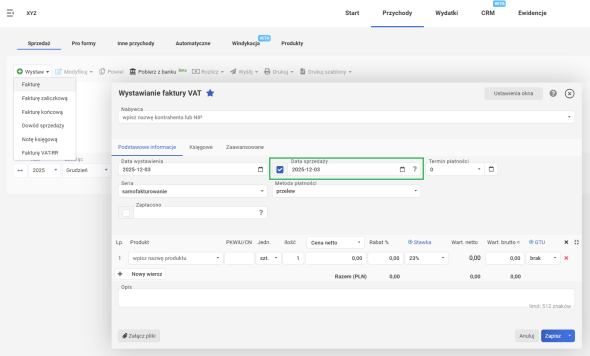

Data sprzedaży a data wystawienia faktury w systemie wFirma.pl

W systemie wFirma.pl fakturę sprzedaży można wystawić zarówno z datą wystawienia taką samą jak data sprzedaży, bądź w sytuacji, gdy data sprzedaży jest inna. Aby wystawić fakturę sprzedaży należy przejść do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ w wyświetlonym oknie należy wypełnić wymagane pola m.in.

- w polu NABYWCA należy wprowadzić dane kontrahenta,

- w polu DATA WYSTAWIENIA należy wybrać faktyczną datę wystawienia faktury,

- w polu DATA SPRZEDAŻY należy wybrać datę kiedy powstał obowiązek podatkowy, czyli dostawa towaru lub wykonanie usługi.

Wystawiona faktura sprzedaży zostanie ujęta w KPiR oraz w Rejestrze VAT Sprzedaży w dacie wystawienia lub sprzedaży (w zależności co nastąpiło jako pierwsze).

Polecamy:

Data sprzedaży a data wystawienia w pytaniach i odpowiedziach

Czy na fakturze musi być wykazana data sprzedaży?

W jakim terminie należy wystawić fakturę?

Czy można wystawić fakturę przed dniem sprzedaży?