Dokonując transakcji zakupu towarów od przedsiębiorców z Unii Europejskiej, nabywca może być zobowiązany do naliczenia VAT. Jeżeli bowiem transakcja spełnia definicję wewnątrzwspólnotowego nabycia towarów (WNT), kupujący zobligowany jest wykazać VAT należny. Jednocześnie może mieć także prawo do jego odliczenia, z tym że tu muszą już zostać spełnione określone w ustawie warunki. Sprawdźmy, jak rozliczyć wewnątrzwspólnotowe nabycie towaru!

Wewnątrzwspólnotowe nabycie towaru (WNT) – definicja

Zagadnienie WNT, czyli wewnątrzwspólnotowego nabycia towarów, zostało opisane w art. 9 ust. 1 ustawy o VAT. Oto definicja transakcji zawarta we wspomnianym akcie prawnym:

Przez wewnątrzwspólnotowe nabycie towarów, o którym mowa w art. 5 ust. 1 pkt 4, rozumie się nabycie prawa do rozporządzania jak właściciel towarami, które w wyniku dokonanej dostawy są wysyłane lub transportowane na terytorium państwa członkowskiego inne niż terytorium państwa członkowskiego rozpoczęcia wysyłki lub transportu przez dokonującego dostawy, nabywcę towarów lub na ich rzecz.

Oznacza to, że transakcja WNT ma miejsce w sytuacji, gdy towar został przetransportowany z jednego kraju UE do drugiego.

Z transakcją WNT ma do czynienia każdy czynny podatnik VAT, który nabywa towary z innego kraju UE. W przypadku nievatowców zastosowanie znajdzie zwolnienie z rozliczania WNT, o którym mowa w art. 10 ust. 1 pkt 2 ustawy o VAT. Jeżeli całkowita wartość nabywanych towarów z innego kraju UE transportowanych do Polski na rzecz podatnika zwolnionego z VAT nie przekroczyła w trakcie roku podatkowego kwoty 50 000 zł, może on rozliczyć taką transakcję jak zwykłą transakcję krajową, a więc bez rozliczania podatku VAT.

Oprócz limitu transakcji podatnik zwolniony z VAT nie może zarejestrować się do VAT-UE oraz nie może posługiwać się numerem NIP z przedrostkiem „PL”

WNT a obowiązek podatkowy

Zgodnie z art. 20 ust. 5 ustawy o VAT obowiązek podatkowy przy transakcjach WNT powstaje w momencie, gdy podatnik wystawi fakturę – jednakże nie później niż 15. dnia miesiąca, który następuje po miesiącu dokonania dostawy towaru – przedmiotu wewnątrzwspólnotowego nabycia.

Przykład 1.

Pan Jan prowadzący sklep spożywczy nabył towary od firmy z Niemiec. 20 kwietnia 2025 roku miała miejsce dostawa towarów z Niemiec. Faktura została wystawiona dopiero 9 maja 2025 roku. Kiedy powstał obowiązek podatkowy VAT w związku z zawartą transakcją WNT?

Co do zasady w przypadku WNT obowiązek podatkowy VAT powstaje w dniu wystawienia faktury, nie później niż 15. dnia miesiąca następującego po miesiącu dostawy towarów, a więc w tym przypadku obowiązek podatkowy VAT powstał 9 maja 2025 roku.

Przykład 2.

Pani Anna prowadząca sklep z akcesoriami kosmetycznymi nabyła towary od firmy z Czech. 2 kwietnia 2025 roku miała miejsce dostawa towarów z Czech. Faktura została wystawiona dopiero 20 maja 2025 roku. Kiedy powstał obowiązek podatkowy VAT?

W związku z tym, że faktura została wystawiona po 15. dniu miesiąca następującego po miesiącu, w którym miała miejsce dostawa towarów, obowiązek podatkowy powstał nie z datą jej wystawienia, a 15 maja 2025 roku.

Potwierdzeniem powyższego postępowania jest interpretacja indywidualna wydana przez Dyrektora Izby Skarbowej w Warszawie 14 maja 2015 roku o sygn. IPPP3/4512-166/15-2/JF, w której czytamy, że:

WNT a odliczenie VAT

Zgodnie z art. 86 ust. 10g ustawy o VAT nieotrzymanie faktury w terminie trzech miesięcy powoduje konieczność skorygowania odliczonego podatku VAT. Przedsiębiorca nie cofa się jednak do okresu, w którym pierwotnie odliczył VAT. Korekta dokonywana jest na bieżąco w czasie, w którym upłynął trzymiesięczny termin. Dodatkowo w sytuacji gdy przedsiębiorca otrzyma fakturę po upływie trzymiesięcznego terminu, będzie mógł odliczyć podatek VAT w czasie, w którym uwzględnił wartość podatku VAT należnego, co wynika bezpośrednio z art. 76 ust. 10h ustawy o VAT.

Przykład 3.

Pan Łukasz dokonał transakcji WNT 15 września 2024 roku. Fakturę otrzymał z dużym opóźnieniem, ponieważ dotarła do niego dopiero 5 lutego 2025 roku. Jak powinien rozliczyć zawartą transakcję na gruncie VAT?

Z racji tego, że faktura dotarła do pana Łukasza z opóźnieniem, ma on obowiązek wykazania transakcji WNT 15 października 2024 roku, czyli najpóźniej 15. dnia po miesiącu, w którym miała miejsce dostawa towarów. W tym dniu pan Łukasz wykazuje zarówno podatek VAT należny, jak i naliczony, dzięki czemu transakcja jest neutralna na gruncie VAT.

Konkluzja – rozliczenia WNT

Regulacje zawarte w ustawie o VAT narzucają podatnikom nowe obowiązki związane z pilnowaniem dat i zdarzeń, które mają związek z transakcją wewnątrzwspólnotowego nabycia towarów. Przede wszystkim przedsiębiorcy muszą monitorować trzy istotne dla celów dokonania rozliczeń WNT daty:

- dostawy,

- wystawienia faktury,

- otrzymania faktury.

Na barki przedsiębiorców zrzucone zostały też kwestie związane z właściwym korygowaniem transakcji WNT w sytuacji braku otrzymania faktury w opisanym w ustawie terminie. Podatnicy realizujący transakcje WNT mogą postawić na elektroniczne przesyłanie faktur – rozwiązanie skracające czas oczekiwania na jej otrzymanie, co z kolei redukuje liczbę przypadków, w których niezbędna staje się korekta naliczonego VAT.

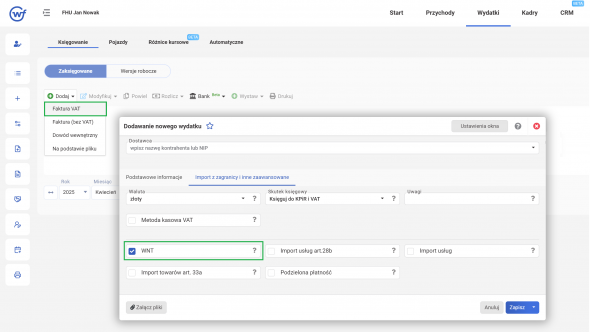

Wewnątrzwspólnotowe nabycie towaru – księgowanie w systemie wFirma.pl

Fakturę dokumentującą WNT należy zaksięgować w systemie wFirma.pl poprzez zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT » Rodzaj wydatku. W polu „stawka VAT” trzeba wybrać krajową stawkę podatku VAT. W zakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE zaznacza się okienko WNT.

Dzięki temu transakcja zostanie wykazana w rejestrze sprzedaży i zakupu VAT oraz w KPiR. Aby transakcja została wykazana w informacji podsumowującej VAT-UE, wprowadzając dane kontrahenta, należy zwrócić uwagę, aby w polu, w którym domyślnie ustawiony jest NIP, wybrać z listy VAT-UE i wprowadzić numer kontrahenta z prefiksem jego kraju.