Co do zasady każda sprzedaż na rzecz osób prywatnych podlega rejestracji na kasie fiskalnej. Dlatego też, kasa fiskalna jest coraz bardziej powszechna wśród przedsiębiorców prowadzących własną działalność gospodarczą. Ustawodawca jednak w zakresie tym przewidział szereg zwolnień. W 2026 roku nadal obowiązuje Rozporządzenie Ministra Finansów z dnia w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących, które obowiązuje w latach 2025-2027. Czy dotychczasowe zwolnienia z kas w 2026 roku nadal obowiązują podatników? Wyjaśniam poniżej.

Kasa fiskalna w 2026 roku - zwolnienie przedmiotowe

W myśl rozporządzenia w sprawie zwolnień z kas fiskalnych zwalnia się z obowiązku ewidencjonowania w danym roku podatkowym, nie później niż do dnia 31 grudnia 2027 r., wszystkie czynności wymienione w załączniku do rozporządzenia. Załącznik ten obejmuje 58 pozycji.

Do najważniejszych czynności podlegających zwolnieniu przedmiotowemu z kasy fiskalnej do końca 2027 r. należy zaliczyć m.in.:

- dostawę towarów w systemie wysyłkowym (pocztą lub przesyłkami kurierskimi), jeżeli dostawca towaru otrzyma w całości zapłatę za wykonaną czynność za pośrednictwem poczty, banku lub spółdzielczej kasy oszczędnościowo-kredytowej (odpowiednio na rachunek bankowy podatnika lub na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem), a z ewidencji i dowodów dokumentujących zapłatę jednoznacznie wynika, jakiej konkretnie czynności dotyczyła i na czyją rzecz została dokonana (dane nabywcy, w tym jego adres);

- świadczenie usług na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych, jeżeli świadczący usługę otrzyma w całości zapłatę za wykonaną czynność za pośrednictwem poczty, banku lub spółdzielczej kasy oszczędnościowo-kredytowej (odpowiednio na rachunek bankowy podatnika lub na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem), a z ewidencji i dowodów dokumentujących zapłatę jednoznacznie wynika, jakiej konkretnie czynności dotyczyła;

- usługi pocztowe i kurierskie;

- usługi w zakresie noclegów i usługi towarzyszące świadczone przez hotele, motele, pensjonaty i inne obiekty hotelowe - dotyczy wyłącznie usług świadczonych przez obozowiska dla dzieci,

- usługi telekomunikacyjne, o których mowa w art. 2 pkt 25a ustawy o VAT;

- usługi finansowe i ubezpieczeniowe (PKWiU ex 64-66);

- usługi w zakresie edukacji - z wyłączeniem:

- usług w zakresie pozaszkolnych form edukacji sportowej oraz zajęć sportowych i rekreacyjnych (PKWiU 85.51.10.0),

- usług świadczonych przez szkoły tańca i instruktorów tańca (PKWiU 85.52.11.0),

- usług świadczonych przez szkoły nauki jazdy (PKWiU 85.53.11)

- dostawę towarów i świadczenie usług, które na podstawie przepisów o podatku dochodowym są zaliczane przez podatnika do środków trwałych lub wartości niematerialnych i prawnych podlegających amortyzacji, jeżeli czynności te w całości zostały udokumentowane fakturą;

- czynności notarialne;

- dostawa nieruchomości;

- wynajem i usługi zarządzania nieruchomościami własnymi lub dzierżawionymi, jeżeli świadczenie tych usług w całości zostało udokumentowane fakturą lub świadczący usługę otrzyma w całości zapłatę za wykonaną czynność za pośrednictwem poczty, banku lub spółdzielczej kasy oszczędnościowo-kredytowej (odpowiednio na rachunek bankowy podatnika lub na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem), a z ewidencji i dowodów dokumentujących zapłatę jednoznacznie wynika, jakiej konkretnie czynności dotyczyła;

- usługi parkingu samochodów i innych pojazdów świadczone przez podatnika na rzecz jego pracowników;

- dostawę towarów i świadczenie usług przez podatnika, który korzysta ze zwolnienia na podstawie art. 113a ustawy o VAT.

Kasa fiskalna - zwolnienie podmiotowe w 2026 roku

Rozporządzenie w sprawie zwolnień z kasy fiskalnej w § 3 określa zakres zwolnienia podmiotowego. W dalszym ciągu zwolnieniu z kasy podlegają podmioty, u których obrót ze sprzedaży na rzecz osób fizycznych oraz rolników ryczałtowych nie przekroczył w poprzednim roku 20 000 zł. Podatnicy rozpoczynający działalność gospodarczą w trakcie roku 2026 r. ustalają limit w proporcji. Zwolnienia podmiotowego z kasy fiskalnej, nie stosuje się do podatników, którzy w poprzednim roku podatkowym byli obowiązani do ewidencjonowania lub przestali spełniać warunki do zwolnienia z obowiązku ewidencjonowania.

Co do zasady ustalając kwotę obrotu uprawniającego do zwolnienia z obowiązku stosowania kasy rejestrującej należy zsumować cały obrót na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych. Nawet jeżeli przedsiębiorca równolegle prowadzi sprzedaż na rzecz osób fizycznych prowadzących działalność gospodarczą, wówczas obrotu z tego tytułu nie wlicza przy ustalaniu kwoty uprawniającej do zwolnienia.

Kasa fiskalna w 2026 roku - kiedy nie obowiązują zwolnienie?

W dalszym ciągu zakres czynności, które nie podlegają zwolnieniu z kasy, wskazuje § 4 rozporządzenia. Od stycznia 2026 roku obejmuje on:

- dostawy:

gazu płynnego,

części do silników (CN 8409 91 00 i 8409 99 00),

silników do napędu pojazdów i motocykli, silników spalinowych tłokowych z zapłonem iskrowym i samoczynnym do różnego rodzaju jednostek, w tym motocykli (CN 8407 i 8408),

nadwozi do pojazdów silnikowych (CN 8707),

przyczep i naczep (CN 8716 10, 8716 31 00, ex 8716 39, 8716 40 00), kontenerów (CN 8609 00),

części przyczep, naczep i pozostałych pojazdów bez napędu mechanicznego (CN 8716 90),

części i akcesoriów do pojazdów silnikowych (CN 8708, 9401 99 20 i 9401 99 80), to jest do:

- ciągników,

- pojazdów silnikowych do przewozu dziesięciu lub więcej osób z kierowcą,

- samochodów i pozostałych pojazdów silnikowych przeznaczonych zasadniczo do przewozu osób, włącznie z samochodami osobowo-towarowymi (kombi) oraz samochodami wyścigowymi,

- pojazdów silnikowych do transportu towarów,

- pojazdów silnikowych specjalnego przeznaczenia, innych niż te zasadniczo przeznaczone do przewozu osób lub towarów, w szczególności: pojazdów pogotowia technicznego, dźwigów samochodowych, pojazdów strażackich, betoniarek samochodowych, zamiatarek, polewaczek, przewoźnych warsztatów, ruchomych stacji radiologicznych

- z wyłączeniem motocykli,

komputerów stacjonarnych i przenośnych, w tym laptopów i tabletów, oraz urządzeń peryferyjnych do nich, konsol do gier, części do komputerów i konsol,

wyrobów elektronicznych, w tym odbiorników telewizyjnych i radiowych, gramofonów, głośników, telefonów, w tym smartfonów, smartwatchów, anten, wyświetlaczy, monitorów, aparatów do zapisu lub odtwarzania obrazu i dźwięku, nawigacji, urządzeń pamięci trwałej, taśm, dysków, urządzeń alarmowych,

wyrobów optycznych, w tym lornetek, lunet, rzutników,

silników elektrycznych, prądnic i transformatorów,

sprzętu fotograficznego, w tym cyfrowych i konwencjonalnych aparatów fotograficznych, soczewek, obiektywów, kamer, projektorów filmowych,

wyrobów z metali szlachetnych lub z udziałem tych metali, których dostawa nie może korzystać ze zwolnienia od podatku, o którym mowa w art. 113 ust. 1 i 9 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, zwanej dalej "ustawą",

zapisanych i niezapisanych nośników danych cyfrowych i analogowych,

wyrobów przeznaczonych do użycia, oferowanych na sprzedaż lub używanych jako paliwa silnikowe albo jako dodatki lub domieszki do paliw silnikowych, bez względu na kod CN,

wyrobów tytoniowych (CN 2401, 2402, 2403), z wyłączeniem towarów dostarczanych na pokładach samolotów,

napojów alkoholowych o zawartości alkoholu powyżej 1,2%, napojów alkoholowych będących mieszaniną piwa i napojów bezalkoholowych, w których zawartość alkoholu przekracza 0,5% (bez względu na kod CN), z wyłączeniem towarów dostarczanych na pokładach samolotów,

perfum i wód toaletowych (CN 3303 00 10, 3303 00 90), z wyłączeniem towarów dostarczanych na pokładach samolotów,

wyrobów klasyfikowanych do CN 2404 i 8543 40 00, przeznaczonych do palenia lub do wdychania bez spalania, z wyłączeniem towarów dostarczanych na pokładach samolotów,

wyrobów zawierających w swym składzie alkohol etylowy o objętościowej mocy powyżej 50% objętości, nieprzeznaczonych do spożycia przez ludzi, w tym rozpuszczalników, płynów odkażających, rozcieńczalników farb, płynów do odmrażania,

węgla, brykietów i podobnych paliw stałych wytwarzanych z węgla, węgla brunatnego, koksu i półkoksu, przeznaczonych do celów opałowych,

towarów przy użyciu urządzeń obsługiwanych przez klienta, które również w systemie bezobsługowym przyjmują należność w bilonie, banknotach lub innej formie (bezgotówkowej) i wydają towar;

- świadczenia usług:

przewozów pasażerskich w samochodowej komunikacji, z wyłączeniem przewozów wymienionych w poz. 19 i 20 załącznika do rozporządzenia,

taksówek (PKWiU 49.32.11.0), z wyłączeniem wynajmu samochodów osobowych z kierowcą,

naprawy pojazdów silnikowych oraz motorowerów, w tym naprawy opon, ich zakładania, bieżnikowania i regenerowania,

w zakresie wymiany opon lub kół dla pojazdów silnikowych oraz motorowerów,

w zakresie badań i przeglądów technicznych pojazdów,

w zakresie opieki medycznej świadczonej przez lekarzy i lekarzy dentystów, z wyłączeniem usług świadczonych przez osoby wymienione w poz. 51 załącznika do rozporządzenia,

prawniczych, z wyłączeniem usług wymienionych w poz. 31 załącznika do rozporządzenia,

doradztwa podatkowego,

związanych z wyżywieniem (PKWiU ex 56.10, 56.21, ex 56.29, ex 56.30), wyłącznie:

- świadczonych przez stacjonarne placówki gastronomiczne, w tym również sezonowo, oraz

- usług przygotowywania żywności dla odbiorców zewnętrznych (catering),

fryzjerskich, kosmetycznych i kosmetologicznych,

kulturalnych i rozrywkowych - wyłącznie w zakresie wstępu na przedstawienia cyrkowe,

związanych z rozrywką i rekreacją - wyłącznie w zakresie wstępu do wesołych miasteczek, parków rozrywki, na dyskoteki, sale taneczne,

mycia, czyszczenia samochodów i podobnych usług (PKWiU 45.20.30.0),

parkingu samochodów i innych pojazdów,

przy użyciu urządzeń, w tym wydających bilety, obsługiwanych przez klienta, które również w systemie bezobsługowym przyjmują należność w bilonie, banknotach lub innej formie (bezgotówkowej).

Należy jednak mieć na względzie, że pkt 1 nie stosuje się do:

- dostawy towarów, o których mowa w ust. 1 pkt 1 lit. b-n, będącej dostawą towarów, o której mowa w poz. 39 załącznika do rozporządzenia,

- sprzedaży, o której mowa w poz. 54 załącznika do rozporządzenia,

- dostawy towarów, o których mowa w ust. 1 pkt 1 lit. u, dokonywanej przez przedsiębiorstwo górnicze, w tym kopalnię, jeżeli dostawa ta w całości została udokumentowana fakturą,

- dostawy towarów przy użyciu urządzeń, o których mowa w ust. 1 pkt 1 lit. w: - jeżeli dostawa ta jest dokonywana przy użyciu urządzeń obsługiwanych przez klienta, które w systemie bezobsługowym przyjmują należność w bilonie i nie posiadają stałego zasilania elektrycznego, a towar jest wydawany mechanicznie bez użycia prądu,

- - w zakresie energii elektrycznej, o której mowa w poz. 2 załącznika do rozporządzenia,

- dostawy towarów, o których mowa w ust. 1 pkt 1 lit. u, będącej dostawą towarów, o której mowa w poz. 56 załącznika do rozporządzenia.

Należy jednak mieć na względzie, że pkt 2 nie stosuje się do świadczenia usług:

zgodnie z warunkami określonymi w poz. 39 załącznika do rozporządzenia przez podatnika, o którym mowa w art. 8 ust. 2a ustawy,

o których mowa w ust. 1 pkt 2 lit. f-h, jeżeli świadczenie tych usług zgodnie z warunkami określonymi w poz. 42 załącznika do rozporządzenia ma miejsce wyłącznie przy wykorzystaniu środków porozumiewania się na odległość, lub których rezultat jest przekazywany wyłącznie przy wykorzystaniu tych środków,

o których mowa w ust. 1 pkt 2 lit. f, zgodnie z warunkami określonymi w poz. 51 załącznika do rozporządzenia,

o których mowa w ust. 1 pkt 2 lit. i, na pokładach samolotów lub w sposób określony w poz. 47 załącznika do rozporządzenia,

o których mowa w ust. 1 pkt 2 lit. n, zgodnie z warunkami określonymi w poz. 38 załącznika do rozporządzenia,

przy użyciu urządzeń, o których mowa w ust. 1 pkt 2 lit. o:

- w zakresie publicznego transportu zbiorowego, o którym mowa w poz. 58 załącznika do rozporządzenia,

- w zakresie usług, o których mowa w ust. 1 pkt 2 lit. n, świadczonych zgodnie z warunkami określonymi w poz. 38 załącznika do rozporządzenia,

- w zakresie usług finansowych, o których mowa w poz. 28 załącznika do rozporządzenia.

Księgowanie sprzedaży na rzecz osób prywatnych w systemie wFirma.pl

Ewidencja sprzedaży bezrachunkowej

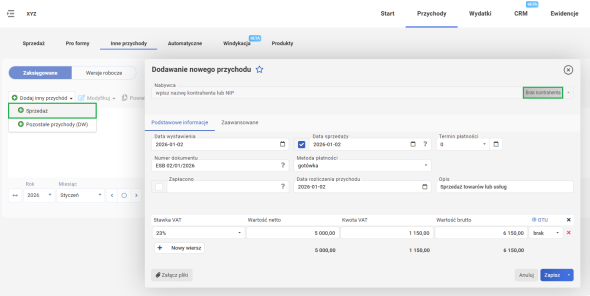

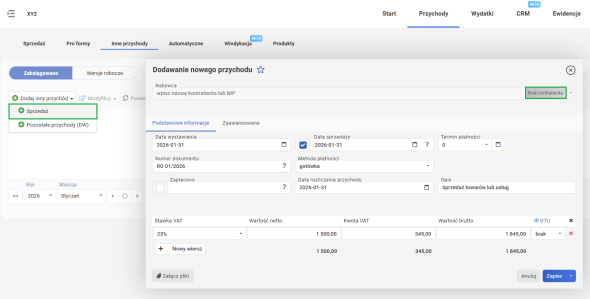

W systemie wFirma.pl księgowanie przychodu na podstawie prowadzonej ewidencji sprzedaży bezrachunkowej wprowadza się za każdy dzień jako zsumowaną wartość sprzedaży w tym dniu/bądź w formie jednego wpisu sumującego miesięczną sprzedaż na koniec miesiąca (jeśli księgowość prowadzi biuro rachunkowe). W systemie, oznaczenie WEW można wybrać przy dodawaniu wpisu poprzez zakładkę PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » SPRZEDAŻ.

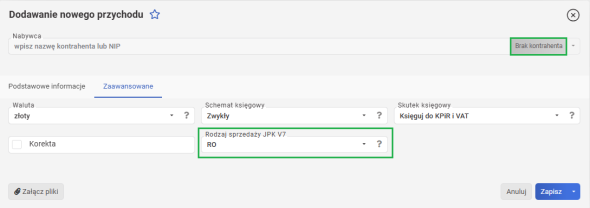

W pojawiającym się oknie należy zaznaczyć opcję BRAK KONTRAHENTA, a następnie wprowadzić wartości na podstawie sporządzonej ewidencji. Wówczas w polu NUMER DOKUMENTU podatnik może wpisać np. "Ewidencja sprzedaży bezrachunkowej dzień/miesiąc/rok". Jeżeli dokonywany jest jednorazowy wpis na koniec miesiąca - "Ewidencja sprzedaży bezrachunkowej miesiąc/rok". Natomiast DATA WYSTAWIENIA oraz DATA SPRZEDAŻY to dzień, w którym uzyskany został księgowany przychód. W przypadku jednego wpisu na koniec miesiąca będzie to ostatni dzień miesiąca, w którym to uzyskamy został księgowany przychód. W podzakładce ZAAWANSOWANE jako Rodzaj sprzedaży w JPK V7 należy wybrać z listy opcję WEW.

Raport z kasy fiskalnej

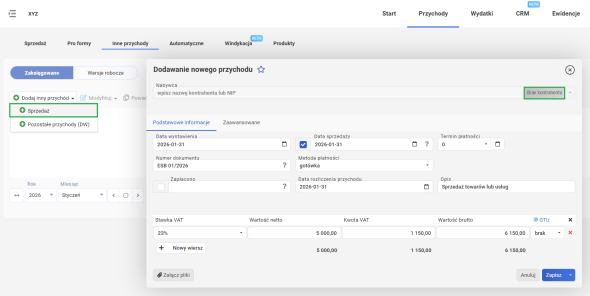

W celu zaksięgowania raportu z kasy fiskalnej w systemie wfirma.pl należy przejść do zakładki: PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » SPRZEDAŻ i uzupełnić wymagane dane zgodnie z podsumowaniem raportu z kasy fiskalnej. Łączny raport okresowy powinien mieć nadany przez podatnika numer (np. ŁRO nr porządkowy/miesiąc/rok). W oknie dodawania przychodu należy dodatkowo jako nabywcę zaznaczyć opcję BRAK KONTRAHENTA.

W podzakładce ZAAWANSOWANE jako Rodzaj sprzedaży w JPK V7 należy wybrać z listy opcję RO.

Polecamy: