Jednolity plik kontrolny (JPK_V7) jest postawowym dokumentem rozliczeniowym dla czynnych podatników VAT. Strukturę tę należy przesłać elektronicznie na serwery Ministerstwa Finansów w terminie do 25. dnia miesiąca za miesiąc poprzedni. Co istotne, gdy dzień ten przypada w weekend lub święto, ulega przesunięciu na najbliższy dzień roboczy. Zdarza się jednak, że podatnik nie dotrzyma terminu złożenia JPK_V7 lub spostrzeże, że do JPK_V7 wkradł się błąd. Jak należy wówczas postępować? Czy czynny żal będzie skutecznym rozwiązaniem i uchroni podatnika przed karą? Kiedy zastosować czynny żal dla JPK V7? Sprawdźmy!

Czynny żal – czym jest i na czym polega?

Czynny żal to oświadczenie o popełnieniu czynu zabronionego. Instytucja ta została uregulowana w art. 16 ustawy Kodeks karny skarbowy (dalej jako kks). Zgodnie z jego § 1: „Nie podlega karze za przestępstwo skarbowe lub wykroczenie skarbowe sprawca, który po popełnieniu czynu zabronionego zawiadomił o tym organ powołany do ścigania, ujawniając istotne okoliczności tego czynu, w szczególności osoby współdziałające w jego popełnieniu”.

Czynny żal w praktyce, czyli w jakich sytuacjach stosowano go dotychczas

Czynny żal stosuje się w ściśle określonych sytuacjach, takich jak np.:

niezłożenie w terminie zeznania rocznego lub deklaracji okresowej;

niezapłacenie lub zapłacenie mniejszej kwoty zobowiązania podatkowego, np. z tytułu PIT lub VAT;

ewidencja kosztów podatkowych, których podatnik nie miał prawa rozliczyć;

nierzetelne prowadzenie ksiąg podatkowych;

wystawienie faktur z błędami;

bezprawne stosowanie zwolnień z VAT lub obniżonych stawek VAT.

Czynny żal dla JPK_V7

W kontekście JPK_V7 kluczowy jest art. 61a ustawy Kodeks karny skarbowy, który przewiduje sankcje za niewywiązywanie się z obowiązku przesyłania ksiąg podatkowych lub przesyłanie ich w sposób nierzetelny

§ 1. Kto wbrew obowiązkowi nie przesyła księgi właściwemu organowi podatkowemu albo przesyła ją nierzetelną, podlega karze grzywny do 240 stawek dziennych. § 2. W wypadku mniejszej wagi sprawca czynu zabronionego określonego w § 1 podlega karze grzywny za wykroczenie skarbowe. § 3. Karze określonej w § 2 podlega także ten, kto księgę przesyła po terminie lub wadliwą.

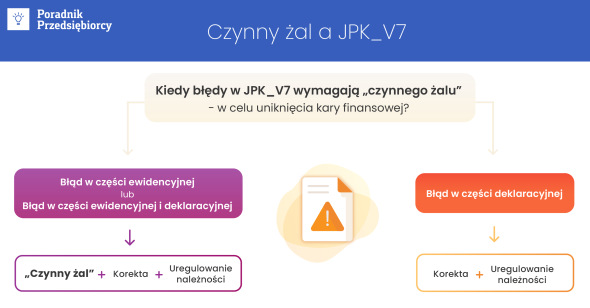

Przepisy te rodzą pytanie: czy każda korekta JPK_V7 będzie wymagała złożenia czynnego żalu, by podatnik mógł uniknąć grzywny? Prześledźmy.

Czynny żal dla JPK V7 a korekta

Budowa nowego JPK_V7

Nowy JPK_V7 zastąpił JPK_VAT oraz deklarację VAT-7. Tym samym składa się z dwóch części:

ewidencyjnej oraz

deklaracyjnej.

Co ważne, w przypadku błędu podatnik może złożyć korektę:

tylko części ewidencyjnej;

tylko części deklaracyjnej;

zarówno części ewidencyjnej, jak i deklaracyjnej.

Kara grzywny za korekty JPK_V7

Obecne stanowisko Ministerstwa Finansów wskazuje, że korekty związane z częścią ewidencyjną JPK_V7 będą zagrożone karą grzywny. Wynika to z faktu, iż w świetle przepisów stanowi on księgę podatkową, a ta prowadzona w sposób wadliwy zgodnie z wyżej przytoczonym § 61a kks podlega karze. Analogicznie należy interpretować korekty składane zarówno w zakresie części ewidencyjnej, jak i deklaracyjnej łącznie. Korekta obejmująca jedynie część deklaracyjną nie będzie wymagała złożenia czynnego żalu w celu uniknięcia kary finansowej.

Zastosowanie czynnego żalu dla korekty JPK_V7

Dotychczas przedsiębiorcy, którzy składali korekty deklaracji VAT czy plików JPK_VAT (uznawanych za informację podatkową), nie byli zobligowani do korzystania z instytucji czynnego żalu w celu uniknięcia ewentualnej kary. Takie stanowisko było do tej pory reprezentowane i przekazywane zarówno przez urzędy skarbowe, jak i Krajową Informację Skarbową. Powyższe podejście miało swoje umocowanie w art. 16a ustawy Kodeks karny skarbowy.

Nie podlega karze za przestępstwo skarbowe lub wykroczenie skarbowe, kto złożył prawnie skuteczną [...] korektę deklaracji podatkowej i w całości uiścił, niezwłocznie lub w terminie wyznaczonym przez uprawniony organ, należność publicznoprawną uszczuploną lub narażoną na uszczuplenie.

Wraz z wejściem nowych obowiązków w zakresie JPK_V7 i dodania najnowszych przepisów w ramach ustawy Kodeks karny skarbowy (ww. art. 61a) stanowisko Ministerstwa Finansów w tym zakresie uległo zmianie. Jak samo wskazuje – w tym przypadku dochodzi bowiem do kumulatywnego zbiegu przepisów, o którym mowa w art. 7 Kodeksu karnego skarbowego. Jest to sytuacja, gdy ten sam czyn wyczerpuje znamiona określone w dwóch przepisach:

w art. 56 kks – podanie nieprawdziwych danych w deklaracji i

w art. 61a kks – przesłanie nierzetelnej księgi lub ewidencji.

Wówczas zastosowanie może mieć czynny żal z art. 16 Kodeksu karnego skarbowego, a nie czynny żal przez korektę deklaracji z art. 16a Kodeksu karnego skarbowego. Wynika to z faktu, że art. 16a dotyczy wyłącznie czynów polegających na uszczupleniu należności publicznoprawnych objętych deklaracjami podatkowymi.

Mimo upływu czasu, interpretacje organów bywają restrykcyjne. Dlatego zalecamy, by do każdej korekty JPK_V7 obejmującej zarówno część ewidencyjną, jak deklaracyjną (łącznie) – lub dotyczącej tylko części ewidencyjnej – składać czynny żal. Skorzystanie z tej instytucji może uchronić przedsiębiorcę przed wysokimi karami finansowymi.

Czynny żal dla JPK_V7 na przykładach

W zależności od tego, jaka będzie przyczyna korekty JPK_V7 – w zakresie części ewidencyjnej lub zarówno części ewidencyjnej, jak i deklaracyjnej – należy przygotować odpowiednią treść pisma, jakim jest czynny żal. Poniżej kilka przykładów.

Przykład 1.

25 kwietnia 2025 roku podatnik złożył JPK_V7 za marzec 2025 roku. 30 kwietnia 2025 roku przedsiębiorca zorientował się, że w części ewidencyjnej zapomniał zastosować oznaczenia w zakresie:

kodów GTU dla faktur sprzedaży;

kodu typu dokumentu dla raportu z kasy fiskalnej („RO”).

Pozostałe dane, w tym wartości, nie uległy zmianie.

Czy w takiej sytuacji należy złożyć korektę JPK_V7 wraz z czynnym żalem?

Tak, podatnik dla celów zabezpieczenia swojej działalności przed ewentualnymi grzywnami, powinien złożyć korektę JPK_V7 w zakresie części ewidencyjnej ponieważ korekta nie ma wpływu na podstawę opodatkowania czyli część deklaracyjną. Do korekty pliku powinien dołączyć czynny żal.

Przykładowa treść czynnego żalu:

Na podstawie art. 16 Kodeksu karnego skarbowego zawiadamiam o popełnieniu przeze mnie czynu zabronionego polegającego na niezamieszczeniu obowiązkowych oznaczeń kodów towarów i usług GTU oraz kodu „RO” dla sprzedaży z kasy fiskalnej w JPK_V7 za marzec 2025 roku składanym do 25 kwietnia 2025 roku.

Równocześnie oświadczam, że przy popełnieniu wyżej wymienionego czynu nie współdziałałem/łam z innymi osobami.

Niedotrzymanie ustawowych obowiązków jako podatnika wynikało z faktu mojej nieznajomości najnowszych przepisów.

Informuję również, że 30 kwietnia 2025 roku wywiązałem/łam się z zaległych zobowiązań, dokonując złożenia korekty JPK_V7 za marzec 2025 roku.

W związku z powyższym wnoszę o odstąpienie od stosowania sankcji przewidzianych w KKS.

Przykład 2.

25 kwietnia 2025 roku podatnik złożył JPK_V7 za marzec 2025 roku. 27 kwietnia 2025 roku przedsiębiorca zorientował się, że w wysłanym pliku nie zastosował oznaczenia „FP” dla faktur do paragonu. W systemie księgowym, z którego podatnik korzysta, w przypadku braku oznaczenia „FP” faktury są księgowane do ewidencji podatkowych. Podatnik księgował również na koniec każdego dnia raporty dobowe z kasy fiskalnej. Czy w takiej sytuacji należy złożyć korektę JPK_V7 wraz z czynnym żalem?

Tak, podatnik dla celów zabezpieczenia swojej działalności przed ewentualnymi grzywnami powinien złożyć korektę JPK_V7 zarówno w zakresie części ewidencyjnej, jak i deklaracyjnej, gdyż poza brakiem stosownego oznaczenia doszło do zdublowania przychodu, który został wykazany na podstawie faktury do paragonu oraz raportu z kasy fiskalnej. Do korekty pliku JPK_V7 podatnik powinien dołączyć czynny żal.

Przykładowa treść czynnego żalu:

Na podstawie art. 16 Kodeksu karnego skarbowego zawiadamiam o popełnieniu przeze mnie czynu zabronionego polegającego na niezamieszczeniu obowiązkowych oznaczeń kodów „FP” dla wystawionych w 03/2025 faktur do paragonu w części ewidencyjnej JPK_V7 za marzec 2025 roku składanym do 25 kwietnia 2025 roku. Ponadto na podstawie art. 16a Kodeksu karnego skarbowego zawiadamiam o popełnieniu przeze mnie czynu zabronionego polegającego na wykazaniu zawyżonych wartości podatku należnego w części deklaracyjnej JPK_V7 w związku z dublowaniem przychodów dotyczącym faktur do paragonu.

Równocześnie oświadczam, że przy popełnieniu wyżej wymienionego czynu nie współdziałałem/łam z innymi osobami.

Niedotrzymanie ustawowych obowiązków jako podatnika wynikało z przeoczenia przeze mnie w systemie księgowo-fakturującym funkcji odpowiedzialnej za nadanie kodu „FP”.

Informuję również, że 27 kwietnia 2025 roku wywiązałem/łam się z zaległych zobowiązań, dokonując złożenia korekty JPK_V7 za marzec 2025 roku.

W związku z powyższym wnoszę o odstąpienie od stosowania sankcji przewidzianych w KKS.

Polecamy: