Koniec roku podatkowego jest dla przedsiębiorców bardzo ważny. To czas zamknięcia ksiąg i sporządzenia spisu z natury, który podsumowuje działalność na przestrzeni całego roku. A to rodzi wiele problemów. Do najczęstszych wątpliwości przedsiębiorców należą kwestie związane z prawidłowym rozliczeniem kosztów powstających na przełomie roku podatkowego. Jak prawidłowo ująć koszty na przełomie roku w KPiR? Wyjaśniamy.

Moment ujęcia kosztów w księdze przychodów i rozchodów

Moment ujęcia wydatku w kosztach przez podmioty prowadzące KPiR zależy od metody rozliczania kosztów, jaka została przyjęta. Obowiązujące przepisy wyróżniają metodę uproszczoną (inaczej kasową) oraz metodę memoriałową. Każda z nich jest innym sposobem ujęcia kosztu w księdze - w szczególności na przełomie roku.

Stosując metodę kasową, podatnik musi odnieść się do treści art. 22 ust. 4 ustawy o podatku dochodowym od osób fizycznych, zgodnie z którym koszty uzyskania przychodów potrąca się tylko w tym roku podatkowym, w którym zostały poniesione. W konsekwencji oznacza to, że podatnik ujmuje koszty (w tym również poniesione koszty na przełomie roku) w księdze w dacie ich poniesienia.

Metoda memoriałowa została uregulowana w art. 22 ust. 5-5c oraz ust. 6 omawianej ustawy. W tym przypadku podatnik jest zobligowany do ewidencjonowania kosztów w okresie, którego one dotyczą. Przy czym stosujący tę metodę przedsiębiorca musi dokonać podziału kosztów na dwie grupy:

- koszty pośrednie - pośrednio związane z osiąganym przychodem, czyli takie które trudno przyporządkować wprost do konkretnego przychodu (np. reklama, najem, ubezpieczenia itp.),

- koszty bezpośrednie - bezpośrednio związane z osiąganymi przychodami (np. zakup towarów handlowych, zakup materiałów, wynagrodzenia).

Koszty bezpośrednie poniesione w danym roku lub w roku następnym (ale jeszcze przed dniem złożenia zeznania podatkowego) powinny być ujęte w roku, w którym zostały osiągnięte odpowiadające im przychody.

Natomiast w przypadku kosztów pośrednich sprawa wygląda nieco inaczej - tego typu wydatki co do zasady ujmuje się w kosztach uzyskania przychodu w dniu wystawienia faktury. Jednak jeżeli dotyczą one okresu przekraczającego rok podatkowy (obejmują przełom roku), wówczas powinno się je ująć proporcjonalnie do roku podatkowego, którego dotyczą.

Co ważne, w przypadku, gdy podatnik przed końcem roku otrzyma towary handlowe bądź materiały, musi ująć je w KPiR - bez względu na rodzaj stosowanej metody ewidencji kosztów. Obowiązek ten jest konsekwencją § 16 ust. 1 rozporządzenia w sprawie prowadzenia księgi, bowiem zgodnie z jego treścią:

"Zakup materiałów podstawowych oraz towarów handlowych jest wpisywany do księgi, z zastrzeżeniem § 27, niezwłocznie po ich otrzymaniu, najpóźniej przed przekazaniem do magazynu, przerobu lub sprzedaży".

W przypadku pozostałych wydatków przedsiębiorca musi określić moment ujęcia wydatku w kosztach w zależności od zastosowanej metody.

Koszty na przełomie roku - rozliczenie na przykładach

Księgowanie kosztów poniesionych na przełomie roku, jak już wyżej wspomniano zależne jest od stosowanej metody rozliczania kosztów. W przypadku gdy stosowana jest metoda memoriałowa, kolejnym ważnym czynnikiem jest rodzaj kosztu (bezpośredni lub pośredni). Księgowanie kosztów poniesionych na przełomie roku obrazują poniższe przykłady.

Przykład 1.

Podatnik prowadzący KPiR otrzymał fakturę za usługi telekomunikacyjne, wystawioną 31 grudnia 2025 roku, która dotyczy opłat za rozmowy za grudzień 2025 roku oraz abonament telefoniczny za styczeń 2026 roku. Jak ją ująć w ewidencji w przypadku stosowania metody kasowej oraz memoriałowej?

Metoda uproszczona (kasowa) - podatnik tego typu fakturę powinien ująć w kolumnie 13 KPIR - “Pozostałe wydatki” - w dacie poniesienia kosztu, a więc w dacie wystawienia faktury.

Metoda memoriałowa - podatnik, w takiej sytuacji jest zobowiązany do podziału kosztów względem okresów, których dotyczą, jako że usługi telekomunikacyjne są kosztem pośrednim. Przedsiębiorca w dacie poniesienia kosztu (wystawienia faktury) ujmuje w kolumnie 13 KPiR - “Pozostałe wydatki” - wartość rozmów za grudzień 2025 roku. Natomiast wartość abonamentu za styczeń 2026 roku uwzględnia w styczniu (dla celów porządkowych warto przyjąć datę 1 stycznia 2026 roku).

Przykład 2.

Podatnik otrzymał fakturę za energię elektryczną, wystawioną 8 stycznia 2026 roku. Jako okres rozliczeniowy na fakturze został wskazany okres od 5 grudnia 2025 roku do 5 stycznia 2026 roku. Jak rozliczyć tego typu fakturę w KPiR dotyczącą kosztów na przełomie roku?

Metoda uproszczona (kasowa) - podatnik ujmuje fakturę w kolumnie 13 KPiR - “Pozostałe wydatki” - w dacie wystawienia faktury, czyli w dacie poniesienia kosztu.

Metoda memoriałowa - w tej sytuacji podatnik będzie zobowiązany do dokonania proporcjonalnego podziału kosztu na dwie części:

- część dotyczącą grudnia 2025 roku należy ująć w księdze na podstawie sporządzonego dowodu wewnętrznego pod datą 31 grudnia 2025 roku,

- część przypadającą na styczeń 2026 roku zaksięgować pod datą wystawienia faktury.

W obu przypadkach wydatek należy ująć w kolumnie 13 KPiR - “Pozostałe wydatki”.

Przykład 3.

Podatnik w grudniu 2025 roku otrzymał fakturę za roczną prenumeratę czasopisma branżowego na rok 2026. Data wystawienia faktury to 10 grudnia 2025 roku. Jak zewidencjonować fakturę w KPiR?

Metoda uproszczona (kasowa) - podatnik ujmuje fakturę w kolumnie 13 KPIR - "Pozostałe wydatki” - w dacie wystawienia faktury, czyli w dacie poniesienia kosztu.

Metoda memoriałowa - w tej sytuacji podatnik będzie zobowiązany do ujęcia faktury za prenumeratę w kosztach 1/12 wartości zobowiązania co miesiąc w 2026 roku w kolumnie 13 KPIR - “Pozostałe wydatki” .

Przykład 4.

Podatnik wykupił 1 grudnia 2025 roku polisę ubezpieczeniową dla samochodu firmowego, która będzie obowiązywała do 30 listopada 2026 roku. Jak rozliczyć ją w kosztach?

Metoda uproszczona (kasowa) - podatnik ujmuje polisę w kolumnie 13 księgi przychodów i rozchodów - "Pozostałe wydatki" - w dacie wystawienia polisy (czyli w dacie poniesienia kosztu).

Metoda memoriałowa - w tej sytuacji podatnik będzie zobowiązany do proporcjonalnego podziału kosztu polisy. 1/12 wartości polisy ujmie w kosztach w grudniu 2025 roku. Pozostałe 11/12 należy zakwalifikować do kosztów od stycznia do listopada 2026 roku. Księgowanie odbywa się w kolumnie 13 KPIR - “Pozostałe wydatki”.

Przykład 5.

Podatnik w grudniu 2025 roku dokonał zakupu towarów, a faktura nie została wydana. Towary zostały mu dostarczone w grudniu 2025 roku, a fakturę wystawiono dopiero w lutym 2026 roku. Kiedy ująć ich zakup w KPiR?

Co do zasady, bez względu na stosowaną metodę ujmowania kosztów zakupu towarów handlowych, należy ująć w dacie ich otrzymania, a więc w grudniu 2025 roku. Zakup towarów należy zewidencjonować w kolumnie 10 księgi.

Księgowanie kosztów na przełomie roku w systemie wFirma.pl

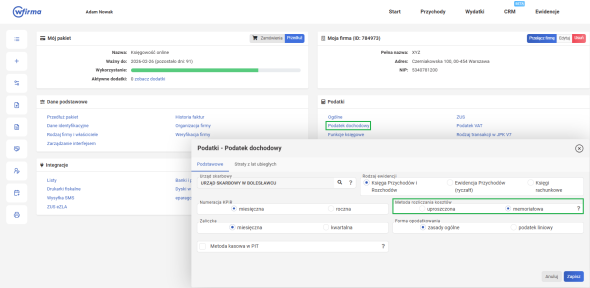

Rozliczenie kosztów w systemie wFirma zależne jest od wprowadzonych ustawień systemu. Zdefiniowanie przyjętej metody rozliczania kosztów w KPiR możliwe jest w zakładce USTAWIENIA » PODATKI » PODATEK DOCHODOWY, gdzie w sekcji METODA ROZLICZANIA KOSZTÓW należy zaznaczyć odpowiednio KASOWA lub MEMORIAŁOWA.

Metoda kasowa w systemie wFirma.pl

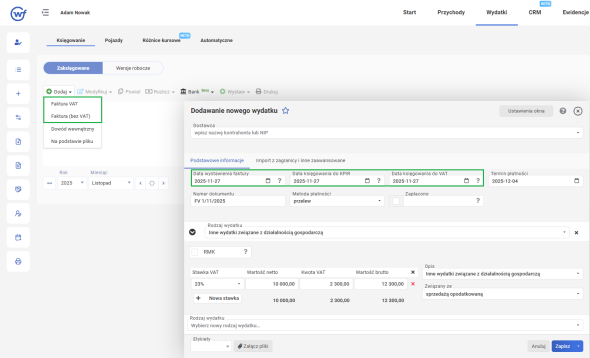

W celu zaksięgowania faktury przy stosowaniu metody kasowej PIT w systemie wFirma.pl, należy przejść do zakładki WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » FAKTURA VAT/FAKTURA (BEZ VAT). W wyświetlonym oknie należy uzupełnić dane zgodnie z otrzymaną fakturą, w tym:

- Data wystawienia faktury - faktyczna data kiedy faktura została wystawiona,

- Data księgowania do KPiR - dzień wystawienia faktury lub 31 grudnia (jeżeli faktura została odnaleziona po zakończonym roku, a faktura nie dotyczy zakupu towarów handlowych),

- Data księgowania do VAT - data, w której chcemy odliczyć VAT (z uwzględnieniem zasad ograniczających prawo do odliczenia VAT).

Po zapisaniu koszt znajdzie się w odpowiedniej kolumnie KPiR, zgodnie z ustawioną datą wystawienia, a w przypadku faktury VAT również w rejestrze zakupów VAT w dacie księgowania do VAT.

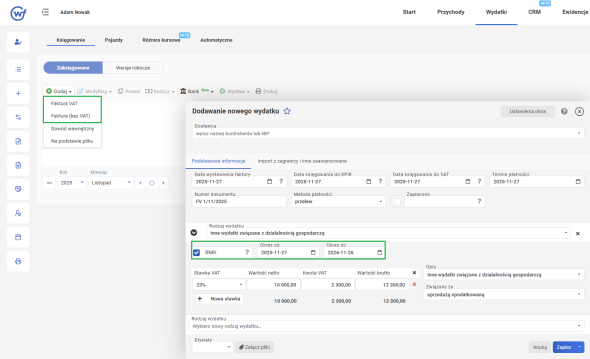

Metoda memoriałowa w systemie wFirma.pl

W systemie wFirma.pl nie ma potrzeby samodzielnego wyliczania odpowiednich wartości kosztu pośredniego i ujmowania go odrębnie w okresie, którego dotyczy. Wystarczy wskazać okres, do których odnosi się dany wydatek, a system automatycznie ujmie we wskazanych okresach odpowiednie wartości (po uprzednim wyborze metody memoriałowej, jako formy rozliczania kosztów w ustawieniach).

Wówczas przy księgowaniu faktury za koszt pośredni dotyczący przełomu roku w zakładce WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » FAKTURA VAT/FAKTURA (BEZ VAT), należy uzupełnić dane zgodnie z fakturą, wybrać odpowiedni rodzaj wydatku. W kolejnym kroku zaznaczyć opcję RMK i wskazać okres, którego dotyczy dany koszt.

Po zapisaniu wydatek zostanie ujęty automatycznie w odpowiedniej kolumnie KPiR, w wartości proporcjonalnej do okresów, które obejmuje. Jeżeli jest to faktura VAT, wartość podatku VAT zostanie zaksięgowana jednorazowo w rejestrze VAT zakupów, zgodnie ze wskazaną data księgowania do VAT.

Koszty bezpośrednie należy ująć zgodnie z datą ich poniesienia, dlatego też należy je zaksięgować analogicznie jak przy stosowaniu metody kasowej. Oznacza to, że przy tego rodzaju kosztach nie zaznacza się opcji RMK.

Polecamy: