Korekta odliczonego VAT to obowiązek dłużnika

Przedsiębiorca, który z różnych przyczyn nie zapłacił za zakupione towary lub usługi, ma obowiązek skorygowania związanego z nią i odliczonego wcześniej podatku od towarów i usług. Jest to odbicie lustrzane ulgi na złe długi, z której może, ale nie musi skorzystać sprzedawca rzeczonych towarów lub usług. Przez nałożenie na nierzetelnego nabywcę obowiązku skorygowania VAT naliczonego, ustawodawca eliminuje często zdarzającą się patologię i wymusza terminowe rozliczenia z kontrahentami.

Dlaczego korekta odliczonego VAT?

Nie czarujmy się, niemal każdemu przedsiębiorcy zdarza się czasem zalegać z płatnością za dokonane zakupy. Taka jest po prostu nasza rzeczywistość - jak nie kryzys, to spadek obrotów poza sezonem lub nieprzewidziany wydatek. Jakby dłużnikowi mało było kłopotów z utrzymaniem płynności firmy, musi on jeszcze dokonać obowiązkowego zwrotu odliczonego wcześniej podatku od towarów i usług.

Jak poprawnie wyksięgować odliczony VAT?

Przepisy narzucają na nabywcę obowiązek korekty odliczenia VAT w sytuacji, gdy po upływie 150 dni od daty terminy płatności wyszczególnionej na fakturze lub w umowie nie zapłaci on za zakupione towary lub usługi. W tym miejscu należy wspomnieć o tym, że w momencie opłacenia zobowiązania przedsiębiorca automatycznie otrzymuje prawo do ponownego zaksięgowania takiej faktury i do odliczenia naliczonego na niej VAT.

Opisane regulacje wiążą się z koniecznością prowadzenia bardziej rozbudowanej księgowości, w której decydującą rolę pełni szczegółowy monitoring płatności. Prowadzenie jej w tradycyjny sposób (ręcznie lub za pomocą standardowego oprogramowania offline) jest często bardzo uciążliwe i czasochłonne. W takim przypadku najlepiej skorzystać z interaktywnego systemu księgowości internetowej wfirma.pl.

Przy użyciu narzędzi dostępnych w serwisie, zaprezentujemy prosty sposób na wprowadzenie korekty odliczonego VAT oraz ponownego odliczenia podatku w momencie jego opłacenia.

Korekta odliczonego podatku VAT

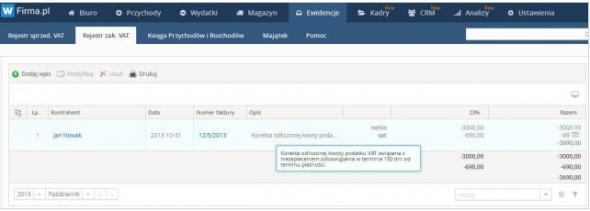

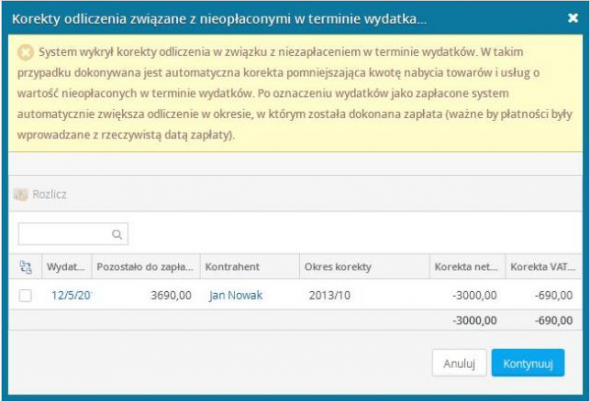

Dzięki możliwości oznaczania faktur jako opłaconych lub nieopłaconych, przedsiębiorca korzystający z systemu do księgowości online, może w prosty sposób monitorować stan płatności swoich zobowiązań. Co więcej, jeżeli do danej faktury kosztowej nie zostanie dodana płatność, po 150 dniach system automatycznie dokona wpisu korygującego odliczony VAT we właściwej kwocie pod datą ostatniego dnia miesiąca, w którym miała mieć miejsce korekta.

Fakt ten zostanie odnotowany również w wygenerowanej w systemie (przez Biuro >> Deklaracje >> Podatek VAT >> Dodaj deklarację) deklaracji VAT-7/VAT-7K za okres, w którym korekta VAT powinna nastąpić. Przedsiębiorca podczas tworzenia deklaracji zostanie poinformowany o wydatkach, które będą podlegały korekcie.

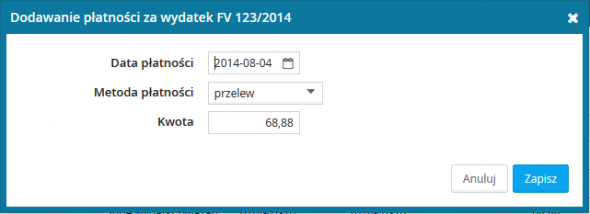

Ponowne odliczenie VAT po rozliczeniu kosztu

Jeżeli po korekcie odliczonego VAT przedsiębiorca opłaci zobowiązanie i odnotuje ten fakt w systemie (np. przez zakładkę Wydatki, wybierając opcję Rozlicz po oznaczeniu faktury, albo w zakładce Biuro >> Płatności >> Nierozliczone przychody i wydatki, także po wybraniu opcji Rozlicz - patrz zdjęcie poniżej), system dokona automatycznego odliczenia VAT. Fakt ten zostanie automatycznie uwzględniony w rozliczeniu oraz deklaracji VAT-7/VAT-7K za okres, w którym płatność zostanie dokonana.