Przedsiębiorcy często spotykają się z terminem refakturowania. Jest on na tyle popularny, że zagadnienie to znane jest większej grupie przedsiębiorców. Problem leży w prawidłowym zastosowaniu refaktury. Jak tego dokonać? Na co należy zwrócić szczególną uwagę? Na te i wiele innych pytań odpowiedziano w niniejszej publikacji.

Co oznacza refakturowanie?

Termin refakturowania dotyczy przeniesienia poniesionych wydatków na inny podmiot. Przedsiębiorca, który poniósł koszty, ale nie wykorzystuje ich w prowadzonej działalności, przenosi je (refakturuje) na podmiot, który te koszty wykorzystuje w swojej działalności.

Refakturowanie polega więc na odsprzedaży nabytej usługi lub towaru innemu podmiotowi pomimo tego, że ten, który odsprzedaje, w rzeczywistości nie wykonuje tej usługi lub nie dokonuje dostawy tych towarów.

Niemniej na tym polega właśnie istota refakturowania na gruncie podatkowym.

Refakturowanie dokonuje się przez wystawienie faktury, na której ujmuje się towary lub usługi będące przedmiotem refakturowania w takiej samej wartości i według takich samych stawek VAT, jakie widnieją na fakturze ich zakupu. Należy jednak podkreślić, że przy refakturowaniu usług zwolnionych z VAT lub niepodlegających opodatkowaniu VAT trzeba zweryfikować, czy podmiot ma uprawnienia do takich stawek (w tym niektórych obniżonych).

Refakturowanie wyklucza narzucenie marży

Podczas refakturowania pośrednik wystawia swojemu klientowi fakturę za usługę, jednak muszą się na niej znajdować takie kwoty, jakie zostały umieszczone na fakturze pierwotnej. W związku z tym pośrednik nie może naliczać marży, pośrednicząc w transakcjach pomiędzy dostawcą usługi a jej finalnym odbiorcą.

Proces wystawienia refaktury

Wystawienie refaktury wcale nie jest proste. Podstawową kwestią jest ustalenie daty sprzedaży refaktury, ponieważ podmiot dokonujący refaktury tak naprawdę nie wykonuje usługi ani dostawy towaru będących przedmiotem refaktury.

Na ten temat wypowiedział się Dyrektor Krajowej Informacji Skarbowej w bardzo wielu wydanych interpretacjach indywidualnych. W jednej z nich z 26 maja 2021 roku (sygn. 0112-KDIL1-2.4012.116.2021.2.PG) potwierdził, że:

Moment faktycznego wykonania usługi, dokonania dostawy towarów będących przedmiotem refaktury jest jednocześnie momentem wykonania usługi, dokonania dostawy towarów przez refakturującego na rzecz innego podmiotu.

Refakturowanie a moment opodatkowania podatkiem VAT

Zgodnie z art. 8 ust. 2a Ustawy z dnia 11 marca 2004 roku o podatku od towarów i usług w przypadku, gdy podatnik, działając we własnym imieniu, ale na rzecz osoby trzeciej, bierze udział w świadczeniu usług, przyjmuje się, że ten podatnik sam otrzymał i wyświadczył te usługi.

Data sprzedaży towaru lub usługi będących przedmiotem refaktury powinna być taka sama jak data sprzedaży widniejąca na fakturze pierwotnej.

Ogólna zasada mówi, że obowiązek opodatkowania podatkiem VAT (także z tytułu sprzedaży usług, towarów będących przedmiotem refaktury) powstaje w dacie:

- dokonania dostawy towarów lub wykonania usługi;

- otrzymania zaliczki przed dostawą towarów lub wykonaniem usługi;

- wystawienia faktury dla dostawy niektórych towarów lub usług, m.in. usług budowlanych, ochroniarskich, stałej obsługi prawnej itd.;

- upływu terminów płatności (okresów rozliczeniowych), jeżeli w umowie lub w fakturze ustalono następujące po sobie terminy płatności lub rozliczeń;

- inne przypadki.

Należy w tym miejscu podkreślić, że refakturowanie każdorazowo wymaga ustalenia miejsca opodatkowania VAT (miejsca świadczenia dla celów VAT).

Ustalenie miejsca opodatkowania VAT przed dokonaniem refaktury

Przedsiębiorca, który dokonuje refakturowania, ma obowiązek ustalić miejsce opodatkowania podatkiem VAT dla odsprzedaży towarów lub usług, których refaktura dotyczy. Miejsce opodatkowania podatkiem VAT to państwo (Polska, kraj z UE albo spoza UE), w którym dana odsprzedaż będzie opodatkowana podatkiem VAT.

Jeżeli refaktura wystawiana jest na konsumenta mieszkającego w Polsce, osobę fizyczną lub prawną prowadzącą działalność z siedzibą na terytorium RP lub na różnego rodzaju instytucje prowadzące działalność publiczną i niepubliczną na terytorium RP, wówczas miejscem opodatkowania podatkiem VAT w większości przypadków będzie terytorium Polski.

Jeżeli refaktura wystawiana jest na konsumenta mieszkającego poza Polską, osobę fizyczną lub prawną prowadzącą działalność z siedzibą poza terytorium RP, wówczas miejsce opodatkowania podatkiem VAT należy ustalać według zasad właściwych dla opodatkowania sprzedaży na rzecz kontrahentów i konsumentów zagranicznych.

Przykład 1.

Podatnik X będący czynnym podatnikiem VAT wystawił dla podatnika Y fakturę za zakup usługi gastronomicznej opodatkowanej stawką 8% VAT, ale i za nabycie niektórych napojów na wynos opodatkowanych stawką 23% VAT. Podatnik Y refakturował ww. usługi na podatnika Z, który jest faktycznym beneficjentem usług, stosując dokładnie te same stawki VAT, jakie widniały na jego fakturze zakupu.

Przykład 2.

Podatnik X będący czynnym podatnikiem VAT wystawił dla podatnika Y fakturę za zakup usług noclegowych według stawki 8% VAT, ale podatnik Y refakturował ww. usługi na podatnika Z, który jest faktycznym beneficjentem usług, stosując także stawkę 8% VAT.

Przykład 3.

Podatnik X – wynajmujący będący czynnym podatnikiem VAT – wystawił dla najemcy fakturę za media (gaz, wodę, ścieki) wystawioną 1 sierpnia 2025 roku z datą sprzedaży 1 sierpnia 2025 roku. Obowiązek podatkowy w VAT dla odsprzedaży ww. mediów to data wystawienia faktury (refaktury). Wystawiając refakturę, podatnik ujmie datę sprzedaży taką samą, jaka widniała na fakturze pierwotnej. Z kolei datę wystawienia przyjmie taką, z jaką faktycznie wystawi refakturę. Należy jednak pamiętać o terminach wystawienia faktury. Termin wystawienia refaktury za media nie może być późniejszy niż dzień upływu terminu płatności. I tutaj refakturujący musi sięgnąć do umowy, którą zawarł z najemcą i sprawdzić, jaki termin płatności zawarł dla refakturowanych mediów. Refakturę wystawi w tym wypadku nie później niż z upływem tego terminu.

Jeżeli wnioskodawca nie wystawi faktury lub wystawi ją z opóźnieniem, obowiązek podatkowy – zgodnie z art. 19a ust. 7 ustawy – powstaje z chwilą upływu terminu wystawienia faktury, a w przypadku braku określenia tego terminu – nie później niż z upływem terminu płatności.

Przykład 4.

Podatnik X będący czynnym podatnikiem VAT otrzymał fakturę za nabyte w sierpniu wszystkie usługi pocztowe (od Poczty Polskiej). Faktura została wystawiona ze stawką zw. z VAT. Usługi te nie dotyczyły jednak podatnika X, więc refakturował je na faktycznego odbiorcę usług – podatnika Z. Niemniej podatnik X nie ma prawa do zastosowania zwolnienia przedmiotowego z VAT w zakresie odsprzedaży (refaktury) usług pocztowych, z którego korzysta Poczta Polska, wystawiając faktury za usługi pocztowe. W takim wypadku podatnik X wystawi refakturę na rzecz podatnika Z ze stawką podstawową 23% VAT.

Przykład 5.

Podatnik X będący czynnym podatnikiem VAT nabył w czerwcu 2025 roku usługę księgową. Usługa została wykonana ostatniego dnia czerwca 2025 roku, a faktura za tę usługę została wystawiona 5 lipca 2025 roku. Usługa ta dotyczyła jednak jednego ze współpracowników podatnika Z. Podatnik X na wystawionej refakturze powinien wskazać jako datę sprzedaży ostatni dzień czerwca 2025 roku, natomiast wystawienie refaktury powinno się odbyć najdalej 15 lipca 2025 roku.

Przykład 6.

Podatnik X będący czynnym podatnikiem VAT nabył ostatniego dnia czerwca 2025 roku usługę reklamową. Usługa ta została zakupiona na rzecz kontrahenta z Czech niemającego siedziby działalności w Polsce. Podatnik X wystawi refakturę na rzecz kontrahenta z Czech ze stawką VAT – NP z uwagi na to, że miejscem opodatkowania VAT (przy refakturze) będzie terytorium Niemiec – kraj siedziby usługobiorcy. Usługa ta dotyczyła jednak jednego ze współpracowników podatnika Z. Podatnik X na wystawionej refakturze powinien wskazać jako datę sprzedaży ostatni dzień czerwca 2025 roku, natomiast wystawienie refaktury powinno się odbyć najdalej 15 lipca 2025 roku.

Refaktura w podatku dochodowym od osób fizycznych

W ustawie o podatku dochodowym od osób fizycznych sprawa rozliczenia refakturowanych kosztów nie została w żaden sposób określona.

W związku z tym organy podatkowe opierają się w swoich interpretacjach na ogólnych zasadach dotyczących podatku dochodowego.

Rozliczanie przychodu z refaktury

Zgodnie z przepisami ustawy o podatku dochodowym od osób fizycznych przychód z działalności gospodarczej powstaje w chwili wykonania usługi lub jej części, jednak nie później niż w dniu:

- wystawienia faktury, lub

- otrzymania należności.

Przychód powstanie w dacie pierwszego zdarzenia z ww., jakie wystąpi.

Jeżeli jednak dla świadczonej usługi przewidziano w umowie lub w fakturze okresy rozliczeniowe, wówczas przychód z działalności powstanie ostatniego dnia takiego okresu rozliczeniowego. Niemniej rozliczenie usługi w cyklach rozliczeniowych nie powinno zdarzać się rzadziej niż raz w roku.

Jeżeli jednak okres rozliczeniowy nie został ustalony, to dniem powstania przychodu z działalności będzie dzień jej wystawienia.

Wyjątek stanowi sytuacja, gdy zapłata za usługę została uregulowana przed dniem wystawienia faktury. W takim przypadku przychód powstaje w dniu uregulowania należności.

Powyższe zasady powstania przychodu z działalności odnoszą się także do refaktur. Przychód z działalności udokumentowany refakturą rozpoznaje się więc na takich samych zasadach co przychód z działalności udokumentowany fakturą.

Przykładem powyższych stwierdzeń może być indywidualna interpretacja podatkowa, wydana przez Dyrektora Izby Skarbowej w Bydgoszczy 19 października 2009 roku (ITPB3/423-405/09/MT):

Można tu także przytoczyć fragment interpretacji wydanej przez Dyrektora Izby Skarbowej w Katowicach 2 czerwca 2011 roku (IBPBI/2/423-300/11/BG):

Innymi przykładami dla potwierdzenia powyższych stwierdzeń mogą interpretacja indywidualna z 22 listopada 2024 roku (sygn. 0114-KDIP3-2.4011.688.2024.2.MT), w której Dyrektor Krajowej Informacji Skarbowej potwierdza, że:

- wydatek nie został zaliczony do kosztów uzyskania przychodów,

- wydatek został wcześniej przez podatnika poniesiony, a następnie zwrócony podatnikowi.

Zatem do przychodów z działalności gospodarczej powinien Pan również zaliczyć zwrot kosztów postępowania sądowego (koszty zastępstwa procesowego) wraz z odsetkami, gdyż środki te nie mogą być traktowane za wyłączone z przychodów na podstawie art. 14 ust. 3 pkt 3a ww. ustawy, jako zwrot wydatków nieuznanych za koszty uzyskania przychodów. Ponadto koszt nie został poniesiony przez Pana, lecz przez Najemcę. […]”

oraz interpretacja indywidualna z 17 marca 2025 roku (sygn. 0115-KDIT1.4011.44.2025.1.ASZ), w której Dyrektor Krajowej Informacji Skarbowej wskazuje, że:

Czynsz może być oznaczony w pieniądzach lub w świadczeniach innego rodzaju.

W ramach zobowiązania najemcy strony umowy mogą postanowić, że koszty związane z eksploatacją przedmiotu najmu będą rozliczane odrębnie. Świadczenia takie mogą być rozliczane na podstawie tzw. refaktur, not obciążeniowych bądź w inny umówiony sposób.

Zarówno, gdy wydatki z tytułu opłat za zużycie wody, energii elektrycznej i gazu są uwzględnione w kwocie czynszu, jak również w przypadku ich refakturowania odrębnie od czynszu, uzyskany przychód z tego tytułu zaliczany jest do przychodów z najmu składników majątku związanych z działalnością gospodarczą, a więc do przychodów z działalności gospodarczej.

Dlatego też kwoty objęte refakturami opłat za media wystawianymi przez Pana najemcom stanowią Pana przychód podatkowy z działalności gospodarczej podlegający opodatkowaniu ryczałtem od przychodów ewidencjonowanych. […]”.

Rozliczanie kosztu z refaktury

Jeśli chodzi o rozliczenie kosztów, które są refakturowane, organy podatkowe mają podzielone zdania. Jednak większość interpretacji podziela pogląd, że koszty podlegające refakturowaniu stanowią koszty niezwiązane bezpośrednio z przychodami. W związku z tym są one zaliczane do kosztów uzyskania przychodów w dacie ich poniesienia.

Jednak wśród interpretacji pojawiają się również stanowiska, zgodnie z którymi refakturowane koszty stanowią koszty bezpośrednio związane z refakturowanymi przychodami.

Podsumowując, przepisy nie określają precyzyjnie, jak należy podejść do kwestii refakturowania kosztów. Zazwyczaj stanowisko organów podatkowych w tej kwestii zależne jest od profilu działalności danej firmy. Dlatego też wskazane jest, aby w razie wątpliwości wystąpić o wydanie indywidualnej interpretacji.

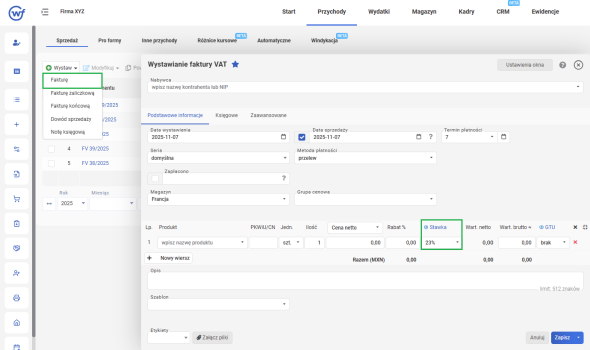

Wystawienie refaktury w systemie wFirma.pl

System wFirma.pl pozwala swoim użytkownikom na wystawienie refaktury w prosty i szybki sposób. W tym celu należy wystawić zwykłą fakturę VAT, opodatkować ją właściwą stawką VAT i dodać adnotację informującą, że jest to refaktura.

Wystawienie faktury następuje przez zakładkę: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, gdzie należy wprowadzić dane zgodnie z fakturą pierwotną. W polu nazwy produktu lub usługi trzeba zamieścić informację, że jest to refaktura oraz napisać, czego ona dotyczy, np. refaktura usług blacharskich. Następnie należy wybrać odpowiednią dla danej transakcji stawkę VAT.

Po zapisaniu faktura zostanie ujęta w rejestrze sprzedaży VAT oraz KPIR w kol. 7 jako sprzedaż towarów i usług lub ewidencji przychodów pod wybraną stawką ryczałtu (w przypadku ryczałtowców).