Mechanizm podzielonej płatności, inaczej nazywany split payment, rodzi wiele wątpliwości co do sposobu jego stosowania. Jednym z ciekawszych zagadnień jest odpowiedź na pytanie, czy w celu uniknięcia konieczności zapłaty mechanizmem podzielonej płatności możliwe jest dzielenie faktur.

Kiedy mechanizm podzielonej płatności jest obowiązkowy?

Do końca października 2019 r. mechanizm podzielonej płatności miał charakter dobrowolny. Od 1 listopada 2019 roku, zgodnie z art. 108a ust. 1a–1b ustawy o VAT, przy dokonywaniu płatności za nabyte towary lub usługi wymienione w załączniku nr 15 do ustawy, udokumentowane fakturą, w której kwota należności ogółem stanowi kwotę powyżej 15 000 zł, podatnicy są obowiązani zastosować mechanizm podzielonej płatności. Podatnik zobligowany do wystawienia faktury z adnotacją „mechanizm podzielonej płatności” jest obowiązany do przyjęcia płatności kwoty należności wynikającej z tej faktury z zastosowaniem mechanizmu podzielonej płatności.

W rezultacie split payment jest obowiązkowy w sytuacji, gdy transakcja dotyczy towarów wymienionych w załączniku nr 15 do ustawy oraz gdy jednocześnie wartość faktury przekracza kwotę 15 000 zł brutto.

W świetle powyższego pojawia się jednak pytanie, co w sytuacji gdy na fakturze znajduje się tylko jeden towar/usługa z załącznika nr 15, natomiast pozostałe pozycje dotyczą innych towarów bądź usług. Biorąc pod uwagę literalne brzmienie przepisów, należy przyjąć, że obowiązek stosowania split payment dotyczy wyłącznie towarów lub usług wymienionych w załączniku.

Przykład 1.

Podatnik dokonał sprzedaży towarów o wartości 16 000 zł. Jedna z pozycji o wartości 500 zł dotyczy towaru wymienionego w załączniku nr 15 do ustawy. W konsekwencji spełnione są oba warunki obligujące do zastosowania mechanizmu podzielonej płatności. Przy tym regulowanie należności w tym mechanizmie obejmuje wyłącznie kwotę 500 zł.

Split payment a dzielenie faktur – czy jest dopuszczalne?

Zastosowanie split payment warunkowane jest odpowiednią kwotą faktury. W związku z tym można zastanawiać się, czy dopuszczalna jest sytuacja rozdzielania jednej faktury na dwie. Zasadniczo nie ma przepisów, które zabraniałyby tego rodzaju praktyki. Powoduje to, że istnieje możliwość uniknięcia zapłaty w mechanizmie podzielonej płatności przy podzieleniu faktury.

Przykład 2.

Podatnik dokonał sprzedaży towarów o wartości 16 000 zł. Jedna z pozycji o wartości 500 zł dotyczy towaru wymienionego w załączniku nr 15 do ustawy. Podatnik wystawił jednak dwie faktury – na kwotę 9000 zł oraz kwotę 7000 zł. Chociaż na jednej fakturze znajduje się towar z załącznika, to mechanizm split payment nie wystąpi, ponieważ kwota pojedynczej faktury nie przekracza 15 000 zł.

Konsekwencje podzielenia faktury

Choć zasadniczo możliwe jest podzielenie faktury, to jednak trzeba zwrócić uwagę na konsekwencje podatkowe wiążące się z takim działaniem.

Przede wszystkim zauważmy, że rezygnacja z mechanizmu split payment wiąże się z powstaniem solidarnej odpowiedzialności za rozliczenie podatku VAT. Jak bowiem stanowi art. 105a ust. 1 ustawy VAT, podatnik, na którego rzecz dokonano dostawy towarów, o których mowa w załączniku nr 15 do ustawy, odpowiada solidarnie wraz z podmiotem dokonującym tej dostawy za jego zaległości podatkowe, w części podatku proporcjonalnie przypadającej na dostawę dokonaną na jego rzecz, jeżeli w momencie dokonania tej dostawy podatnik wiedział lub miał uzasadnione podstawy do tego, aby przypuszczać, że cała kwota podatku przypadająca za dokonaną na jego rzecz dostawę lub jej część nie zostanie wpłacona na rachunek urzędu skarbowego. Zgodnie natomiast z art. 105a ust. 3 pkt 6 ustawy VAT solidarnej odpowiedzialności nie stosuje się do nabycia towarów, za które podatnik dokonał zapłaty z zastosowaniem mechanizmu podzielonej płatności.

Jeżeli zatem kontrahent okaże się nieuczciwy, to rezygnacja z mechanizmu split payment (na skutek podzielenia faktury) może wywołać negatywne konsekwencje dla podatnika w postaci odpowiedzialności za podatek VAT nierozliczony przez sprzedawcę.

Przykład 3.

Podatnik dokonał sprzedaży towarów o wartości 16 000 zł. Jedna z pozycji o wartości 5000 zł dotyczy towaru wymienionego w załączniku nr 15 do ustawy. Podatnik podzielił fakturę na dwie – o wartości 10 000 zł oraz 6000 zł. Na drugiej fakturze wskazano towar z załącznika nr 15. Jeżeli sprzedawca nie rozliczy podatku należnego z tytułu dostawy towaru, to nabywca będzie ponosił solidarną odpowiedzialność za ten podatek.

Dodatkowo możemy wskazać, że korzystanie z mechanizmu podzielonej płatności jest jedną z przesłanek dochowania należytej staranności, która z kolei jest istotna w perspektywie możliwości odliczania podatku VAT przez nabywcę.

Powyższe przesłanki wskazują nam zatem, że w celu zapewnienia bezpieczeństwa w rozliczaniu podatku warto zdecydować się na korzystanie ze split payment.

Ograniczenia w przypadku świadczeń złożonych

Szczególną uwagę należy zwrócić na świadczenia złożone. Są to tego rodzaju czynności, które składają się z kilku elementów, np. mamy do czynienia jednocześnie z usługą oraz dostawą towarów. Takie świadczenia złożone nie powinny być dzielone, skoro z ekonomicznego punktu widzenia stanowią jedną całość. W ich przypadku kwalifikacji dokonuje się na podstawie elementu dominującego.

Przykład 4.

Podatnik wykonał usługę naprawy samochodu. W jej ramach dokonał wymiany części zamiennych wymienionych w załączniku nr 15 do ustawy o VAT. W tym przypadku mamy do czynienia z jednym kompleksowym świadczeniem, w związku z czym wystawienie dwóch osobnych faktur będzie działaniem nieprawidłowym.

Podzielenie świadczenia złożonego, wobec którego powinien być zastosowany mechanizm podzielony płatności, może się wiązać z wystąpieniem sankcji podatkowej w postaci dodatkowego zobowiązania podatkowego w wysokości odpowiadającej 30% kwoty podatku przypadającej na nabyte towary lub usługi wymienione w załączniku nr 15 do ustawy, wykazane na fakturze, której dotyczy płatność. To dodatkowe zobowiązanie dotyczy zarówno sprzedawcy, jak i nabywcy.

Przechodząc do podsumowania, możemy wskazać, że zasadniczo dopuszczalne jest dzielenie faktur, przy czym szczególną ostrożność należy zachować przy świadczeniach złożonych. Pamiętajmy jednak, że choć dzielenie faktur pozwala uniknąć konieczności stosowania split payment, to podatnicy narażają się na określone sankcje oraz odpowiedzialność solidarną w zakresie rozliczenia podatku VAT.

Jak wystawić fakturę z adnotacją split payment w wFirma.pl?

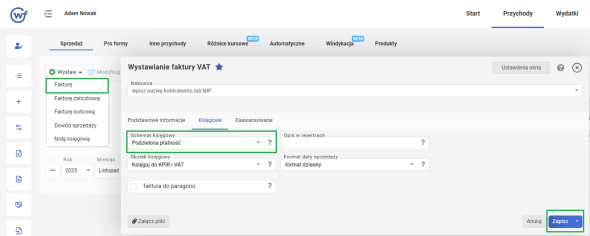

Aby wystawić w systemie wFirma fakturę VAT z adnotacją "Mechanizm podzielonej płatności" należy przejść do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, gdzie należy uzupełnić podstawowe dane faktury. Następnie należy przejść do w podzakładki KSIĘGOWE i w polu SCHEMAT KSIĘGOWY zaznaczyć opcję PODZIELONA PŁATNOŚĆ.

W ten sposób na wydruku faktury zostanie umieszczona adnotacja "Mechanizm podzielonej płatności"

Polecamy: