Przedsiębiorcy zatrudniający pracowników w ramach stosunku pracy mają możliwość ujęcia w kosztach podatkowych wypłacanego wynagrodzenia wraz z należnymi z ich tytułu składkami ZUS. O ile samo księgowanie wynagrodzeń nie jest problematyczne, tak księgowanie składek społecznych finansowanych przez płatnika z listy płac z tytułu umowy o pracę budzi wątpliwości. W artykule przedstawiamy, w jaki sposób zaksięgować wspomniane składki społeczne w związku ze zmianami, jakie obowiązują od 2023 roku!

Księgowanie składek społecznych finansowanych przez płatnika od 2023 roku

Począwszy od wynagrodzeń należnych za styczeń 2023 roku zmienił się sposób ujęcia składek społecznych finansowanych przez płatnika, czyli przedsiębiorcę. Obecnie o momencie zaliczenia do kosztów uzyskania przychodów ww. składek nie decyduje data wypłaty wynagrodzenia, tak jak było to wynagrodzeń należnych za grudzień 2022.

Zgodnie z nowym brzmieniem art. 22 ust. 6bb ustawy o PIT, składki społeczne z tytułu umowy o pracę finansowane w części przez płatnika podlegają ujęciu w kosztach podatkowych w miesiącu, za który należne jest wynagrodzenie pod warunkiem, że zostaną one opłacone w terminie. Nie ma zatem znaczenia, czy przedsiębiorca wypłaca wynagrodzenia w terminie:

- do ostatniego dnia miesiąca, za które należne jest wynagrodzenie lub

- 10. dnia miesiąca następującego po miesiącu, za które należne jest wynagrodzenie

– bowiem przepis ujednolicił ujęcie składek w odniesieniu do miesiąca, za które należne jest wynagrodzenie.

Warto jednak mieć na uwadze, że jeśli składki te zostaną opłacone po terminie, to podlegają one ujęciu w dacie zapłaty składek.

Składki z tytułu należności, o których mowa w ust. 6ba, określone w ustawie z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych, w części finansowanej przez płatnika składek, składki na Fundusz Pracy, Fundusz Solidarnościowy oraz Fundusz Gwarantowanych Świadczeń Pracowniczych, z zastrzeżeniem art. 23 ust. 1 pkt 37, stanowią koszty uzyskania przychodów w miesiącu, za który należności te są należne, pod warunkiem że składki zostaną opłacone w terminie wynikającym z odrębnych przepisów. W przypadku uchybienia temu terminowi do składek tych stosuje się art. 23 ust. 1 pkt 55a i ust. 3d.

W praktyce oznacza to, że przedsiębiorca ma prawo ująć w kosztach uzyskania przychodu (na zasadzie memoriału) składki społeczne finansowane przez siebie, jako płatnika, w miesiącu za które należne jest wynagrodzenie z tytułu którego wynikają te składki, jeśli na moment ujęcia ich w kosztach zobowiązuje się opłacić je w terminie.

Ustawodawca przerzuca zatem obowiązek dotrzymania terminowej zapłaty składek na przedsiębiorcę. Jeśli przedsiębiorca nie dotrzyma terminu zapłaty składek a uprzednio zaksięguje je w kosztach w miesiącu, za które należne jest wynagrodzenie, to ma on obowiązek dokonać korekty wstecz tych składek. Przedsiębiorca dokonuje zatem wyksięgowania odliczonych składek w miesiącu, za które należne było wynagrodzenie a następnie ujmuje je w miesiącu zapłaty składek.

- przeliczenia zaliczki na podatek z uwagi na zwiększenie podstawy opodatkowania a także

- korekty deklaracji ZUS DRA za miesiąc, dla którego podstawę wyliczenia składki zdrowotnej stanowił dochód z miesiąca, w którym pierwotnie (nienależnie) zostały odliczone składki.

Korekty zobowiązań podatkowych mogą powodować zatem dopłaty, przed zapłatą których przedsiębiorcą zobowiązany jest zweryfikować, czy nie podlegają one dopłacie wraz z należnymi odsetkami.

Przykład 1.

Pani Anna wypłaciła wynagrodzenia z tytułu umowy o pracę za styczeń 2024 roku w dniu 10. lutego 2024. Składki z tytułu tych wynagrodzeń zostaną ujęte w deklaracji ZUS DRA za luty 2024, dla której termin zapłaty przypada do 20 marca 2024 roku. Na moment generowania listy płac pani Anna zobowiązała się terminowo opłacić składki. W jakim miesiącu może zatem ująć w kosztach składki społeczne w części finansowanej przez płatnika?

Jako, że pani Anna zobowiązuje się do terminowej zapłaty składek, ma prawo ująć w kosztach uzyskania przychodów wspomniane składki w styczniu 2024 roku, czyli w miesiącu, za który należne jest wynagrodzenie.

Przykład 2.

Pan Marcin wypłacił wynagrodzenia z tytułu umowy o pracę za styczeń 2024 roku w dniu 10. lutego 2024 roku. Składki z tytułu tych wynagrodzeń zostaną ujęte w deklaracji ZUS DRA za luty 2024 roku, dla której termin zapłaty składek przypada do 20 marca 2024 roku. Na moment generowania listy płac pan Marcin zobowiązał się terminowo opłacić składki i zaksięgował je w styczniu 2024 roku, czyli w miesiącu, za który należne było wynagrodzenie. Składki opłacił jednak po terminie w dniu 25 marca 2024 roku. W jakim miesiącu pan Marcin ma prawo ująć składki w kosztach?

Jako, że pan Marcin nie dotrzymał terminu zapłaty składek i opłacił je po terminie ma on obowiązek wyksięgować składki ujęte w styczniu 2024 roku a następnie zaksięgować je w dacie zapłaty składek, czyli 25 marca 2020 roku. Wyksięgowanie składek ze stycznia powoduje obowiązek:

- przeliczenia zaliczki na podatek za styczeń 2024 oraz

- złożenia korekty ZUS DRA za luty 2024.

Pan Marcin będzie zatem zobowiązany dopłacić zaległości podatkowe, jakie powstaną w wyniku korekt.

Księgowanie składek społecznych finansowanych przez płatnika do końca 2022 roku

Przed zmianą przepisów, do końca 2022 roku, art. 22 ust. 6bb ustawy o PIT brzmiał następująco: „Składki z tytułu należności, o których mowa w ust. 6ba, określone w Ustawie z dnia 13 października 1998 roku o systemie ubezpieczeń społecznych, w części finansowanej przez płatnika składek, składki na Fundusz Pracy, Fundusz Solidarnościowy oraz Fundusz Gwarantowanych Świadczeń Pracowniczych, z zastrzeżeniem art. 23 ust. 1 pkt 37, stanowią koszty uzyskania przychodów w miesiącu, za który należności te są należne, pod warunkiem że składki zostaną opłacone:

1) z tytułu należności wypłacanych lub postawionych do dyspozycji w miesiącu, za który są należne – w terminie wynikającym z odrębnych przepisów;

2) z tytułu należności wypłacanych lub postawionych do dyspozycji w miesiącu następnym, w terminie wynikającym z przepisów prawa pracy, umowy lub innego stosunku prawnego łączącego strony – nie później niż do 15. dnia tego miesiąca.

W przypadku uchybienia tym terminom do składek tych stosuje się art. 23 ust. 1 pkt 55a i ust. 3d”.

Kluczowa przy określaniu momentu ujęcia składek społecznych finansowanych przez płatnika w kosztach była data wypłaty wynagrodzenia. W przypadku wynagrodzeń wypłaconych:

- do ostatniego dnia miesiąca, za który wynagrodzenie było należne – składki za pracowników finansowane przez pracodawcę były księgowane w miesiącu, za który należne było wynagrodzenie,

- do 10. dnia miesiąca następującego po miesiącu, za które należne jest wynagrodzenie – składki za pracowników finansowane przez pracodawcę były księgowane w miesiącu, w którym zostały opłacone

– natomiast, jeśli składki zostały opłacone po terminie, wówczas stanowiły koszt uzyskania przychodu w dacie zapłaty składek.

Przykład 3.

Pani Hanna wypłaciła wynagrodzenia za grudzień 2022 roku w terminie do 31 grudnia 2022 roku. Składki z tytułu tych wynagrodzeń zostały ujęte w DRA za grudzień, dla której termin zapłaty przypadał do 20 stycznia 2023 roku. Składki zostały opłacone przez panią Hannę w terminie. W jakim miesiącu podlegały one ujęciu w kosztach?

Pani Hanna z uwagi na terminową zapłatę składek miała prawo ująć je w kosztach w grudniu 2022 roku, czyli w miesiącu, za które należne jest wynagrodzenie.

Przykład 4.

Pan Wojciech wypłacił wynagrodzenia za grudzień 2022 roku w terminie do 10 stycznia 2023 roku. Składki z tytułu tych wynagrodzeń zostały ujęte w DRA za styczeń 2023 roku, dla której termin zapłaty składek przypadał do 20 lutego 2023 roku. Pan Wojciech składki opłacił w dniu 1 lutego 2023 roku. W jakim miesiącu podlegały one ujęciu w kosztach?

Z uwagi na przepisy obowiązujące do końca grudnia 2022 roku, składki opłacone w terminie dla wynagrodzeń wypłacanych z przesunięciem do 10. dnia miesiąca następującego po miesiącu, za które należne jest wynagrodzenie podlegały ujęciu w kosztach w dacie zapłaty składek, czyli w lutym 2023.

Księgowanie składek społecznych finansowanych z umów o pracę w systemie wFirma

System wFirma umożliwia automatyczne księgowanie całkowitego kosztu wynagrodzenia, czyli:

- kwoty brutto wynagrodzenia oraz

- składek społecznych finansowanych przez płatnika, czyli przedsiębiorcę.

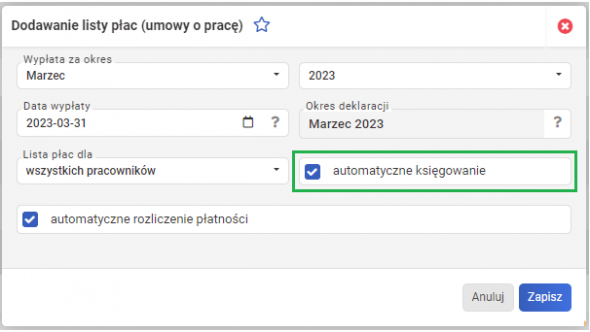

W tym celu podczas generowania listy płac z tytułu umowy o pracę poprzez KADRY » LISTY PŁAC » ZBIORCZE » DODAJ » LISTĘ PŁAC (UMOWY O PRACĘ) trzeba pozostawić zaznaczoną opcję AUTOMATYCZNE KSIĘGOWANIE.

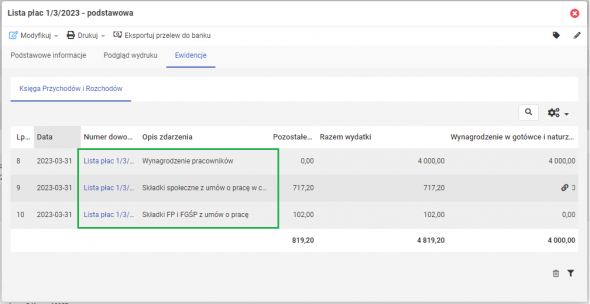

W momencie zapisania dodawanej listy płac w KPiR zostaną ujęte następujące wpisy:

- wynagrodzenie pracowników w kwocie brutto,

- składki społeczne z umów o pracę w części finansowanej przez płatnika,

- składki FP i FGŚP z umów o pracę,

które można zweryfikować, klikając na listę płac i przechodząc do podzakładki EWIDENCJE.