Unia Europejska umożliwia pełną swobodę zawierania umów pomiędzy krajami wspólnoty, co przyczynia się do powiększania ilości zawieranych transakcji między polskimi a zagranicznymi kontrahentami. Zawierając transakcję z zagranicznym partnerem, polscy przedsiębiorcy często mają problem z tym, jak poprawnie wystawić fakturę sprzedaży a przede wszystkim zgodnie z jakimi przepisami? Poniżej opisujemy, jak wystawić i co powinna zawierać faktura dla kontrahenta z UE.

Określenie miejsca świadczenia usług

W pierwszej kolejności konieczne jest określenie miejsca świadczenia usług. Jest to bardzo ważne ze względu na ustalenie prawidłowego sposobu rozliczenia podatku VAT. Na jego podstawie powstaje obowiązek rozliczenia podatku.

Zgodnie z zasadą ogólną, miejscem świadczenia usług na rzecz podmiotów niebędących podatnikami jest obszar, w którym usługobiorca posiada siedzibę lub stałe miejsce prowadzenia działalności gospodarczej. Natomiast szczegółowe miejsca świadczenia usług wskazuje art. 28b. ustawy o VAT, które przedstawia poniższa tabela.

Rodzaj | Miejsce świadczenia usług |

Zasada ogólna | Siedziba działalności usługobiorcy |

Usługi świadczone dla stałego miejsca prowadzenia działalności gospodarczej usługobiorcy, które znajduje się w innym miejscu niż jego siedziba | Stałe miejsce prowadzenia działalności gospodarczej usługobiorcy |

Usługobiorca nie posiada siedziby lub stałego miejsca prowadzenia działalności gospodarczej | Stałe miejsce zamieszkania lub zwykłe miejsce pobytu usługobiorcy |

Oczywiście od powyższych przykładów istnieje szereg wyjątków wymienionych w ustawie o VAT w art. 28d, art. 28e, art. 28f ust. 1, 2 i 3, art. 28g ust. 2 i art. 28h-28n. Należą do nich m. in. usługi:

- transportowe (w tym transport morski i lotniczy),

- związane z nieruchomościami,

- turystyczne,

- kulturalne,

- sportowe i edukacyjne,

- restauracyjne i cateringowe.

Usługa świadczona na terenie Polski dla zagranicznego klienta

Zastosowanie art. 28b ustawy o VAT odnosi się do świadczenia usług zarówno krajowych, jak i zagranicznych na rzecz podatników. Wówczas zasada ogólna wskazuje, że miejscem świadczenia usług jest siedziba działalności usługobiorcy. Natomiast świadczenie usług na rzecz osób fizycznych, które nie są podatnikami określa art. 28c. ww. ustawy. W tym przypadku miejscem świadczenia usług jest miejsce, w którym usługodawca posiada siedzibę działalności gospodarczej. Wobec tego jeżeli polski podatnik świadczy usługę na rzecz zagranicznego klienta, który jest osobą fizyczną, a miejscem świadczenia usługi jest Polska, to ma obowiązek opodatkować usługę według właściwej stawki VAT, przewidzianej dla danej usługi na terytorium Polski.

Rejestracja do VAT UE

Przedsiębiorca, który chce dokonywać transakcji z kontrahentami zagranicznymi w obrębie państw członkowskich UE musi liczyć się z obowiązkiem dokonania rejestracji do celów VAT UE, który dotyczy zarówno czynnych, jak i zwolnionych podatników VAT. Rejestrację należy dokonać na podstawie wniosku VAT-R, w którym należy uzupełnić część C.3. Po spełnieniu wymagań formalnych przedsiębiorca otrzyma numer NIP UE, uprawniający do wykonywania transakcji zagranicznych z kontrahentami z krajów Unii Europejskiej.

Faktura dla kontrahenta z UE

W kwestii danych identyfikacyjnych faktura dla kontrahenta z UE powinna zawierać numer VAT UE nabywcy oraz odbiorcy. W celu sprawdzenia, czy dany numer VAT UE jest aktywny, można skorzystać z systemu VIES. W przypadku świadczenia usług, dla których zastosowanie ma art. 28b ustawy o VAT, ważne jest również dodanie odpowiednich treści w dalszej części faktury.

Jeżeli bowiem to zagraniczny kontrahent zobowiązany jest do rozliczenia podatku od wartości dodanej, wówczas na fakturze nie należy wykazywać kwoty podatku oraz stawki VAT. W polu tym stosuje się najczęściej adnotację “np” - nie podlega opodatkowaniu. Dodatkowo art. 106e ust 1 pkt 18 stanowi, iż na fakturze powinien również zostać umieszczony zapis “odwrotne obciążenie”.

(...)w przypadku dostawy towarów lub wykonania usługi, dla których obowiązanym do rozliczenia podatku, podatku od wartości dodanej lub podatku o podobnym charakterze jest nabywca towaru lub usługi - wyrazy "odwrotne obciążenie".

Potwierdził to Dyrektor Izby Skarbowej w Katowicach w interpretacji z 15 stycznia 2015 r., nr IBPP4/443-570/14/LG:

Jednocześnie na wystawionych fakturach nie należy wykazywać stawki i kwoty podatku.

W związku z powyższym Wnioskodawca prawidłowo dokumentuje przedmiotową usługę poprzez wystawienie faktury VAT ze stawką np. (nie podlega)“.

Wystawienie faktury sprzedaży dla kontrahenta z UE w systemie wFirma.pl

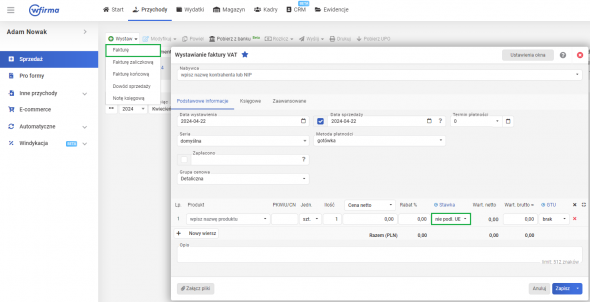

System wFirma.pl umożliwia w prosty sposób wystawić faktury dla kontrahentów zagranicznych. W tym celu należy przejść do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ i uzupełnić poszczególne pola. W danych odbiorcy należy oznaczyć kraj oraz wpisać numer NIP. W przypadku kontrahentów z krajów UE należy wprowadzić numer VAT UE. Następnie należy wybrać stawkę "NIE PODL. UE", która jest odpowiednia dla wewnątrzwspólnotowego świadczenia usług na rzecz kontrahentów będących podatnikami.

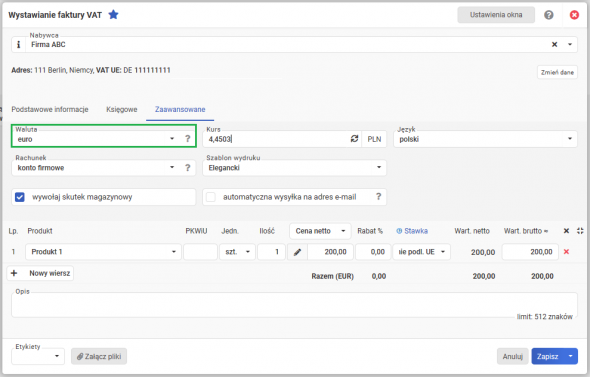

Następnie w zakładce zakładki ZAAWANSOWANE należy wybrać walutę oraz język, w jakim dokument ma zostać wystawiony.

Na wydrukowanej fakturze będzie widoczna kwota sprzedaży w obu walutach. Wartość w walucie obcej zostanie automatycznie przeliczona na polskie złote po średnim kursie NBP z ostatniego dnia roboczego poprzedzającego datę sprzedaży lub datę wystawienia faktury, w zależności która z nich będzie wskazana jako wcześniejsza.

Po zapisaniu wartość w walucie polskiej z faktura dla kontrahenta z UE zostanie zaksięgowana do Rejestru sprzedaży VAT oraz KPIR w kolumnie 7 lub Ewidencji Przychodów (ryczałt), w zależności od posiadanej formy opodatkowania.